文|首条财经 乔治

编辑|李安安

风品|可乐

桃李满天下、春晖遍四方。或许,当初吴志刚取名桃李面包的那一刻,也寄托着类似美好寓意。

然时过境迁,一度被誉“面包茅”的桃李面包当下风光不再。3月20日晚,企业披露2023年报:营收67.59亿元仅增长1.08%,为2015年上市以来的最低增速。归母净利则同比下滑10.29%至5.74亿元;扣非净利5.52亿元,同比下滑12.31%;

年报解释称,“部分原材料价格同比上涨导致生产成本增加;部分新建项目投产后产能未完全释放且前期费用较高。新投产的项目前期进行人员储备,工资费用增加导致管理费用同比有所增长等。”

话虽如此,仍侧面映射出公司产业链把控力、议价能力存有短板。拉长维度,这已是企业营收连续第4年个位数增长:

放眼2019年,增速还是16.77%,从2020年开始,分别降至5.66%、6.24%、5.54%,2023年只有1.08%;净利更是连续三年双位数负增,2021至2023分别为-13.54%、-16.16%、-10.29%。净利率分别为12.05%、9.57%、8.49%,拖累同一时期的ROE从16.01%降至11.56%。

遥想2019年4月,吴学亮接班84岁父亲吴志刚,成为公司董事长,现任职务还有执行总经理。兜兜转转近五年,成绩单几何呢?到底是什么牵绊了短保面包第一股的盈利能力?

固定资产倍增、造血力却下滑,全国化远在路上

还是基本面说话。

以2023年财报为例,面包及糕点、月饼、粽子营收为65.32亿元、1.49亿元、1701.06万元,分别增长0.64%、6.92%、27.82%。

可以看出,面包糕点为营收主力,占比高达96.6%,增速却只有0.64%,月饼、粽子虽是双位数高增,无奈合计占比仅3.4%,体量羸弱最终难拉大盘。

营销策略专家沈博元认为,桃李面包的利润水平一路下滑,除了上游的面粉、奶油、糖等原材料成本上涨外,企业走过山海关,开始进军南方市场,使得购置新设备、铺设新战场等开支较高也影响了盈利水平。

据时代财经,吴学亮2019年接手桃李面包后,投入大量资金进行产能扩张,公司固定资产连年增高。

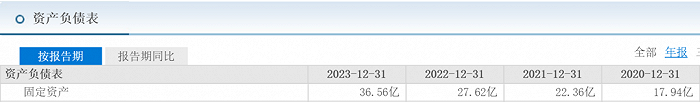

首财翻阅近几年财报发现,企业固定资产2020年为17.94亿元增至2023年的36.56亿元,较2015上市时涨超4倍。

体量扩容可谓彪悍,却换来净利连年下滑,业绩是否虚胖、发展质量几何?有无陷入规模陷阱?

不算多苛求。分区域看,在华北、东北、华中、西南、西北地区,桃李面包毛利率分别为20.42%、24.7%、13.09%、25.79%和21.31%,华东和华南地区则只有8.41%、1.53%。

其中,东北地区营收为28.28亿元,华东地区为20.94亿元、华北和西南地区为15.22亿、7.63亿元,其他地区均不超5亿,与大本营东北地区营收对比悬殊。

可见,桃李面包存在区域集中依赖、“北强南弱”的态势。

值得注意的是,大本营东北地区营收虽仍是第一,却同比下降2.25%,为上市以来首次下滑;至于大力开拓的华东、华南地区也是喜忧参半:前者同比增长6.63%后者则下降14.61%。此外,西南地区和西北地同比分别变动-2.97%、1.31%;华北和华中地区变动0.00%、1.98%。全国化还远在路上。

据东财Choice金融终端数据显示,2022年,A股共有8家烘焙食品概念股,桃李面包毛利率排在第7位,仅高于南侨食品。

若和自身比较,2019-2023年桃李面包销售毛利率为39.57%、29.97%、26.28%、23.98%、22.79%,分别同比下滑-0.28%、-24.26%、-12.31%、-8.75%和-4.96%。

据同花顺统计,桃李面包股价2020年9月达到高点67.88元,之后开始震荡下跌。截至2024年3月25日,桃李面包收盘价6.32元/股;不到四年时间跌超90%;市值缩超300亿元。

股价业绩双杀,“面包界茅台”的神坛跌落令人唏嘘。

业绩拐点、错付误判冷思

在桃李创立之初,市场上只有现制现售的新鲜面包、超市门店的长保面包。前者口感好但价格高,后者价格低但口感不佳。

创始人吴志刚敏锐洞察了这一点,开始大力发展短保产品。采用“中央工厂+批发”模式,在各城市设立生产加工厂,通过集中物流配送,把产品批发给本地及周边城区商场。得益于模式颠覆,桃李面包一炮而红、迅速规模化,在市场大杀四方。

随着生意越做越大,桃李面包2015年成功上市。

上市后,企业业绩分为三个阶段:

2015年至2018年,桃李面包营收、净利润双增长,且营收增速达到20%以上,分别为24.55%、28.95%、23.42%。2019年至2020年,营收净利仍双增,但营收增速开始放缓,2019年为18.47%、2020年为5.66%。2021年至2023年,不仅营收增速均为个位数,净利润也连续三年负增。

可见,2019年是一个业绩拐点。而正是这一年,吴学东隐退、吴学亮正式接棒。也基于此,外界对其经营能力不乏审视。

孰是孰非,留给时间作答。能够肯定的是,市场一直在变,即使王者也无躺赢可能。

行业分析师郭兴表示,桃李模式有利于标准化生产,扩张起来更易复制。上市后,借助资本规模化来降低成本,让企业一度顺风顺水。但互联网的兴起,冲击了“中央工厂+批发”模式,短保线下优势开始受到挑战。曾经的巨头沃尔玛、家乐福纷纷迎来闭店潮,桃李面包重要渠道受到严重影响。同时,网红面包崛起,通过低廉价格、创新卖点以及便捷的电商平台,分食不少市场。

据中国商报,有上海地区面包从业者曾表示,从上海以及整个华东市场来看,桃李面包的产品主要在商超渠道销售,全家等便利店大多售卖自有品牌的短保面包,很少上架桃李面包。而在社区团购等渠道,也很少看到桃李面包参与拼团。

有无错付误判呢?自身革新脚步较慢、叠加大量现烤烘焙品牌崛起,桃李面包的窘境或许刚刚开始。

分红、减持、质押面面观

较劲时刻,最考验管理层大智慧。

2023年报显示,桃李面包实控人吴志刚和盛雅莉夫妇、及三子吴学东、吴学群和吴学亮包括亲属合计持股62.68%。同时,吴氏家族成员也担任公司董事会和高管职务。属于一家较典型的家族企业。

行业分析师王婷妍表示,企业发展早期,家族管理有利运营稳定性、决策高效性。而成长到一定规模后,现代企业管理就是重中之重。家族企业治理透明性、决策先进性、开放性、精准度前瞻度往往是舆论热点。

聚焦桃李面包,往期实控人家族的一些减持、质押、分红等套现动作,外界不乏微词。

以2023年财报为例,桃李面包拟向全体股东每10股派发现金红利1.80元。截至2023年12月31日,公司总股本16亿股,以此计算合计拟派发现金红利2.88亿元,占归母净利润超50%。要知道,这是在净利润连续第三年下滑的情况下。

实际上,上市以来桃李面包一直保持较高的股利支付率。尤其2022年,股利支付率达到83.31%。据新浪财经、《时代财经》统计,从上市至2022年(不含最新分红计划),桃李面包累计现金分红36.72亿元,同期累计归母净利润51.99亿元,分红率高达70.63%,可以说赚的钱绝大部分用来分红了。

即使按照60%的持股比计算,控股股东家族也分走超20亿元。

诚然,分红是上市公司分享经营成果的最佳路径、也是监管近年一直鼓励的行为。但在净利连续下滑、市场竞争承压的情况下,仍大幅分红合理性就有待商榷了。是否损伤企业后续成长性、竞争力?多用些战略布局、业务精进、新市场孵化是否更香呢?

值得注意的是,企业货币资金连年下降,从2018年高点14.24亿元降至2023年1.74亿元;2022年有息负债总额达到6.7亿元,同比增长128%,2023年前三季继续增至10.2亿元。截至2023年末,公司一年内到期的非流动负债较上年末增加1798.15%,占公司总资产比重上升5.34个百分点;长期借款较上年末增加120.80%,占公司总资产比重上升4.87个百分点。

更扎眼的是,中登公司数据显示,截至2024年3月15日,桃李面包16.18%股份处于质押状态。2023年报显示,第一大股东吴学群质押1.33亿股公司股份,占其全部持股的34.08%;第四大股东盛雅莉质押7345万股,占其全部持股的56.07%;第三大股东吴志刚质押6000万股公司股份,占其全部持股的39.6%。

到底有多缺钱呢?

至于减持,舆论更不乏微词。早在三年前,《长江商报》就曾发文质疑桃李面包上市的目的是为了助力吴志刚家族套现。据该报粗略统计,自上市满三年到了解禁期,2019年以来两年间,吴志刚家族已实施7轮减持,共计套现约36.34亿。

对于大股东减持原因,桃李面包曾发公告澄清,控股股东吴志刚和盛雅莉已属高龄,因个人生活需求而减持公司股份,其余亲属因个人资金需求而减持部分公司股份,并不存在对公司发展信心不足的原因。

话虽如此,大股东减持毕竟不是市场信心的加分项。2020年5月30日,桃李面包发布股东减持结果,吴志刚、盛龙以43.52-45.50元股价减持4.97亿元。吴志道、吕长恩等6位股东以48.32-50.00元股价减持826万元。

同年年11月,桃李面包公告,吴学东、盛龙、盛雅莉减持7.78亿元,盛杰等4位股东减持了1668.8万。2021年2月,桃李面包公告,吴学东继续减持3.55亿元。吴志刚配偶弟弟盛利减持8053万元。

仅上述三次高位减持,吴氏家族就减持超17亿元。

2023年6月,桃李面包股价跌至低位,吴学东又有一次减持,以9.04-9.61元的股价减持1.61亿元。

大本营首降、10家子公司亏损,多少扩产底气?

面包行业虽大,真正持续做好却不容易,最大短板是门槛底、竞品众多、迭代快、同质化严重。

最好办法还是高质创新。行业分析师王彦博认为,桃李面包想要挽回面包茅荣耀,需要回归产品本身,打破产品结构较单一、满足用户多样化需求是关键点,首先研发费要跟上。2020年至2023年,公司研发费用率分别为0.19%、0.33%、0.47%。0.5%,虽持续增长,但比例依然较低。

不算多苛求。细观桃李面包,虽涉足月饼、粽子等产品,挑大梁的还是面包糕点、营收占比高达90%以上,其他产品尚未成大气候。反观竞争对手达利集团,旗下拥有达利园、可比克、好吃点、和其正等品牌,多元化之路明显更顺畅。

食品专家朱丹蓬曾指出,一直以来,桃李面包的产品品质和定位都偏大众化,主打性价比,上市新品不多。这几年,在消费升级大潮推动下,产品老化问题凸显。

基本的品控风控打磨,更是重中之重。

2023年2月,一名网友发布视频称,在桃李面包的金枪鱼三明治中,吃出2-3厘米的美工刀刀片,消息发出后立刻引发热议。

随后,桃李面包发布澄清公告,高度重视此次客户投诉,并第一时间对工厂内部各生产环节进行安全排查,公司生产过程中不存在使用该类刀片的工艺环节。并已向当地公安部门报警并申请立案调查,相关结果会第一时间向社会公布。

不过至今,桃李面包未公布后续公告。

也有实锤处罚。据天眼查,如2022年5月,天津桃李因安全生产违法,被给予责令限期改正,和2万元行政处罚。当年7月,因产品混有飞虫异物,天津桃李又被罚款5万元。

浏览黑猫投诉,截止到2024年3月25日22时,关于桃李面包的投诉有344条,涉及吃出异物、产品过期等质量质疑。

如2024年3月16日,投诉编号17371982096显示,一用户称桃李奶棒面包吃出异物,要求赔偿并道歉。

(以上投诉均已经过平台审核)

虽说用户千人千面,人人满意并不现实。可俗话讲食安无小事、口碑体验是企业的发展基石。尤其当下市场竞争激烈,用户从不缺少选择,业绩本就露出颓态的桃李面包多些查漏补缺、夯实品控底盘总没有错。

走出东北,布局全国,这是桃李面包多年以来的战略规划。浏览近年年报可以发现,经营情况讨论与分析一栏,被桃李面包排在首位的,是“加快战略性区域销售网络建设,加大力度拓展华东、华南等新市场。同时在东北、华北等成熟市场继续加快销售网络细化和下沉工作”。

然世间之事,往往知易行难,尤其市场破局。2023年,华南地区营收4.57亿元,同比下降14.61%,是降幅最大地区,也是自2016年以来该地区营收的首次下降。此外,华南地区经销商减少12家,没有新增供应商。

2023年年报显示,桃李面包37家子公司中,10家处于亏损状态,其中大部分为南方公司,上海桃李、浙江桃李、泉州桃李、海南桃李均亏损逾千万。

“南下”之路有多顺遂呢?

中国食品产业分析师朱丹蓬指出,作为东北的品牌,桃李面包这几年大力发展长江以南的市场,但是长江以南的整个烘焙产业已经非常完善、发达,升级迭代的速度、质量都非常的高,在此基础上,桃李面包很难跟上长江以南市场的发展。因此,销量不好、业绩不行、利润不高,成为了桃李面包“南下”的主要问题。

或许,守住“大本营”更为急迫。

2015—2019年,东本地区营收增速均在10%以上,而2020年开始,增速降到6%以下,2021年跌至2.82%。2023年更下降了2.25%,这是桃李面包自2015年上市以来的首次下滑。

即便如此,桃李面包仍在扩大产能。截至2023年12月31日,公司分别在广西、长春、河南、上海和佛山在建生产基地,总设计产能22.43万吨。

截至2023年末,桃李面包共有22个生产基地投入使用,总产能约50.27万吨。报告期内,公司整体产能利用率为74.32%、同比下降7.07个百分点。其中,华东地区、华南地区产能利用率均不足七成,同比分别下降15.13和4.72个百分点。

产能利用率未饱和、且还出现下滑,在此背景下仍加码扩产,是否过于乐观了?多少扩容底气,一旦去化不利衍生风险又知几何?

行业分析师孙业文认为,烘焙食品业参与者众多,行业门槛较低,具有较强地域属性,市场格局高度分散。在短保面包市场,桃李面包不仅直面宾堡、曼可顿等传统烘焙品牌,还要应对元祖、面包新语等连锁店竞争。此外,三只松鼠、良品铺子等休闲食品也纷纷推出自有烘焙产品,竞争足够激烈,桃李面包需警惕新增产能过剩隐忧。

未来可期,做慢生意挣慢钱

当然,从长远看,桃李面包逆境坚持扩张,归根到底是出于对行业的乐观。

桃李面包表示“行业在未来的较长时间将面临良好的发展机遇,公司需要在这一阶段把握契机,通过项目建设的实施扩大生产规模,一方面与市场增长的需求相匹配,保持并扩大市场份额,另一方面通过扩大生产形成规模效应,有效降低成本,提高公司的利润水平,促进公司的快速发展,进一步巩固公司的行业地位。”

不算多夸言。根据艾媒咨询的数据,2022年中国烘焙食品行业市场规模达2853亿元,同比增长9.7%,2025年市场规模预计达到3518亿元。

另一厢,企业自身也有可喜改善。2023 年,继续加大力度拓展华东、华南等新市场,不断增加对重点客户的投入,提升单店质量。

民生证券分析师认为:“2024年新产能投产预计短期压制毛利,但短保行业具备提升空间、外埠市场仍待拓展,桃李面包在这一阶段稳步扩张产能、完善销售网络布局,并持续调整产品结构、布局新兴渠道以适应消费需求变化,后续待需求进一步复苏、规模效应释放,业绩端有望回暖。”

若从此看,虽有种种承压,桃李面包、吴学亮依然握有业绩反转的可能。而能否真正如愿,也考验企业的上下一体、众志成城。

食品市场足够大,但真正坐稳“常青树”的,往往是那些塌心基本功、专注创新力、做慢生意挣慢钱的企业。

评论