文|GPLP perry

保险业一直是很多人眼中高薪的代表,不过2024年,风向变了。

2023年,国家下定决心完善和规范化保险业,出台了“报行合一”,如今,这个政策带来的后果已开始显现。

何为“报行合一”?

简单来说,就是应监管部门要求,保险从业公司上报的费用和实际发生的费用需保持一致,不允许有两本账。在此之前,保险公司有时会拿出额外费用通过广告等营销手段,来促进产品销售,以后在监管严格要求下,上报费用和实际发生的成本费用需一致,另外,保险公司在制定费率、确定和报送手续费取值范围和使用规则时,也都要按照规定进行,并按照使用规则支付手续费。

该规则自执行以来,从银行代理渠道开始,行业发生了明显变化,业内各层级经营管理人员从政策字面解读到监管举措沟通,再到销售行为转变、财务资源使用,以及管理逻辑和经营模式思考等,又逐渐深入到管理逻辑和经营模式的思考等,而由此带来的更广泛、更深远的影响还在持续发酵之中。

这个影响行业巨大的规定,一方面,是扭转行业乱象,减少部分机构、从业者高佣套利空间;另一方面是为了降本增效,管控风险,在未来投资端充满未知和变动的情况下,防止成本过高,以保证保险公司未来长期稳定的运营和发展。

实行报行合一,从长期来看当然是利好,一方面促进行业的稳定和健康发展,另一方面提升保险公司运营的稳定性,只不过,眼下实行这个规则之后,从业人员的收入会受到很大的影响。

进入2024年,金融行业“陷入”降薪大势,保险行业也难逃。但与其它行业不同的是,保险行业的普通员工收入基本依靠提成,而据业内从业人士透露,目前,保险行业员工基础薪酬没有太多变化,但奖金有所下滑,另外,整个行业裁员明显,考核也更加严格,在政策调整与行业变化中,行业普通从业人员受影响明显。

而另一方面,据公开数据,统计中的125家非上市保险企业高管薪酬多集中于100万-300万元,有10家险企最高薪酬超过500万元,仅有11家险企最高薪酬低于100万元,包括2家人身险公司和9家财产险公司。薪酬与上市险企以及2022年相比,均有所下滑,2023年最高薪酬“桂冠”落在和泰人寿,为692万元,这一数据在2022年为合众人寿创造的953.8万元,要知道当年合众人寿亏损金额为20亿元,从2023年开始,合众人寿对外不再公布薪酬具体金额,仅公布了薪酬区间,为300万左右,相较于2022年的高点,可谓“断崖式下滑”。

此外,横琴人寿、美亚财险、中美联泰、中宏人寿、安联人寿、信美人寿以及信泰人寿等7家非上市险企2023年的最高薪酬超过500万元,而这7家险企在2022年的数据也超过了500万元。

从波动幅度来看,三星财险最高薪资从2022年的177.8万元涨至2023年的372.1万元,涨幅为近109.3%,下降最多的为国富人寿,从2022年的550.2万元下降至2023年的211万元,降幅达到61.6%。

另一方面,财险公司的最高薪酬普遍低于人险公司,一方面是数量的差距,例如,在超过500万元的10家险企中,财险公司仅有2家。另一方面在金额上也有差距,在统计的数据中,财险公司中,有9家超过300万元薪酬,而人险公司中则达到23家。

2023年非上市保险公司高管薪酬(部分),数据来源:蓝鲸财经,网络公开资料

整体来看,保险行业薪酬虽然相较于2022年有一些降幅,但实则两极分化严重:一方面体现在普通员工与高管的薪资差距,另一方面体现在相同领域的不同公司,同时,虽然保险业薪酬有所下降,但相较于券商、银行等行业,仍处在行业高点,在金融行业中,仍然具有优势。

从瑞士再保险研究所发布的数据来看,美国2023年保险行业“冰火两重天”,前三季度惨淡,从第三季度开始,形势开始抬头。

从盈利能力来看,2023 年前三个季度承保金额为 330 亿美元,2022年同期为190亿美元,增长73.68%,但是从第三季度开始,净保费收入增长9%,净索赔增长6%,同时预计2024年和2025年均保持近10%的增长,形势良好。

美国保险行业增长数据,数据来源:标准普尔全球,瑞士再保险研究所

美国保险行业增长数据,数据来源:标准普尔全球,瑞士再保险研究所

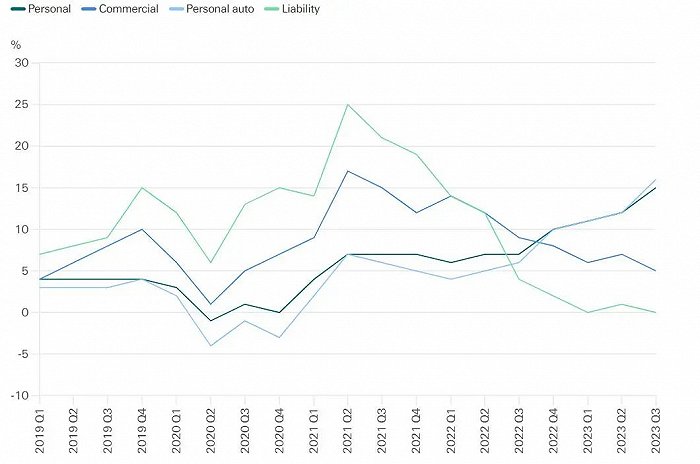

从险种发展来看,个人险种预计将成为2024年的增长引擎,而商业板块的盈利将由财险带动。该研究所预测美国在2024年的直接保费书面(DPW)增长率为7.0%,这一增长主要是受到个人汽车险的带动(根据公开资料,美国汽车保险费用 2022 年较 2021 年上涨 7.8% ,2023 年又上涨 17.4%。)。相比之下,商业板块的增长率正在减弱,2023年的第三季度,增长率低于7%,而火险及相关保费强劲增长16%,责任险保费持平。

美国保险业直接费率增长,数据截至2023年Q3,数据来源:Swiss re Institute

从薪酬方面来看,根据美国消费者联合会(CFA)的数据,2022年全美前 10 家最大的个人保险公司的首席执行官薪酬总额为1.306 亿美元,这一数据在2021年为1.229 亿美元。

其中,个人险种公司中,薪酬最高的为State Farm(州立农业保险公司,美国财产、人身意外和汽车保险提供商) CEO Michael Tipsord,其2022年总收入为2440万美元,2021年其薪酬为2450万美元,其次为Travelers CEO Allan Schnitzer,其2022年总收入为2080万美元,2021年则为1910万美元,而财险、多险种公司中,薪酬最高的为AIG CEO Peter Zaffino,其2022年总收入为7530万美元,他的收入为该公司普通员工的894倍(该公司普通员工收入约为8.4万美元,约合近60万元),堪称惊人,可以看出,美国保险业的高薪公司跟中国市场恰好相反,财产以及综合险种更为大家所青睐。

全美多险种公司薪酬最高CEO,数据截至2022年底,数据来源:S&P Global

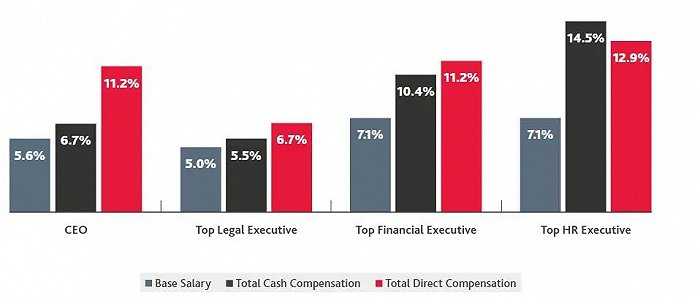

整体来看,美国保险公司在职高管总收入平均涨幅为6.4%,并处于逐年递增趋势。

2022年-2023年全美保险公司实际薪酬平均变化,数据截至2023年底

数据来源BDO

而对于2024年的发展,美国保险业态度乐观,毕马威发出了业务展望,预计倾向在战略并购、人工智能、人才引进等方面。

2024年随着美国利率的稳定,保险企业预计将从被动收购方式转变为更具战略性的收购方式。保险公司可能会剥离不产生回报的非核心业务,并通过收购来补充公司的新业务。创新带来的科技领域的进步,保险公司一样有兴趣追求,这将使它们的竞争力大大提升。

另一方面,生成式人工智能带来的效率提升对于保险公司,也具有“诱惑力”,保险业已准备好通过生成式人工智能的整合进行转型。企业领导者认为人工智能可以帮助其专业人员加强与保单持有人的沟通、简化索赔处理流程并减少欺诈活动,从而大幅度提升公司运营效率,并减少运营成本。另外,人工智能可以实现承保和定价流程自动化,从而实现更高效、更准确和具有差异化的决策,可以根据不同公司的不同客户,量身打造更符合需求的服务。

最后,对于人才的需求,也是2024年保险业企业重视的方向,对于寻求建立以客户为中心的业务模型组织来说,寻找到具有技术能力的员工非常重要,这将有助于它们解析有价值的客户数据。为了解决人才短缺问题,企业需要重点吸引精通技术的人才,同时提高现有员工对于生成式人工智能技能水平,以适应不断变化的工作环境。

与海外市场不同的是,中国的保险市场由于起步较晚,很多方面还处在摸索和尝试阶段,以谋求更适合中国的发展模式,因此,制度、规则等并不完善,从业人员水平参差不齐,此前,这一行业也饱受大家诟病和误解,所以,长痛不如短痛,虽然2024年中国保险业与海外有所差距,同时例如“报行合一”等诸多规则的出台给行业带来的 “刮骨疗伤”可能会进一步加大这种差距,但随着时间的推移,规范化的保险行业定会生根发芽,并蓬勃发展。2024年,业界高管普遍看好中国保险行业的发展前景,认为目前行业正处于一个重要的战略机遇期,但发展的关键点除了规则外,还包括数字化和文化转型的推进,对养老保险、基本医疗保险等多个方面的政策支持,以及跨境保险需求和境内外市场联动的新发展机遇。此外,中国保险行业还强调全面从严治理,以适应不断变化的经营环境和社会影响力的期望 。

评论