3月27日晚间,交通银行(601328.SH)发布了2023年年报。年报显示,2023年交通银行实现营业收入2580.14亿元,同比增长0.26%;实现归母净利润927.28亿元,同比增长0.68%,该行拟每股分配现金股利人民币0.375元(含税)。

虽然营收和利润都实现了净增长,但是这个增幅几乎可以忽略不计。

公司金融贡献近半利润,“第二曲线”增长承压

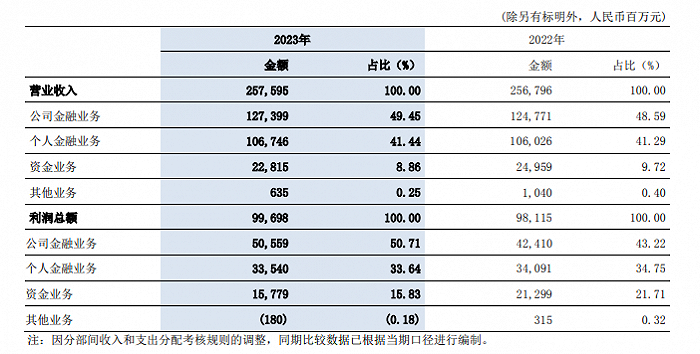

按业务板块划分,交通银行由公司金融业务、个人金融业务、资金业务和其他业务四大板块组成,这四块业务各自营收占比没有出现太大变化。

而从贡献利润角度,公司金融业务在营收占比差不多的情况下提升了近7%,占了公司利润总和的半壁江山,其他三块均有不同程度的减少。

从收入结构来看,利息净收入是最主要组成部分,报告期该行实现利息净收入1641.23亿元,同比减少57.59亿元,在营业收入中的占比为63.71%。利息净收入同比下降3.39%,净利差1.14%,同比下降23个基点,净利息收益率1.28%,同比下降20个基点。

该行表示,利息净收入同比下降主要原因为是贷款市场报价利率(LPR)多次下调及存量房贷利率调整,客户贷款平均收益率下降导致利息收入增长不及预期。

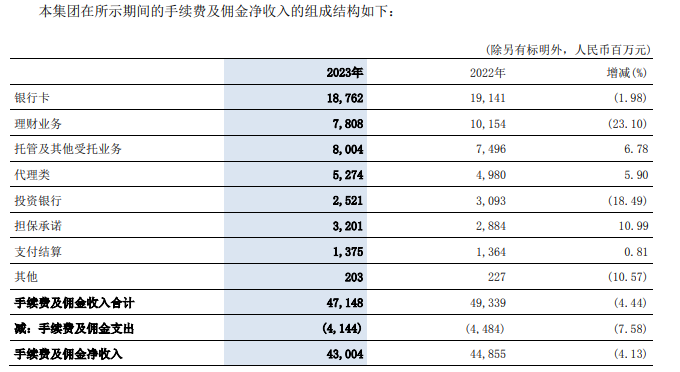

占比排第二的为手续费及佣金净收入,这块业务交行自称是用来打造利润持续增长的“第二曲线”。不过2023年该板块净收入同比减少18.51亿元,降幅4.13%。其中理财业务更是同比减少23.46亿元,降幅23.10%;投资银行业务收入同比减少5.72亿元,降幅18.49%。

在业绩发布会上,交行首席风险官刘建军也回应了该问题,他表示手续费承压问题一方面是因为资本市场波动,相关权益类理财产品的规模下降;另一方面,财务顾问和债券承收业务下降。但代理类手续非等同比增长,手续费基本盘保持了一定韧性。

不良率变化不大,房地产上升明显

财报显示,去年交行整体不良贷款余额为1056.88亿元,较上年末增加71.62亿元,不良贷款率1.33%,较上年末下降0.02%。拨备覆盖率195.21%,较上年末提升14.53个百分点。

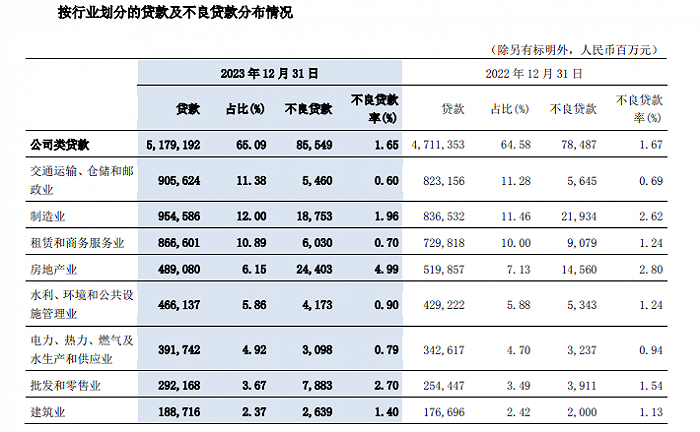

报告期内,集团公司类贷款较上年末增加4681.8亿元,增幅9.94%。其中,制造业中长期、绿色信贷、涉农贷款增幅分别为39.41%、29.37%、24.80%,均显著高于集团贷款平均增幅。

但是具体看公司类贷款,交通运输、仓储和邮政业,制造业以及租赁和商务服务业不良率有所下滑,该三部分贷款占比接近超30%。

其中,制造业贷款较上年末增加1180.54亿元,增幅14.11%;交通运输、仓储和邮政业贷款较上年末增加824.68亿元,增幅10.02%;租赁和商务服务业贷款较上年末增加1367.83亿元,增幅18.74%;

而备受市场关注的房地产业贷款占比为6.15%,不良贷款率高达4.99%,较上年末2.8%接近翻倍。

此外,交行公司类逾期贷款余额 622.73 亿元,较上年末增加 159.64 亿元,逾期贷款率 1.20%,较上年末上升 0.22个百分点。

评论