界面新闻记者 |

随着中国取消对澳葡萄酒“双反”措施,意味着时隔三年,大量来自澳大利亚的进口酒即将重返国内市场。

在近年来国内葡萄酒市场不断萎缩探底的背景下,国内葡萄酒上市公司不得不权衡“老对手”重新加入战局后的利弊,究竟是让市场竞争变得更加激烈,抑或有助于提升整个葡萄酒市场份额?

界面新闻注意到,面对潜在的“冲击”,A股市场葡萄酒相关上市公司反应平淡,相反多只个股纷纷微涨。针对政策调整带来的影响,界面新闻采访了多家葡萄酒上市公司。

行业“探底”,业绩萎靡

3月28日,中国商务部发布公告,宣布自3月29日起,终止对原产于澳大利亚的进口相关葡萄酒征收反倾销税和反补贴税。商务部表示,鉴于中国相关葡萄酒市场情况发生变化,对原产于澳大利亚的进口相关葡萄酒征收反倾销税和反补贴税已无必要。

这意味着,中国正式取消自2021年3月28日以来针对澳大利亚葡萄酒施加的五年反倾销关税,此前一直占据国内葡萄酒市场主导地位的澳洲葡萄酒即将卷土重来。

澳大利亚富邑葡萄酒集团CEO蒂姆·福特表示:“这一消息对澳大利亚葡萄酒行业以及中国的合作伙伴和消费者来说都是重要里程碑。我们将开始加大力度在华重建澳大利亚优质葡萄酒分销网络,不久之后,中国消费者就能更多地品尝到我们的优质葡萄酒。”

结合A股来看,目前国内共有五家葡萄酒相关上市公司,其中包括张裕A(000869.SZ)、威龙股份(603779.SH)、中信尼雅(600084.SH)、*ST莫高(600543.SH)、ST通葡(600365.SH)。

值得一提的是,国内葡萄酒上市公司体量较小,除了张裕A在业内一家独大之外,其余四家上市公司市值均不到百亿,其中还包括两家“ST股”。即便是将五家葡萄酒上市公司的市值相加,也不及国内一家白酒头部上市公司市值的零头。

3月29日,从市场盘面来看,上述取消对澳葡萄酒“双反”的消息并未对5家上市公司股价产生太大波澜。相反,截至收盘时,5家上市公司股价均录得微涨。其中,张裕A上涨1.07%,威龙股份上涨1.09%。

而相比之下,2020年8月18日,当商务部发布公告称,即日起启动对原产于澳大利亚的进口装入2升及以下容器的葡萄酒反倾销调查时,次日葡萄酒相关概念股纷纷大涨,其中张裕A、*ST莫高、ST通葡强势涨停。

彼时业内普遍认为,对澳大利亚葡萄酒加征关税,将对国产葡萄酒产品起到保护性作用,有助于国产葡萄酒在日后竞争中占得先机。

然而三年过后实践证明,在对澳大利亚葡萄酒“禁入”的背景下,国产葡萄酒不仅没能把握机会异军突起,整个国内葡萄酒市场反而进一步萎缩,呈不断探底态势。

海关数据显示,2017年至2022年,中国进口葡萄酒进口量从74.94万千升下滑至33.53万千升,进口额从188.81亿元的高位跌至95.77亿元,跌幅均近乎“腰斩”。2023年,葡萄酒进口量约为24.3万千升,进口额约为10.82亿美元(约合人民币78.13亿元),进口量、进口额同比分别继续下滑。

相比进口葡萄酒,国产葡萄酒的下滑则是断崖式的。2017年至2022年,国产葡萄酒产量从100万千升下滑至21万千升,销售收入从421亿元下降至79亿元,下滑幅度均在80%左右。从利润方面来看,2015年全国规上葡萄酒企业利润总额为52亿元,到2022年仅为2.78亿元。

国家统计局数据显示,全国规模以上企业2023年1-12月份完成葡萄酒产量14.3万千升,较2022年进一步下滑超过三成,呈继续探底态势。

在行业不断探底的背景下,五家葡萄酒上市公司的业绩持续低迷。

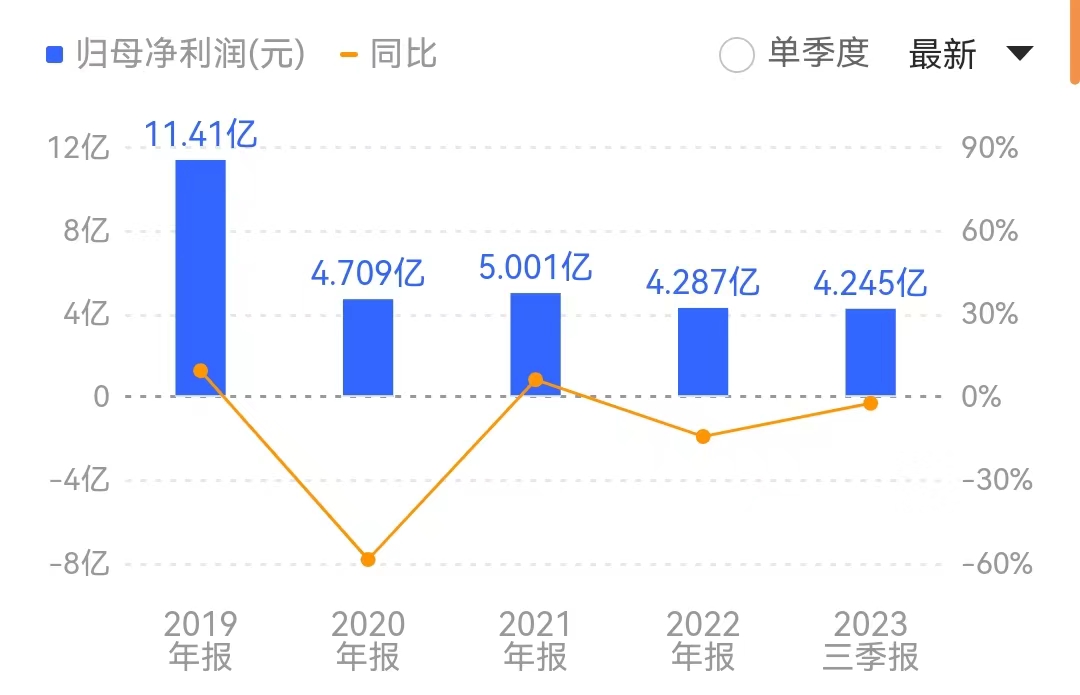

以“葡萄酒一哥”张裕A为例,自2019年之后,公司净利润长年在4-5亿元之间徘徊。2023年前三季度,公司实现净利润4.25亿元,较去年同期下降2.26%。

此外,中信尼雅2022年巨亏8.81亿元,预计2023年勉强实现扭亏为盈。相反,威龙股份在2022年勉强盈利的情况下,预计2023年再次预亏1.36亿元至1.97亿元。

而另外两家ST股的日子更不好过,除*ST莫高确定2023年亏损4144万元外,ST通葡预计2023年亏损6008万元至9012万元。

利好国产葡萄酒?

正如股价所反映出的一样,此番澳洲葡萄酒卷土重来,多家上市公司不但没有感觉是“狼来了”,反而表现出观望甚至“期待”。

“很难评价是利好还是利空,中国葡萄酒行业本身规模较小,多一个参与者不见得是一件坏事,当然短期内势必会加剧行业的竞争。”张裕A证券部相关负责人表示,针对取消对澳葡萄酒“双反”政策,公司目前并未采取专门的应对措施。

除此之外,张裕A还控股了来自澳大利亚的歌浓酒庄(持股97.5%)。上述张裕A证券部负责人表示,尽管此次政策调整利好歌浓酒庄将产品出口到国内,但由于该酒庄规模有限,利好也是非常有限的。

不过,张裕A总经理孙健近日在接受媒体采访时表示,歌浓酒庄因连续九年获得不同机构评选的澳大利亚年度最佳酒庄称号,张裕有意将其以“澳洲新酒王”的形象向市场推出,主力产品确定为零售价2000多元1瓶的8k设拉子和1000多元1瓶的7k雷司令。

“前置性的工作几年前已经在进行中,包括葡萄园配置、原酒储备、橡木桶购置等,因双反搁置了。这三年中,歌浓酒庄的产品更多销往了韩国、日本和欧洲,也减缓了原本供应给中国市场销售的压力。今年关税取消后,张裕将重新推动歌浓酒庄的市场战略,争取用两、三年时间,将中国市场的销售量做到歌浓酒庄全部销量的三分之一以上。”孙健表示。

中信尼雅证券部相关负责人则回应称,“由于政策刚出,需要有一个消化期去判断,公司目前还在观望,比如还需要看行业龙头张裕是如何研判的。对于公司来说,主营业务相对稳定,如有影响或在半年报中会有所体现。”

而对于在澳大利亚拥有葡萄种植基地的威龙股份来说,由于三年来产于当地的原酒一直无法运回国内,“双反”政策的取消或对公司形成直接利好。

“公司在得知这一消息后,认为是一个好的开始, 但具体情况还要看实际操作。”威龙股份证券部相关负责人表示,受“双反”政策影响,公司原产澳大利亚的葡萄酒一直“通关困难”。此次政策放开针对的是瓶装酒,至于原酒能不能“进来”还要看实际情况。

界面新闻注意到,威龙股份此前曾多次在定期报告“可能遇到的风险中”提到,中澳经贸政策不仅直接阻碍了公司在澳大利亚的酒厂将原酒及时送回国内,还导致澳大利亚酒厂的仓储费用日益增加。为保持产品品质稳定,公司需要从其他国家或地区进口有机原酒,由于有机原酒的成本要高于普通原酒,也直接推高了原料成本。

为此,威龙股份多次表示,“公司积极通过海关、商务部及行业协会等多方求助呼吁,以期尽快改善当下困境。”

广东省食品安全保障促进会副会长、食品产业分析师朱丹蓬在接受界面新闻采访时表示,从宏观层面,中国取消对澳葡萄酒“双反”措施对葡萄酒行业将是一大利好。

“除了政策因素外,受疫情影响,加上白酒和啤酒都在发力,葡萄酒的市占率近年来不断下滑。此前澳洲葡萄酒的市占率在30%左右,放开之后势必会加大对于品牌的推广,去抢夺其原有的市场份额,这对于提升整个葡萄酒的市场份额是有所帮助的。”朱丹蓬认为,2024年对于国内葡萄酒市场来说或是一个转折的契机,但能否将契机转化成实际的销量,尚有待观察。

评论