文|仪美尚

2024开年以来,全球美妆行业的高管人事变动已呈现出“汹涌”的趋势:

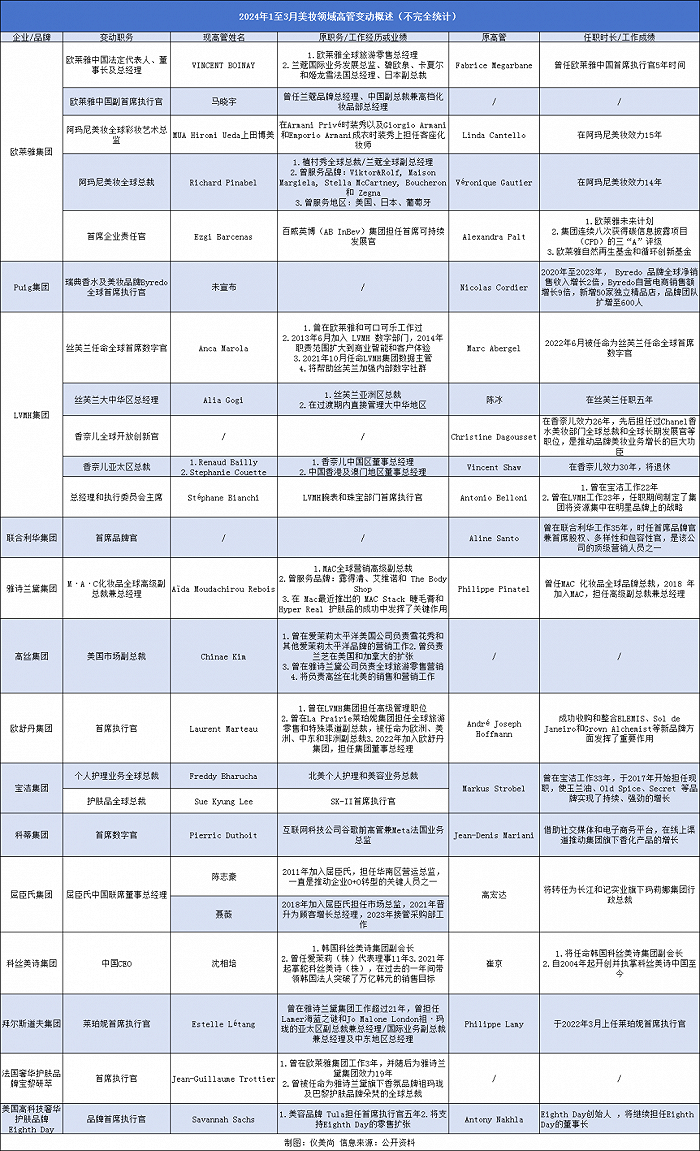

欧舒丹任命了在全球美妆行业有20多年经验的新首席执行官;欧莱雅中国于去年宣布的中国区换帅任命正式生效,VINCENT BOINAY将接力中国区一把手,马晓宇将上任新设立的中国副CEO一职;科丝美诗调离入华20年的前中国区CEO崔京,由前集团副会长沈相培继承“接力棒”;屈臣氏中国则任命两名大将陈志豪及聂薇“执掌”中国市场。

据仪美尚不完全统计,2024年第一季度,已发生超25起重要人事变动,相较于去年同期的19起来看,频次明显更高,同比增加24%。从岗位上来看,涉及的岗位职能更核心,上述提及的全球一把手或中国区一把手变更的情况共计6起。

单品牌业绩疲软,新一把手扛下增长大旗

综合上述表格来看,除全球一把手大换血的显著特征以外,今年以来美妆巨头多将变革“矛头”直指旗下单一品牌。

典型如欧莱雅集团,目前对旗下阿玛尼美妆发动了两起人事变革,先后宣布由 MUA Hiromi Ueda上田博美担任阿玛尼美妆全球彩妆艺术总监;由Richard Pinabel担任阿玛尼美妆全球总裁。

据久谦中台数据,阿玛尼美妆在2月京东彩妆香水品牌中市占率同比下降0.3%,且从2月天猫彩妆香水品牌销售TOP10的榜单中可见,上榜的国际美妆品牌仅有香奈儿、圣罗兰及迪奥三个,而阿玛尼却未跻身前十之位。

在业绩承压下,阿玛尼似乎急需一名具有丰富品牌运营经验的管理者带领品牌重振旗鼓。

从此番调任来看,事实也是如此。欧莱雅集团选用拥了有丰富彩妆运营及管理经验的Richard Pinabel来继任阿玛尼美妆全球总裁一职。据公开资料,Richard Pinabel曾担任过YSL日本总经理、植村秀全球总裁及兰蔻全球副总经理等职位。

图片源于阿玛尼官方微博

“我完全相信,Richard Pinabel 将能够延续和发展品牌的辉煌传统和成就,将阿玛尼美妆愿景提升到新的高度。”欧莱雅集团高档化妆品部总裁Cyril Chapuy在调任声明中表示。

无独有偶,同一时期雅诗兰黛集团宣布旗下品牌M·A·C将新任命全球高级副总裁兼总经理一职。同样从业绩来看,据雅诗兰黛集团发布的2024财年第二季度财报,M·A·C所在的彩妆部门销售额同比下降8%,M·A·C的具体业绩虽未披露,但财报中也点名其净销售额呈下滑态势。

对于业绩的疲软,雅诗兰黛集团选用曾作为M·A·C全球营销高级副总裁的A da Moudachirou Rebois出任新职,职权较之前的岗位更上一层楼。据悉,A da Moudachirou Rebois于最近推出的 MAC Stack 睫毛膏和 Hyper Real 护肤品的成功中发挥了关键作用。雅诗兰黛集团相信,基于其过往对M·A·C的贡献,有希望引领M·A·C 抢夺更多市场份额。

与阿玛尼美妆及M·A·C境遇相似的还有拜尔斯道夫集团旗下品牌莱珀妮,拜尔斯道夫在2023年的财报中,点名旗下奢侈品业务的美妆品牌莱珀妮业绩遭遇“滑铁卢”,销售额同比下滑15.4%。

针对“惨淡”业绩所作出的变革之一同样为换帅,莱珀妮调任曾在雅诗兰黛集团超21年美妆运营管理经验的Estelle Létang作为新的CEO,希冀以此“拯救”业绩疲软的现状。

中国市场依旧是“必争之地”

从区域市场来看,和以往的巨头人事变动潮相似,中国市场依旧是“兵家必争之地”。仪美尚梳理发现,今年一季度共计有5起变动和中国市场相关,包括上述提及的欧莱雅中国、屈臣氏中国以及科丝美诗中国。

细看上述新上任的高管,大多均有颇为丰富及成熟的中国管理经验,有业内人士认为,这或和美妆巨头们在中国市场的颓势不无关系。

典型如屈臣氏中国,在近日屈臣氏母公司长江和记发布的2023年财报来看,屈臣氏中国销售额为164.53亿港元(约合人民币152.24亿元),同比下降6%,录得近9年最低。从单店数量来看,2023年屈臣氏中国店铺数量为3840家,与2022年的3836家基本持平,不仅没有完成此前规划的“提高单店销售额”的策略,且单店销售额也出现了6.6%的同比下滑。

图片源于屈臣氏中国官方微博

同样在中国市场经历“失速”的还有欧莱雅,据公开资料,于2022年开始,欧莱雅中国市场的增速就已下滑至个位数,2023年财报显示,中国市场虽同比增长5.4%,但还是远低于集团在其他市场整体15.6%的平均增速水平。

对此,欧莱雅在财报中解释中国市场的疲软主要受旅游零售业务的重新调整及代购政策的变更所带来的持续影响。在此背景下,欧莱雅重用选用在中国市场深耕发展的马晓宇,以及拥有丰富旅游零售经验的Vincent Boinay 两名大将堪此重任也就不足为奇了。

除人事换血外,近两年来欧莱雅对中国市场的投资布局也可谓“动作频频”。过去一年,欧莱雅先后收购或投资了瑞士生物技术公司Timeline、瑞士初创公司Gjosa、丹麦益生菌和微生物研究公司Lactobio以及中国香水品牌观夏等。

一系列变动,或是欧莱雅对于中国市场剧变的回应,也透露出欧莱雅对中国市场的持续看好。

此外,除中国市场的高管大规模变动,在亚太区和美国市场也出现两起调任变化,分别是LVMH集团旗下香奈儿迎来两名新的亚太区总裁以及高丝集团任命在美国和加拿大有丰富营销经验的Chinae Kim为美国市场副总裁。

重用首席数字官,数字化变革“野心勃勃”

在今年的人事变动中,对于首席数字官的调整成为另一大显著趋势。

事实上,数字化布局已成为国际美妆巨头加码转型的一大方向,过去两年,欧莱雅、科蒂、LVMH、联合利华等巨头均纷纷设立首席数字官一职。

显而易见,美妆巨头们都希望通过推动企业的数字化发展而摘得更大的“果实”。

其中,科蒂于去年11月宣布的谷歌前高管兼Meta法国业务总监Pierric Duthoit 接任首席数字官一职,已于今年1月正式生效。这一对数字化人才的调任也并非科蒂的首次尝试,早在2020年其就设立了首席数字官一职,并于2023年初引入前欧莱雅首席数字官。

从业绩来看,科蒂加码数字化已见成效,2020年至2023年间,科蒂的电子商务净收入翻了一倍,从4.5亿美元增至9亿美元。

近几年在数字化人才引进方面动作频频的还有LVHM集团旗下的丝芙兰,继去年5月任命Gonzague de Pirey为丝芙兰的新任首席全渠道和数据官后,今年2月紧接着又任命Anca Marola接任丝芙兰任命全球首席数字官。

图片源于丝芙兰官方微博

在Anca Marola之前,丝芙兰早于2022年就开始进行数字化人才的储备工作,不仅设立了全新的“数智化创新”团队,还放权该团队多项“话语权”,其地位平行于丝芙兰中国固有组织架构中的电商、门店、营销等职能部门。

在一系列数字化的加持下,丝芙兰也取得了多项成果,其中就包括在上海开设的“未来概念店”,将潮妆丝造、智美探店、美肤体验等7项数字化触点成果运用其中。

但丝芙兰在数字化上的“野心”似乎不满于此,数字社群或是其下一个“占领”目标。丝芙兰首席执行官 Guillaume Motte将次重任寄托于新晋全球首席数字官Anca Marola的身上,希冀她将帮助丝芙兰加强内部数字社群。

据悉,Anca Marola曾任 LVMH 集团首席数字官,在此职位上,她致力于巩固集团的数据战略,提升人工智能技术在整个集团价值链中的应用。“我对于Anca Marola的加盟寄予厚望。”Guillaume Motte公开表示。

扩张零售版图美妆企业,下一个“卷”点来了?

国际美妆巨头的新一轮拉力赛已经如火如荼的展开,仪美尚梳理发现,多家企业的新帅都拥有丰富的零售经验,扩张零售版图或成为其下一个抢夺“焦点”。

典型如莱珀妮,去年曾公开宣布将在中国市场新开设20家门店,并入驻4个全新城市,将其零售版图扩大至42个城市。目前来看,虽未达成零售扩张预期,但拜尔斯道夫在2023财报中重点提及,集团希望通过健康的库存水平、产品创新以及零售业务的扩张,来助力莱珀妮在2024年恢复增长。

图片源于莱珀妮官方微博

为完成零售扩张“大业”,莱珀妮在今年3月任命曾在雅诗兰黛集团工作超21年,负责过多个品牌的零售扩张业务的资深大将Estelle Létang为新的首席执行官。据悉,Estelle Létang服务过的品牌包括Darphin巴黎朵梵、Lamer海蓝之谜以及Jo Malone London祖·玛珑在内。

任命通知内透露,Estelle Létang将负责推动莱珀妮的战略方向和长期愿景,以及监督公司业务运营、商业优先事项和基础设施的日常管理,包括国际分支机构和全球分销商市场。

再者如欧舒丹,其对零售渠道的投资布局已初见成效。2024上半年财报显示,零售渠道目前为其三大主营渠道之一,且销售额同比增长3.5%。对此增长,欧舒丹集团副主席兼行政总裁 AndreJoseph Hoffmann表示,“这主要得益于我们为核心品牌于主要市场及渠道增加营销投资及新品牌持续发展的支持,包括最近进驻亚太地区及全球旅游零售渠道的Sol de Janeiro及Grown Alchemist。”

对于2024年接下来的发展规划,欧舒丹表示也将重点关注零售渠道的扩张。对此,AndreJoseph Hoffmann曾在电话会议上公开表示,中国线下零售渠道的布局尤为重要,将在中国三四线城市开设10间-15间全新门店。

与莱珀妮的选择如出一辙,扩张市场必要选择一名得力干将。欧舒丹新任命的首席执行官Laurent Marteau 也可谓是零售渠道的营销老将,他曾在莱珀妮集团担任全球旅游零售和特殊渠道副总裁,负责过的市场包括欧洲、美洲、中东和非洲等。

同样的,欧莱雅及高丝新上任的两位高管也是零售管理领域的“佼佼者”。

欧莱雅新任中国区一把手Vincent Boinay曾在全球旅游零售方面深耕多年;高丝集团新设立的职位美国市场副总裁,其新帅Chinae Kim就曾在雅诗兰黛集团、爱茉莉太平洋美国公司公司负责零售营销工作,为上述企业在美国及加拿大地区的零售业务做出了卓越功效。

拥有丰富零售经验欧的管理者,成为多数企业选择新候选人的一大考量因素,这似乎也透露出美妆巨头们对于零售扩张的急切渴望。

评论