文|动脉网

2024年第一季度,市场上的资金开始回到生物医药领域。

一级市场上,第一季度北美与欧洲Biotech融资同比大幅提升,超1亿美元大额融资多达20起,同比增长66%。

最明显的还应是美股Biotech IPO,第一季度以来共有9家公司上市,其中今年首家IPO的溶瘤病毒疗法公司CG Oncology首日大涨95%,至今已涨超130%。

此外,今年美股上市Biotech再融资额超过40亿美元。有多家Biotech公司宣布增发并迎来一波股价暴涨。仅在3月,就出现iBio宣布增发当日股价暴涨192%,Avalo宣布增发当日股价暴涨400%的盛况。

从全球市场来看,比起冰冷的2023年初,今年的生物医药终于“好起来了”。但是仔细观察第一季度的资金流入,其主旨仍然是:风险厌恶。

一级市场:有条件地拥抱创新

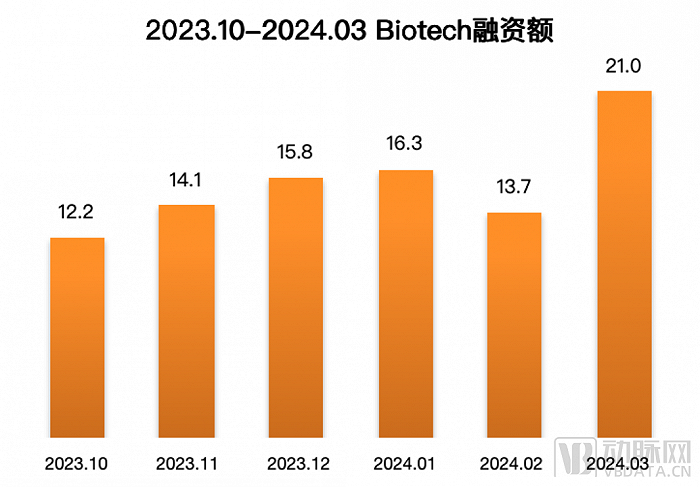

Biotech一级市场融资在今年3月迎来了久违的“小高峰”,总融资额超过了21亿美元。这主要是由于两家明星公司分别获得了两笔大额融资:TYK2抑制剂同类最佳竞争者公司Alumis获得2.59亿美元C轮融资,以及Prometheus创始人再次创业成立的自免药物公司Mirador Therapeutics获得4亿美元A轮融资。

统计范围为北美与欧洲一级市场融资,单位:亿美元

大额融资对于生物医药行业有重要的振奋作用。在生物技术投融资领域经历多年低迷之后,最近终于看到了行业的回升势头,尤其是刚刚成立、管线尚未公布的Mirador Therapeutics,也获得了超额A轮融资。

2024 Q1一级市场融资事件,统计地区为北美和欧洲

今年一季度60余起融资事件中,平均融资额在8000万美元,超5000万美元的融资事件多达39起。不过融资阶段来看,仍以早期为主:种子/天使轮以及A/A+轮融资占比接近60%。

资金对于各种创新疗法和药物模式展现了包容度,从更加前沿的CGT、RNA疗法,再到蛋白降解药物、放射性药物,以及光免疫疗法、微生物疗法,还有AI药物筛选等领域,均有公司获得融资。但是,在市场环境复苏的阶段,Biotech继续回归管线逻辑——精简、集中,尽快将产品推进临床。融资列表中几乎没有单纯的平台型公司,而获得较多融资的公司(第一季度融资额Top 20),平均公开管线不超过5条。

IPO:门槛悄然变高

Biotech公司尤其依赖股票市场,因为它们往往需要大量资金来资助药物开发,然后才能产生足够的收入来偿还债务。这也是为什么今年Biotech美股IPO的再次开闸引起了市场重视。

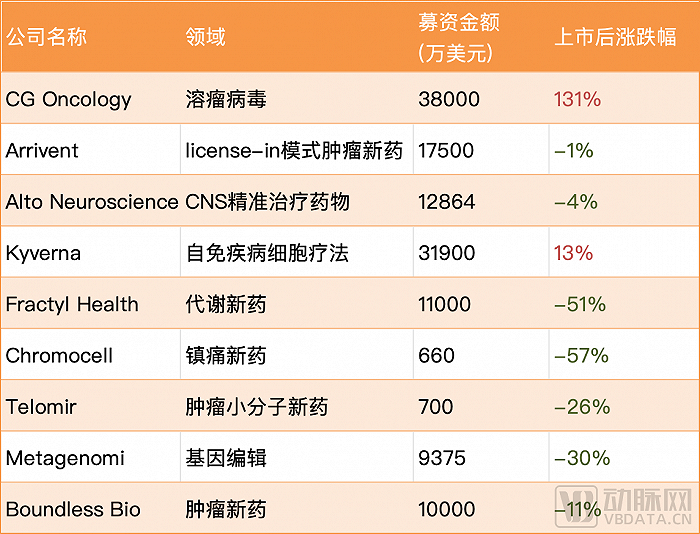

第一季度以来,美国Biotech通过常规途径IPO的公司已有9家,而2023年全年这个数字也仅有19家,2022年有21家。更让人兴奋的是募资额,今年一季度的9家IPO公司共募集约13亿美元,要知道2022年的全年募资额也只有不到16亿美元。

2024 Q1美股IPO Biotech,上市后涨跌幅根据发行价与3月最后一个交易日股价计算

但是IPO的门槛悄然变高了。自2023年初以来,能够成功上市的公司类型发生了变化。BioPharma Dive的数据显示,2023年至今的前十大IPO事件中,有9家公司的产品管线处于临床中后期阶段。而所有IPO的公司中,没有走到临床试验的公司上市时募集的资金平均不超过9000万美元。

回看2020年和2021年,大多数上市的公司要么是在临床前或临床1期的测试。这意味着,手握早期管线或仅拥有技术平台的公司,面临着比之前更艰难的时期。

今年IPO的公司中,基因编辑公司Metagenomi是一家典型的早期阶段Biotech,这家与Ionis、Moderna合作的年轻公司,目前暂无候选药物。该公司的上市受到业内人士的关注,其走势被视为IPO是否向处于早期阶段公司开放的风向标。然而,Metagenomi的IPO定价处于其预期区间的底部,且上市后“不出意外地”跌去30%。

Metagenomi的上市后跌幅还排不到头名,镇痛新药公司Chromocell与代谢新药公司Fractyl Health都已跌超50%。Chromocell是一家典型的早期阶段公司,核心管线处于临床1期。而Fractyl Health,则正在研发GLP-1的AAV基因疗法候选药物。对比大涨131%的CG Oncology,其核心产品cretostimogene治疗高危、卡介苗无应答NMIBC已同时获得FDA的突破性疗法认证和快速通道资格。投资者的偏好显而易见。

“投资者对于一些规模更大、持续时间更长的故事的耐心,已经不像几年前那样了。”硅谷银行相关负责人表示。

另外有行业人士认为,考虑IPO的Biotech公司,有很多是因为受到未成功退出的投资方压力,从而采取上市行动。近两年许多公司被收购或濒临被淘汰,释放出了一些资金来支持新的Biotech公司。因此,谈论Biotech美股IPO的盛况回归还为时尚早。

上市后再融资:流向确定性的钱

上市后的Biotech在商业化跑通之前仍然需要持续烧钱,因此再融资是Biotech的成功必修课。今年一季度,有众多美股Biotech选择增发。

2月底,Viking公布VK2735的2期减肥适应症数据后单日股价暴涨超120%,随后Viking迅速宣布增发3.5亿美元将资金用于管线的后续开发,得到了热烈反应。在扣除承销折扣和佣金以及发行费用之前,Viking此次发行的总收益约为6.325亿美元。

3月底,自免药物公司Avalo Therapeutics宣布收购AlmataBio公司并获得已进入临床2期阶段的IL-1β靶向单克隆抗体AVTX-009,并宣布完成1.85亿美元私募融资,公司当日股价最高涨幅达625%。

另一家通过PIPE获得巨额资金的Biotech是Denali,这家罕见病公司在2月底通过私募股权募得5亿美元,今年年初Denali宣布剥离小分子疗法并进行了裁员调整,此后将专注于大分子疗法研究。

增发有助于为公司注入大量资金,凸显出生物技术行业对投资者的吸引力。不过,这些增发的Biotech公司都释放了足够的利好消息,要么是临床数据足够惊艳,要么是在公司战略上让人眼前一亮,且这些公司的增发股价通常不低于交易市价,这也证明市场上的钱依然在向确定性流动。而几年前如Fate Therapeutics一般多次的低价定增股份来筹资公司相应的运营资金,一边大笔亏钱一边融钱的操作,就显得不合时宜了。

当下或许是投资Biotech的最好时刻

近期,生物医药领域最为专业的投行Jefferies表示,美股Biotech的IPO融资规模仍远低于崩盘前的水平,目前初步的改善迹象可能并不意味着Biotech已经完全走出困境。由于今年预期中的利率削减可能比预期慢,乐观情绪可能会发生变化。

生物科技行业具有非线性特征,创新过程难以预测。Biotech公司的表现尤其具有二元性,因为临床试验结果往往会决定药物开发商的成败。通常情况下,Biotech相较于其他行业,由于其高度的复杂性、研发周期的漫长性,以及监管环境的严格性,是最难把控也是商业模式“最差”的资产。

但过去一年中,市场见证了 ADC、GLP-1在研发和商业化上的增长态势,美股市值前十的公司中首次出现了医药公司——礼来。除此之外,随着上一代重磅药品专利的陆续创新,各大MNC进入新一轮的“军备竞赛”,而能够给MNC输血的正是一级、二级市场上无数的Biotech。

这也是为什么资金对拥有后期及商业化阶段资产的Biotech正在产生兴趣,虽然流向生物医药的资金仍然是谨慎的,但通过各种融资动作、以及在过去6个月内上涨32%的XBI指数来看,至少现在可称为“谨慎乐观”,而投资Biotech的最佳时机,往往就是当下这种市场“谨慎乐观”的阶段——一个低迷期与泡沫期的中间带。

尽管北美市场Biotech与国内创新药还未“共此凉热”,但美国作为Biotech创新引擎地,其市场温度、研发动向与商业化兑现的形势,对中国Biotech来说也是重要的风向标。接下来,无论是美国Biotech还是中国Biotech,将通过First-in-Class和Best-in-Class,打开相关疾病赛道和技术领域的更多想象空间,而这一轮新的未来,属于全球的Biotech以及相信Biotech的投资者。

评论