文|子弹财经 星月

编辑|王亚静

4月8日,中瑞股份正式登陆深交所创业板。

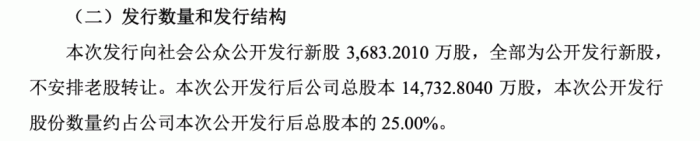

上市发行公告显示,常州武进中瑞电子科技股份有限公司(以下简称“中瑞股份”)本次发行价格为21.73元/股,发行新股3683.2万股,发行完毕后,公司总股本为1.47亿股,公开发行股份数量约占发行后总股本的25%。

图 / 中瑞股份上市发行公告

中瑞股份的第一大客户为LG新能源,对其销售存在一定依赖。公司的锂电池组合盖帽产品通过配套LG新能源的圆柱锂电池,最终主要应用于特斯拉新能源汽车。由于特斯拉已经推出电池能量更高的4680电池,中瑞股份的相关产品也要随之更新换代。

登陆深交所首日,中瑞股份一路高开高走。Wind数据显示,4月8日,中瑞股份收盘价为37.75元/股,较发行价上涨73.72%。

接下来,中瑞股份能否保持好的表现,还需进一步观察。

01 五年上市路,中瑞股份登陆创业板

中瑞股份是一家圆柱锂电池精密安全结构件研发、制造及销售商,主要产品包括动力型、容量型锂电池组合盖帽系列产品。

公司产品定位于中高端市场,已与LG新能源、能元科技、比克电池、力神电池等国内外行业领先锂电池生产销售厂商建立合作关系。

如今,中瑞股份的产品主要应用于特斯拉Model 3、Model Y等新能源汽车,小牛、哈啰、雅迪等品牌电动自行车,戴森(Dyson)、TTI、博世等品牌电动工具,以及数码3C类产品等。

中瑞股份的控股股东、实际控制人为杨学新,股票发行前,杨学新直接持有公司66.86%股份,并间接持有2.57%股份,合计持股比例69.43%。

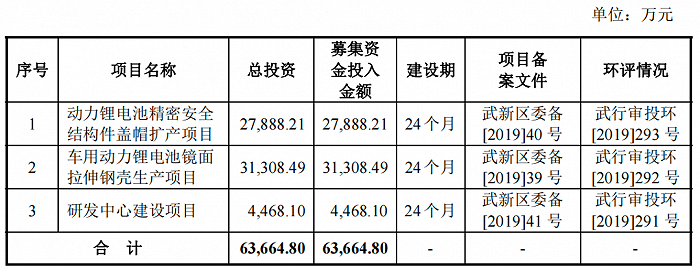

实际上,这并不是中瑞股份第一次冲刺创业板。早在2019年6月,中瑞股份便递交了招股说明书,申报在创业板上市。彼时,公司拟募集资金6.37亿元,主要用于动力锂电池精密安全结构件盖帽扩产、车用动力锂电池镜面拉伸钢壳生产以及研发中心建设项目。

图 / 中瑞股份招股书(2019年6月披露)

中瑞股份最新版招股说明书显示,公司此次IPO募资金额增长至8.95亿元,主要用于动力锂电池精密结构件项目、研发中心建设项目。

图 / 中瑞股份招股书(2024年3月披露)

这一次,经过近五年的等待,中瑞股份终于敲开创业板的大门。4月8日,中瑞股份成功在创业板首发上市。

从前期表现来看,中瑞股份的表现并不算优异。公告显示,中瑞股份和保荐人(主承销商)协商确定本次发行价为21.73元/股,发行数量为3683.2万股。若以此计算,公司本次IPO将募集资金约8亿元,较8.95亿元的计划缩水近1亿元。

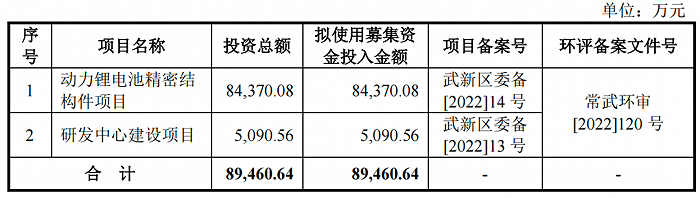

中瑞股份本次发行价格21.73元/股,对应的公司2022年扣除非经常性损益前后孰低归母净利润的摊薄后市盈率为18.79倍,低于中证指数发布的行业最近一个月平均静态市盈率23.61倍,亦低于同行业可比上市公司2022年扣除非经常性损益前后孰低归母净利润的平均静态市盈率30.29倍。

图 / 中瑞股份公告

在这一背景下,中瑞股份上市后的长期表现如何,时间将证明一切。

02 依赖LG新能源,4680电池带来新考验

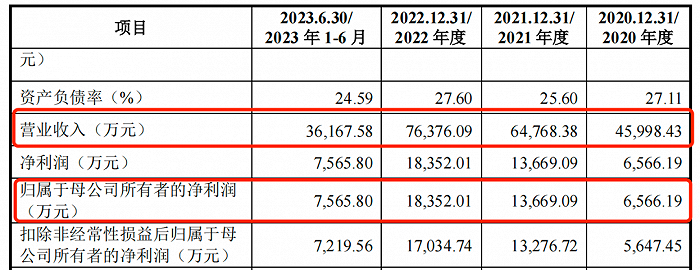

报告期内,中瑞股份的营业收入分别为4.60亿元、6.48亿元、7.64亿元和3.62亿元;归母净利润分别为6566.19万元、1.37亿元、1.84亿元和7565.80万元。

图 / 中瑞股份招股书

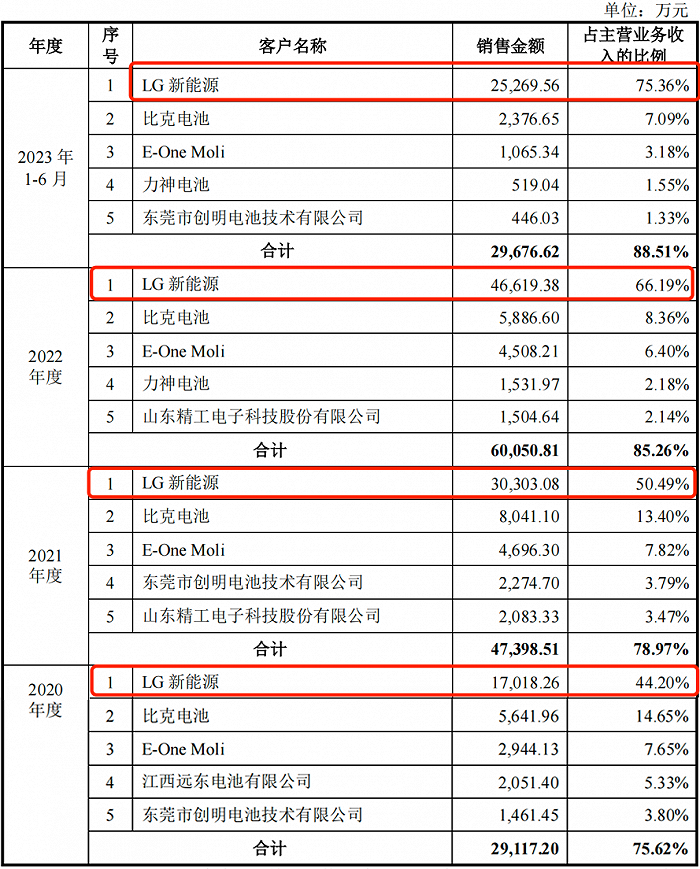

这离不开大客户的助力。招股书显示,报告期内,公司对前五大客户的销售金额占当期主营业务收入的比重分别为75.62%、78.97%、85.26%和88.51%,客户颇为集中。

而长期占据公司第一大客户位置的正是LG新能源。报告期内,公司向LG新能源的销售金额分别为1.70亿元、3.03亿元、4.66亿元和2.53亿元,占当期主营业务收入的比例分别为44.20%、50.49%、66.19%和75.36%,逐步增长。

图 / 中瑞股份招股书

2023年上半年,来自LG新能源的收入占主营业务收入的比例甚至超过70%,可见中瑞股份对于LG新能源的依赖。

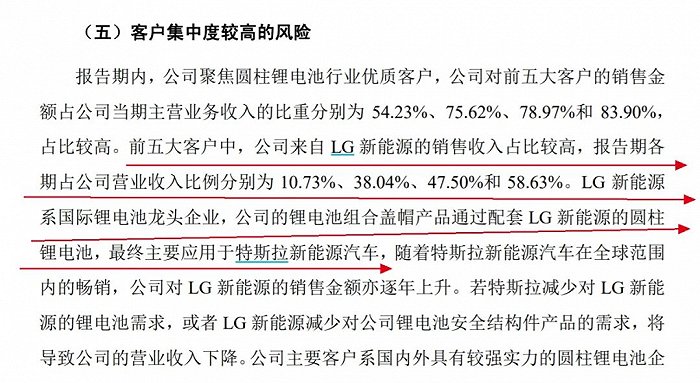

尽管在招股书中,中瑞股份反复提及产品应用于特斯拉新能源汽车,但双方其实并非直接合作。实际上,公司的锂电池组合盖帽产品是通过配套LG新能源的圆柱锂电池,最终主要应用于特斯拉新能源汽车。

图 / 中瑞股份招股书

据了解,中瑞股份产品主要通过LG新能源的圆柱锂电池应用于特斯拉Model Y、Model 3的高性能版或长续航版车型上,另有少量产品终端应用于菲亚特、路特斯、金龙等品牌的新能源汽车。

值得注意的是,中瑞股份的主要产品为动力型组合盖帽,并通过配套LG新能源的21700锂电池,在特斯拉新能源汽车上实现规模化应用。

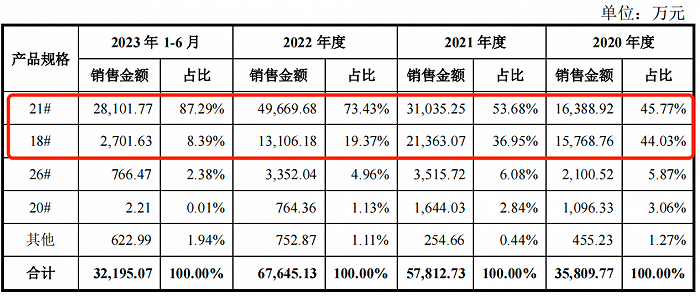

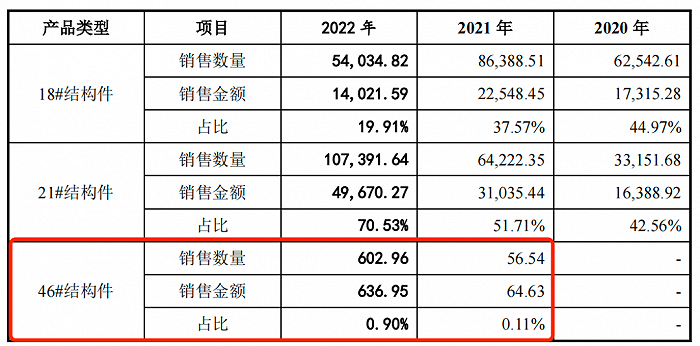

随着LG新能源21700锂电池产销量的提高,配套的21#组合盖帽的销售金额逐年增长。报告期内,该型号产品的销售金额占动力型组合盖帽的比例分别为45.77%、53.68%、73.43%和87.29%。

图 / 中瑞股份招股书

值得一提的是,新款电池的出现,可能会影响21#组合盖帽的发展。

2020年9月,特斯拉推出新产品4680电池,电池能量较21700电池提升5倍,车辆续航里程也将提升16%。

对于中瑞股份来说,与4680电池配套的动力型组合盖帽也需要进行更新和升级。目前,中瑞股份已开发出4680锂电池结构件46#,并实现小批量交付,即将进入量产阶段。

2021年和2022年,公司4680锂电池结构件的销售金额分别为64.63万元、636.95万元,占比分别为0.11%和0.9%,销售规模较小。

图 / 中瑞股份问询函回复

在4680电池逐渐兴起情况下,中瑞股份能否紧跟步伐还需时间考验。

03 曾签对赌协议,华泰证券间接持股中瑞股份

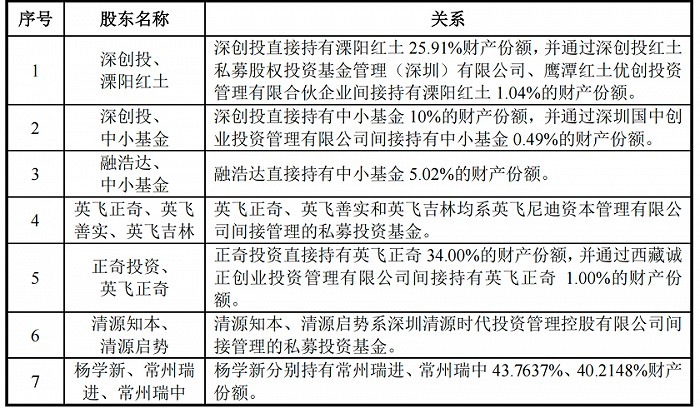

IPO前,中瑞股份曾签署多份对赌协议。

其中,2017年9月、2018年12月,中瑞股份实控人杨学新与中小基金签署对赌协议;2017年9月,公司实控人及其配偶同时与深创投、溧阳红土签署了对赌协议,其中包括业绩目标、股权回售等条款。

图 / 中瑞股份问询函回复

如今,中瑞股份正式上市,对赌协议中的恢复条款并不会被触发,但「界面新闻·子弹财经」注意到,中瑞股份与这些投资者之间有着“千丝万缕”的关系。

例如,深创投直接持有溧阳红土25.91%财产份额,并通过深创投红土私募股权投资基金管理(深圳)有限公司、鹰潭红土优创投资管理有限合伙企业间接持有溧阳红土1.04%的财产份额。

此外,深创投直接持有中小基金10%的财产份额,并通过深圳国中创业投资管理有限公司间接持有中小基金0.49%的财产份额。

图 / 中瑞股份问询函回复

而深创投、中小基金还分别直接持有中瑞股份主要客户比克电池1.46%和1.19%的股份。

虽然中瑞股份表示,深创投、中小基金持有比克电池的股权比例较小,不会对比克电池的日常生产经营产生重大影响,但仍值得注意的是,股东、客户之间的关联关系较多极易滋生暗处利益链。

不仅如此,中瑞股份此次IPO的保荐机构华泰联合证券是华泰证券的控股子公司,而华泰证券间接持有中瑞股份0.04%股份。

华泰证券入股中瑞股份也遭到了监管层的问询,要求中瑞股份结合股东之间关联关系较多情况,说明部分基金、保荐人与发行人及其客户的关联关系是否影响发行人独立性和中介机构执业的独立性,股东之间是否构成一致行动人关系,发行人的关联关系是否披露完整。

中瑞股份作为一家已经上市的公司,需要更加透明、公开、可信,因而股东之间错综复杂的关系还需要杨学新仔细关注。

评论