文|未来迹FutureBeauty 巫婉卿

编辑|吴思馨

去年以来,Atelier Cologne欧珑、IPSA茵芙莎、贝玲妃、苏秘37°等品牌线下调整消息不断传出,国际美妆品牌撤柜潮的舆论一度甚嚣尘上。

尼尔森NielsenIQ独家提供给《FBeauty未来迹》的数据显示,全国51个城市的百货购物中心化妆品柜台总数,从2019年3月到2023年直接减少了近6000个。

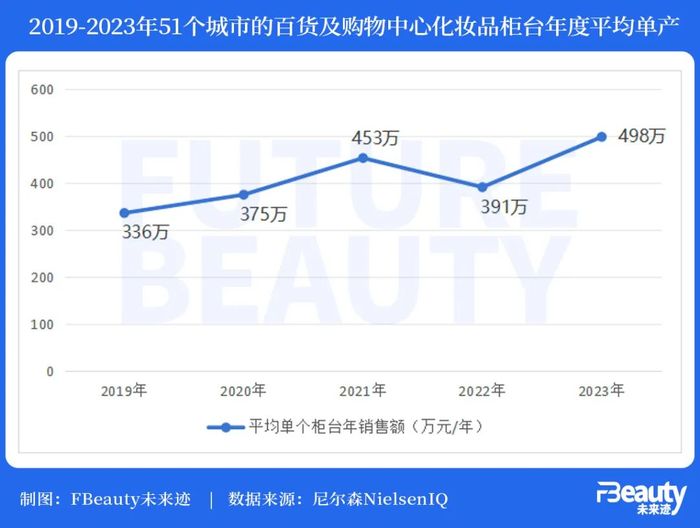

但在如此巨大的数量落差下,去年全国51个城市百货购物中心的化妆品销售额同比2022年仍回暖6%至473亿元,且单个柜台年度产出(销售额)从2019年的近336万,增长至2023年的接近500万元。

这也意味着,高端美妆品牌的线下“主战场”已经在2023年焕发出新的生机。

过去五年消失6000个化妆品柜台是一场购百渠道的“高端化”提纯

据全球消费者研究与零售监测公司尼尔森NielsenIQ提供给《FBeauty未来迹》的数据,在全国51个城市的百货购物中心中,化妆品柜台总数从2019年3月的15415个减少至2023年的9502个,五年内有近6000个柜台消失不见。

与此同时,对比过去5年数据可见,2023年是化妆品柜台数量下滑最大的一年(-16%),相比2020-2022年三年疫情期间降幅还要大。这是为什么呢?

首先要明确的一点是,购百商业体正处于剧烈的汰换期。

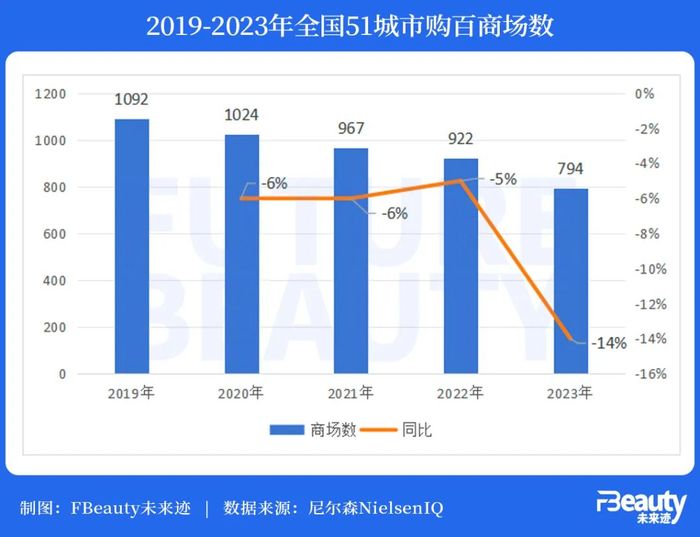

对比全国购物中心和百货商业体的数量来看,疫情期间线下客流减少、电商低价冲击、新零售业态火爆等市场变化在2023年持续挤压传统百货的渠道价值和生存空间,同时购百商业也正处于数字化升级、业务调改的关键期。内外因素叠加之下,2023年全国商场数同比2022年下降8%至794家,相比2019年已经减少了32%。

而且从具体“阵亡”名单来看,这场关店潮已经蔓延至一些已经生存20-30年之久的“地标型”百货。比如上海徐汇太平洋百货、百联东方商厦、巴黎春天百货以及日系百货伊势丹(上海梅龙镇店),都在2023年轰然倒下,被淹没于商业零售的历史大潮中,这些百货一层的化妆品柜台也随之关停。

但从另一个数据看,化妆品柜台减少更根源性的原因,一方面在于购百渠道主流外资化妆品集团主动的策略型调整,另一方面则是购百化妆品生态“高端化”汰换的结果。

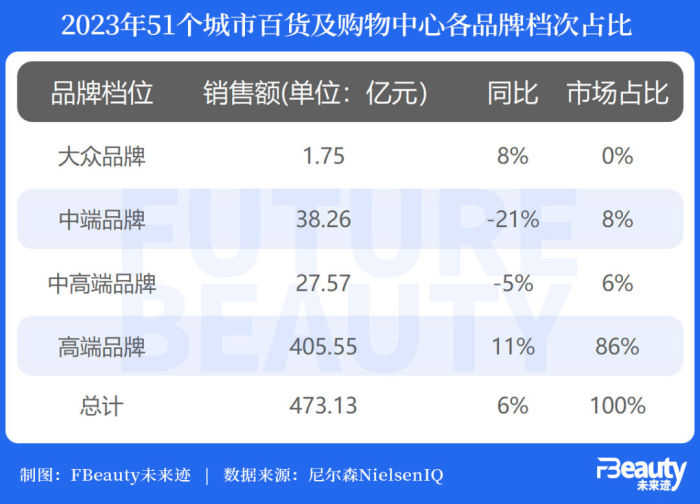

不断加深的高端化趋势正直接体现在销量数字上。数据显示,在51个城市的百货及购物中心的总体销售额中,高端品牌占比依旧最高,以405.55亿元的销售额占比86%,且还有扩张之势,同比上涨了11%。

从各品牌档次柜台数看,过去5年中全国仅有高端品牌的柜台数呈上涨趋势,2023年相比2019年增加了32%,而中高端、中端和大众品牌均下滑超过40%。这种高端化趋势一直持续至今年,汰换的“大火”一直从大众品牌烧到中高端品牌。

具体到品牌看,欧莱雅旗下高端沙龙香氛品牌Atelier Cologne欧珑、资生堂旗下IPSA茵芙纱,以及LG生活健康旗下OHUI欧蕙、苏秘37°都陆续传出撤柜消息,背后原因主要是品牌所属集团的渠道调整。

例如Atelier Cologne欧珑在2023年大规模撤柜时,市场和消费者均怀疑该品牌要退出中国市场,但实际上这是欧莱雅集团对品牌进行全方位改造升级的动作之一。据悉,欧珑最近就在上海国金中心开出了一家升级后的新门店。

IPSA茵芙莎持续撤柜则主要与业绩不佳和中国区渠道调整有关;而OHUI欧蕙、苏秘37°的撤柜则主要因集团总体渠道策略的调整,此前曾有知情人士向《FBeauty未来迹》透露,欧蕙和苏秘37°接下来除了布局线上,线下还将有可能深度分销CS渠道。

这种集团调整趋势也与购百大数据相符。

就品牌归属地情况看,尼尔森NielsenIQ数据显示,2023年,全国51个城市百货、购物中心的化妆品销售中,欧美化妆品全年销售额同比下降8.7%至351.55亿元,但依旧占据了市场的绝大多数份额,销售额占比高达74.3%。

这说明在百货渠道高端化趋势下,以欧莱雅、雅诗兰黛集团旗下品牌为代表的欧美高端化妆品,依旧能发挥其在高端市场的绝对优势,在整个百货、购物中心渠道中居于主导地位。

排在欧美之后的是日本化妆品,就2023年全年的情况来看,日妆销售额有小幅回暖,同比提升10.7%至83.95亿元,约占渠道总额的17.72%,仍然受日本核污水事件和各集团改革阵痛的持续影响。

韩妆情况也不容乐观。此前在中国市场持续遇冷之后,韩妆2023年销售额同比提升1.9%至15.58亿元,但市场占比居于四个国家及地区中的最低位置,约3.3%。

可见在中国购百渠道过去5年的“高端化”提纯中,欧美品牌仍是“大赢家”,而且在一线市场高化品牌逐渐趋于饱和之后,它们还不约而同地向下沉市场发起进攻。

去下沉市场找增量,在一线城市求稳定

“近几年因为疫情,加上线上渠道的冲击,线下的总体客流量其实还是减少的。在总体消费较为疲软的背景下,整个市场就一个关键词——‘求稳’。”某华中地标百货招商负责人向《FBeauty未来迹》表示,现阶段会主要采取偏保守的打法,例如通过场所的改造、物业的升级等,实现原有品牌的提档升级和业绩体量,吸引更多的人气,之后再去考虑引进新的品牌。

但这仅仅是一线城市的现状,与之形成鲜明对比的,是二三线及以下城市市场的“火热”。

根据尼尔森NielsenIQ数据,2023年全国51个城市购百化妆品柜台数中,仅有2线城市与3线城市的高端化妆品柜台数呈上升趋势,其余均有下降。并且3线城市的高端化妆品柜台数增长幅度超过2线城市,同比增长了9.1%至538个,表现出较大的增长潜力。

在去年,多家化妆品巨头都彰显出对下沉市场的野心。

比如欧莱雅中国副首席执行官马晓宇,曾在去年一季度公开集团高档化妆品部在中国的下沉计划。表示相比兰蔻在中国超过130个城市的渗透率,赫莲娜、科颜氏、植村秀、碧欧泉等集团其他品牌仅进驻约50-60个城市甚至更少,这些数据差便是增长机会。

在2024财年中期的一次电话会议上,彼时的欧舒丹集团执行董事副主席及行政总裁安德烈·霍夫曼也表示,欧舒丹将在中国三四线城市开设10-15间全新门店。事实上,欧舒丹已经在2023年进入了山东临沂、河南新乡等地。

LVMH旗下的丝芙兰在近年来已经入驻了亳州、泰安、宜昌、临沂、九江、赣州等多个低线城市。在2023年底的一次采访中,丝芙兰也对《FBeauty未来迹》表示,2024年将进一步下沉开店,早先一步开拓大牌们尚未触及的低线市场。

此外资生堂集团也曾公开表示,将加速在中国三至五线城市的部署,扩大官方市场渠道。

《FBeauty未来迹》调研发现,在这些头部外资集团战略扩张下,下沉市场的百货及购物中心相较于一线城市可谓“干劲十足”。

“化妆品去年取得了不错的增量,今年到目前为止也是开柜居多。”南通文峰大世界管理人员徐艳表示,相较于2022年,2023年商场已慢慢走出疫情影响,业绩有了明显的回升。

《FBeauty未来迹》整理发现,2023年至今的一些化妆品开柜数据中,主要还是赫莲娜、海蓝之谜等高奢品牌,其中有不少集中在南昌、昆明、宁夏、徐州、宝鸡等二三线及以下城市的商场中,兰蔻甚至已经开到了新疆昌吉这类新五线城市。

其中,许多商场会打出某品牌“区域首店”的称号扩大宣传,例如宝鸡开元商城开出的海蓝之谜为宝鸡首店、金华之心银泰开出的兰蔻为金华首店、恩施九立方开出的雅诗兰黛为恩施首店,以高端化妆品品牌首店来吸引辐射区域内的消费者。

“随着当地居民生活水平的提高,他们往往会选择高端一些的化妆品,所以目前最受欢迎的还是一些进口大牌。”徐艳表示,她十分看好今年业绩前景,将积极引入更多的高端化妆品品牌,以提升总体品牌档次、扩大销售规模。

如何挖掘下沉市场增长潜力?

中国百货商业协会和冯氏集团利丰研究中心联合发布的《2023-2024年中国百货零售业发展报告》显示,2023年百货零售业发展有四大特点:一是持续复苏,企业分化有所加大;二是提质增效,数字化的重心转为向内要效率效益;三是持续调改升级,寻找精准定位,提升顾客体验;四是竞争加剧,如化妆品等重点品类销售内卷,增长乏力。

在这种大范围的同步调整之下,二三线及以下城市购百渠道正结合“人群红利”爆发出更大的增长潜力。公开数据显示,我国三线以下城市人口占总人口的70%,在300个地级市,2800个县城,40000个乡镇和66万个村庄的土地上,大约有10亿级的消费人群。

一方面在发达透明的信息时代,这部分人群已经沉淀下对高端化妆品牌足够多的认知度和喜好度,用品牌的话来说就是“市场教育已经非常成熟”,对能随时线下体验高端品牌的强烈渴求也随之而来。

奥伦纳素中国区销售总监Amy.He曾告诉《FBeauty未来迹》,品牌后台数据显示客群来自于中国各地,消费者也会留言表示对品牌在当地线下开店的需要。“因此,接下来将服务体验覆盖到下沉城市,对于品牌来说尤为重要。”

另一方面,这群被泛指为“县城贵妇”的群体,在消费结构、消费习惯与消费偏好上与一线城市差别极大。相比在一线艰难生存的“996打工人”,他们自带早婚早育、工作清闲、无贷款的特质,有更多的可支配资产。

因此,在未来很长一段时间内,这部分人群将是各大高端化妆品牌争抢的对象。

中国百货商业协会秘书长杨青松向《FBeauty未来迹》分析,如今百货的化妆品业务正在出现结构性的变化:“如今一线城市的百货、购物中心的化妆品业务已经逐渐趋于饱和了,而二三线及以下的城市正在爆发出较大的增长潜力。”

“拿湖北省举例,过去湖北其它城市的消费者都会来武汉购买高档化妆品,如果在黄石、仙桃等其他城市也有了一些高端的品牌和产品,并且价格也一致,那必然会造成一定的分流。”

对于百货及购物中心渠道如何提升未来的增长空间,杨青松认为,二三线及以下城市的商场主要要做的还是继续完善不同的品类,引进更多的国际大牌、国潮品牌来提升商场总体的丰富程度,而一线城市商场要做的更多的是体验服务的升级,例如如何服务好高端VIP这类高价值用户群。

但无论走势如何,化妆品作为“门脸”,在购百渠道品类布局中拥有不可或缺的地位,尤其对于一些调整中需要形象和业绩双提升的商业项目来说,更像压舱石一般的存在。

当化妆品在百货及购物中心渠道已经走出高增长时期,接下来的竞争,更多考验品牌与商场如何迎合当地市场消费挖掘增量,进行差异化的“合作打法”。

评论