界面新闻记者 |

界面新闻编辑 | 文姝琪

时隔两年,国内在线音频平台喜马拉雅重启IPO。

4月12日,喜马拉雅向港交所递交招股书,高盛、摩根士丹利、中金为联席保荐人。根据最新招股书,喜马拉雅2023年营收为61.6亿元,经调整净利润为2.24亿元。

喜马拉雅求上市的道路颇为曲折,在此之前已数次提交IPO申请。2021年5月1日,喜马拉雅提交赴美IPO申请。同年,据路透社报道,喜马拉雅已撤回申请在美国IPO计划。2021年9月13日,喜马拉雅递交港股招股书;2022年3月29日,喜马拉雅更新招股书,为按照联交所上市规则要求更新数据和资料。

根据招股书,腾讯、阅文、小米、好未来、索尼音乐为喜马拉雅战略投资者,主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、中国互联网投资基金、上海文化产业发展投资基金、嘉兴秀洲金控等。

目前,喜马拉雅的收入来源包括订阅、广告、直播和其他创新产品及服务。

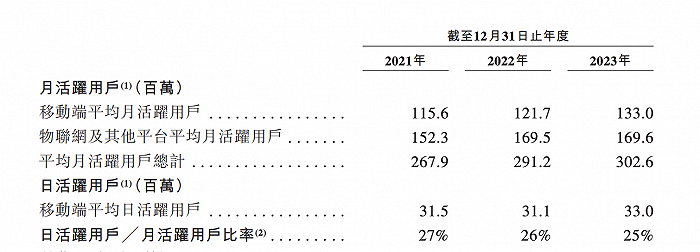

这家成立了十多年的公司积累了大量“耳朵经济”的用户,这是公司获得收入的基础。2023年,喜马拉雅全场景平均月活跃用户达3.03亿,移动端平均月活跃用户达1.33亿。

不过,在互联网流量见顶的大环境下,喜马拉雅也面临用户增长放缓的危机。

2021年,喜马拉雅全端平均月活跃用户为2.68亿,同比增长24.4%,2023年这一数字的同比增长速度仅为3.9%。此外,与2022年相比,喜马拉雅2023年的移动端平均月活跃付费用户及移动端平均月活跃付费会员的付费率各自略有下降。公司解释称,主要是由于战略重心转向吸引及留住客单价较高的用户,并加强具有更大变现潜力的产品的可持续发展。

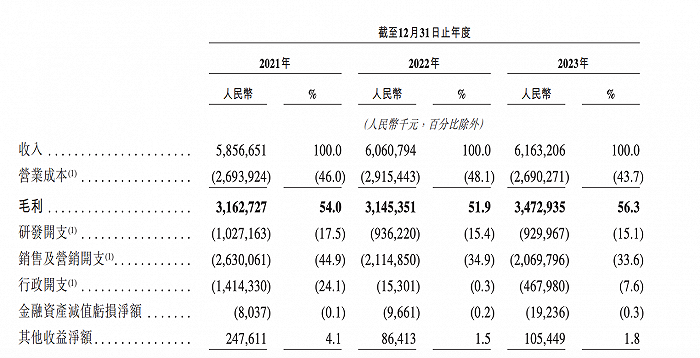

最新招股书披露了喜马拉雅2023年全年的经营情况。喜马拉雅2021年、2022年、2023年营收分别为58.6亿元,60.6亿元、61.6亿元;毛利率分别为54%、51.9%、56.3%。2021年、2022年、2023年经调整净利润分别为-7.18亿元、-2.96亿元、2.24亿元。

收入结构上,2023年喜马拉雅来自订阅服务的营收为31.89亿元,来自广告服务的营收为14.23亿元,来自直播的收入为11.3亿元,来自其他创新产品及服务的营收为4.18亿元。

其中,订阅收入是喜马拉雅的支柱业务。2021年、2022年及2023年,订阅收入均占总收入的50%以上。

来源于广告的收入是喜马拉雅收入的第二大来源。过去三年,广告收入在总收入的占比分别为25.4%、24.2%及23.1%。

喜马拉雅直播服务的收入主要来源于销售消耗性虚拟礼物及物品。2021年、2022年及2023年,这部分收入占总收入的比例分别为17.1%、19.1% 及18.4%。

近两年,喜马拉雅还探索了创新业务。于2021年、2022年及2023年,喜马拉雅其他创新产品及服务产生的收入占总收入的比例分别为6.4%、5.9%及6.8%。

这部分收入指的是来源于其他各种渠道的收入,包括销售自行研发的物联网设备、IP衍生文创产品、定制音频服务、电子商务及音频转文字(将受欢迎的音频专辑转换为出版书籍)。

事实上,过去几年喜马拉雅的商业模式并未发生明显变化,公司也在大力投入播客业务,以此拓展更多内容类型和变现方式,但创新业务的贡献稳定而微小。实现盈利主要得益于降本——公司在招股书中说明了盈利能力提升的方式,包括用户群扩大、变现能力增强;优化成本结构提高毛利率和提升运营效率。

具体而言,喜马拉雅已将收入分成成本占总收入的比例降低至23.4%。这部分收入是内容平台向创作者和第三方IP支付的款项,在喜马拉雅,IP尤其重要。此外,喜马拉雅的各项开支占总营收的比例均有所减少。

截至2023年12月31日,喜马拉雅持有的现金及现金等价物为7.17亿元。

整体环境来看,近期港股市场有所回暖。中信证券于于4月12日发布研报称,港股科技互联网公司有望迎来估值修复。而对于喜马拉雅来说,尽管公司当下已实现盈利,但音频市场和自身用户量都不再高速增长,喜马拉雅在冲刺“上岸”之时,也急需证明自己未来的潜力。

评论