文|天下财道 储燕

兴银基金公司正在吞咽净值明显调整带来的苦果。

天天基金网显示,截至4月12日,兴银基金旗下兴银汇泓一年定开基金的同类排名为2038|3093,较4月2日1018|2687的排名大幅下滑。

这要归因于该基金被大额赎回后,基金份额净值调整带来的变化。

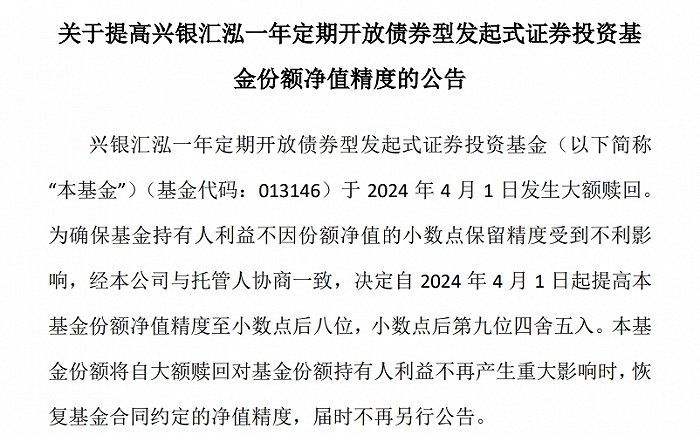

4月2日,兴银基金公司发布公告称,旗下兴银汇泓一年定开基金发生大额赎回,为保护投资者利益,对份额净值精度进行调整。

值得注意的是,这已是公司今年第三次发布净值精度调整公告,调整的原因都是遭遇大额赎回。

债券型基金是兴银基金拳头产品,规模占比接近一半,如今却接连遭遇尴尬局面,公司到底遇到了什么问题?

大额赎回

种种迹象表明,支撑兴银汇泓一年定开基金整个规模的机构正在跑路。

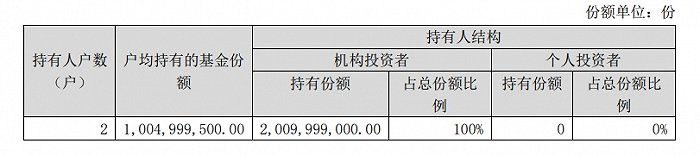

该基金成立于2022年2月,截至2023年末,总规模约为20亿元。

别看规模可观,但从基金成立合同和财报来看,兴银汇泓一年定开自成立以来,从始至终就只有2个投资者,其中包括兴银基金公司作为管理人,成立发起式基金时必须出资的1000万元。

也就是说,兴银汇泓一年定开基金这么大的规模,其实只靠一家机构投资者“撑面子”。

兴银基金作为管理人,其当初的投入有3年的锁定期,因此该基金此次发生大额赎回,只能是这家机构投资者造成的。

虽然具体金额还有待正式报告披露,但机构投资者开始跑路已成事实。

这或许与该基金近期表现有关。

天天基金网显示,截至4月12日,兴银汇泓一年定开近1月业绩表现不佳,排名较为靠后,近1周、近1月的排名分别为3125|3197、2512|3150。

放长时间线看,该基金今年业绩也表现一般,截至4月12日,同类排名为1870|3061。

与兴银汇泓一年定开基金情况相似,3月23日,兴银长乐半年定开基金同样因大额赎回进行净值精度调整,该基金近期表现同样不佳。

截至4月12日,兴银长乐半年定开近1月、近3月、年内以来的业绩排名同样较为靠后,分别为2187 | 3179、1945 | 3093、1649 | 3089。

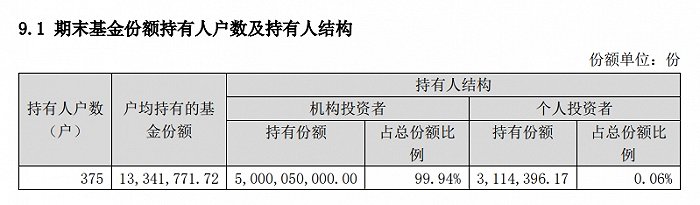

不同的是,兴银长乐半年定开成立于2015年6月,截至2023年末,总规模已达到约51亿元。

因兴银长乐半年定开不是发起式基金,兴银基金公司并未在首次募资中参与,持有人户数也从2015年报中的306户增至375户。因此该基金发生大额赎回,可能有更多机构和个人投资者参与其中。

相比以上两只债券型基金,2月份被公告遭遇大额赎回的兴银丰盈灵活混合C类基金,2023年6月刚成立,该基金成立后规模长期在300多万元徘徊。

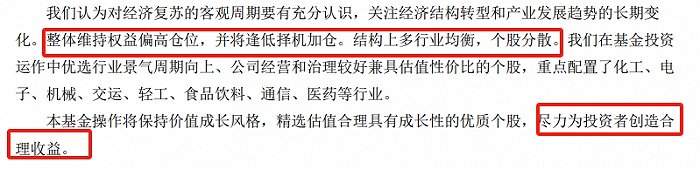

这只基金在2023年报中这样总结:“整体维持权益偏高仓位,并将逢低择机加仓。”并称,“尽力为投资者创造合理收益”。

乍看说得挺好,但从业绩来看,该基金却未能为投资者带来什么收益。

截至4月12日,兴银丰盈灵活混合C类基金自2023年6月底就开始大幅跑输同类平均和沪深300,成立以来亏损已接近22%。这只基金目前单位净值1.6元、累计净值1.73元,看似好像赚钱了,其实成立时单位净值和累计净值都为2.18元。

权益“羸弱”

兴银基金公司的前身是华福基金,成立于2013年10月,并于2016年10月更名,注册地在福建省平潭市,办公场所在上海。

兴银基金由华福证券与国脉科技(002093.SZ)共同出资设立,持股比例分别为76%、24%。

兴银基金的股东从未变过,带来的周边风险不少。天眼查显示,兴银基金目前周边风险已达400余条,涉及的问题包括股权被股东质押、金融借款合同纠纷、票据追索权纠纷等多个方面。

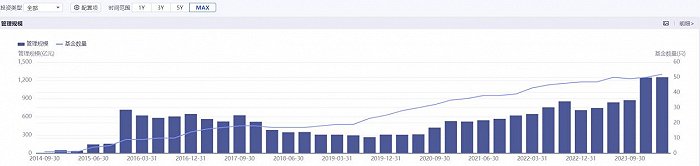

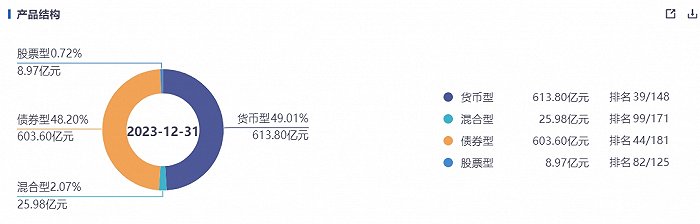

截至2023年末,兴银基金总规模1252亿元,在基金公司中排在48位,看上去也说得过去。

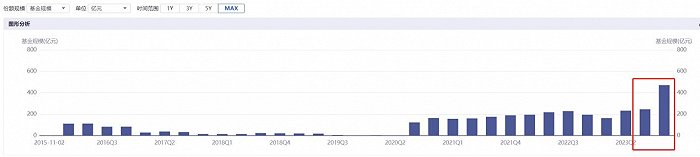

但让兴银基金突破千亿元关口的主要是旗下的货币型基金,其管理规模从2023年三季度末的约258亿元增至2023年末的614亿元,增加356亿元。

进一步看,规模增加主要来源于兴银现金增利货币一只基金,其规模从2023年三季度末的约250亿元增至2023年末的475亿元,增加225亿元。

但是,另一方面,兴银基金目前共86只基金,其中有54只不足2亿元,占比高达63%。在这54只小基金中,还有35只不足5000万元,堪称迷你基金,面临清盘风险。

兴银基金旗下固收类和权益类产品规模极不均衡,其中固收类产品规模占比近97%。

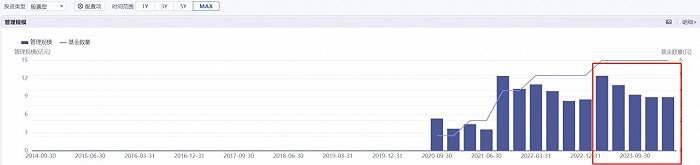

相比之下,兴银基金旗下股票型基金自2023年三季度末就已不足10亿元,且呈现进一步下滑趋势。

混合型基金规模略高,但截至2023年底,也只有32亿元。

近几年来,管理层一直倡导公募基金多增加权益类产品规模,兴银基金产品结构显然有悖政策趋势。

业绩堪忧

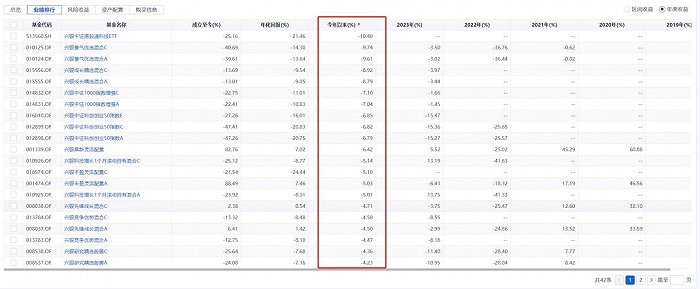

兴银基金权益类产品不仅规模低,整体业绩表现也不理想。

截至目前,兴银基金共有42只(各类分开计算)主动权益类产品,年内以来,公司旗下亏损最为严重的是兴银中证港股通科技ETF,截至4月12日,亏损已超10%。

也不仅仅是今年以来业绩表现较差。2023年,兴银基金旗下33只权益类产品中,仅3只取得正收益。

2022年,兴银基金可统计年度收益的24只权益类产品更是全军覆没,都是亏损,其中超过一半亏损在20%以上。

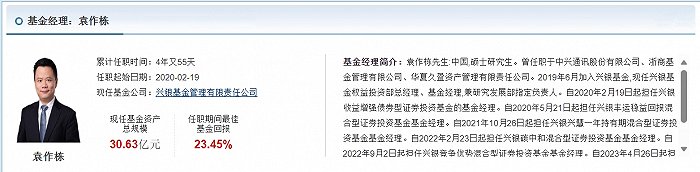

其它千亿级别基金公司,许多权益类产品动辄都达到上百亿元甚至更大的规模,但目前,袁作栋作为兴银基金权益类产品的“顶梁柱”,其管理规模也只有30亿元左右。

袁作栋2019年6月加入兴银基金,自2020年2月开始管理基金,如今是公司权益投资部总经理、基金经理,兼研究发展部指定负责人。

然而,袁作栋的总体收益表现却并不乐观,任职期间最佳回报仅为23%。

袁作栋目前管理着16只基金,除了14只混合型基金,还有2只债券型基金。

截至4月12日,袁作栋管理产品中有近一年可比数据的9只基金中,有4只基金亏损在20%左右,同类排名也比较靠后。

其中一只债券型基金兴银收益增强A亏损接近6%,作为一只债券型基金,这个亏损幅度着实有点儿大。

袁作栋管理的混合型产品还有重仓股非常集中的现象,其中,抚顺特钢、国联证券、公牛集团、桐昆股份、洁雅股份、华峰化学、新和成、新锐股份等多只个股频繁出现在多只基金前十大重仓中。

有分析人士对《天下财道》表示,基金遭遇大额赎回是一个必须严肃认真对待的现象,涉及市场情绪、基金业绩、管理策略、投资者结构等多方面因素。

对于投资者而言,也应密切关注基金的业绩表现,以及基金公司的策略调整情况,以便做出更为明智的投资决策。

评论