文 | 聚美丽 飘飘

编辑|高高

日妆怎么了?开年以来,国内有关日妆的噩耗不断,茵芙莎IPSA和SK-II撤柜、三越伊势丹又关一店以及高丝关闭天猫店等引发热议。

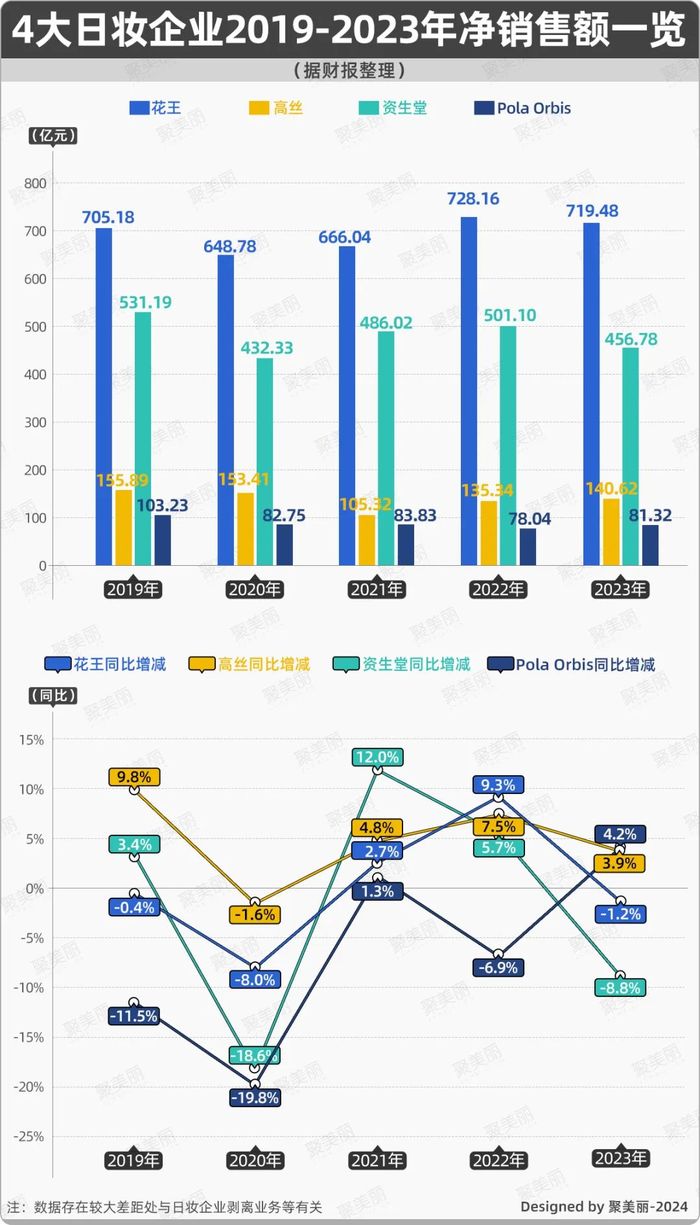

此外,近几年,资生堂、花王、高丝和Pola Orbis日妆四巨头还频频宣布关停或是出售品牌来“瘦身”。

其中,资生堂亏损近百亿打包甩卖三个彩妆Bare Minerals、Buxom和Laura Mercier(注:2021年出售)。花王则在过去一年中,砍掉了多个佳丽宝巅峰期的热门品牌,Pola Orbis更是先后停运了水芝澳h2o+、Amplitude和ITRIM,留下“时代的眼泪”的叹息。

与此同时,昨日(4月19日),高丝化妆品天猫旗舰店正式关闭,此举究竟是日妆集体溃败,还是高丝真的在华卖不动了?

入华36年,“品质高丝”遇冷

对于此事,闭店公告中称,因战略调整的需要而选择关停旗舰店,黛珂DECORTé和雪肌精等其他品牌旗舰店将继续运营。

同时,这一消息,还引发有关日妆的广泛讨论,有部分网友发表了“国内护肤品做得越来越好,再打折也不想冒险买日货,而且好多早就跟不上市场了”、“不想买日货了”、“外资逐渐退出中国,他们的优势已经不在了”等看法。

目前,高丝的市场口碑日渐式微,但作为近百年日妆巨头,曾风光不限,且比欧莱雅和雅诗兰黛等企业率先进入中国市场。

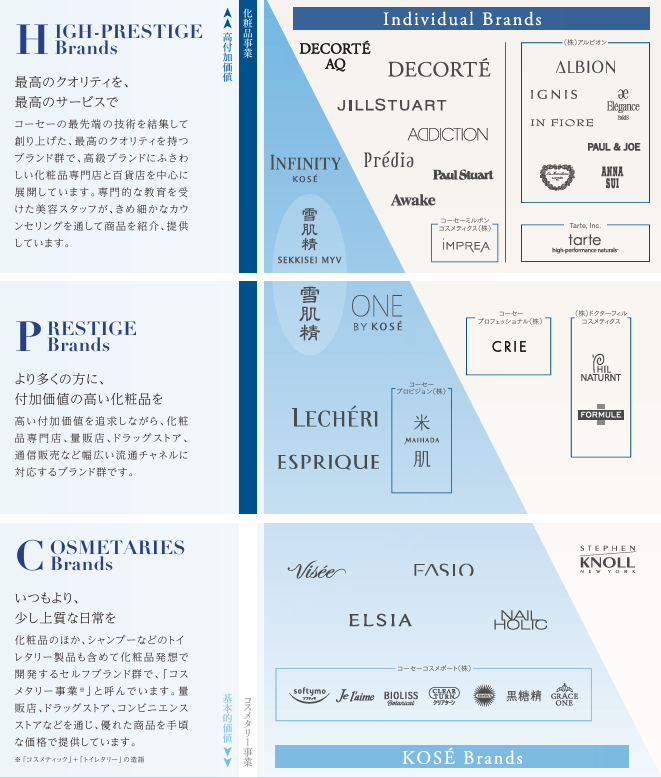

据悉,高丝由小林孝三郎和化学与药学人士于1946年共同创立,初期业务为代理化妆品品牌,1948年始发展自有品牌,如今已形成“收购+自有”的矩阵,有黛珂DECORTé、雪肌精SEKKISEI MIYABI和Tarte等品牌,数十年来专注于化妆品开发和调配香水。

基于创始人有着研发背景,高丝诞生之初,便发挥了创新的原始基因,世界上第一款液体粉、第一款干粉以及第一款干湿两用粉均是其手笔,其中高丝率先在1996年研发出美容液,成为独立护肤品品类。

因此,高丝一度因创新和质量著称,还有“粉的高丝”、”美容液的高丝”和“品质高丝”等美誉,是日本化妆品行业唯一获得“戴明奖”(注:质量管理最高奖项)的企业。

值得注意的是,中国市场是各巨头的重要版图,高丝和资生堂为最早一批入华掘金的外资化妆品企业,其中高丝1968年出海首站便是中国香港。

只是,市场大环境以及消费降级等影响,加之核污水事件的重创,让高丝在华接连受挫。

从财报数据来看,2019-2022年,高丝在亚洲市场(除日本外)一路高歌猛进,净销售额曾涨了近50%,但是2023年出现五年来的首次下滑,亚洲市场(除日本外)净销售额暴跌34.7%,几乎回到解放前(与2019年数据基本差不多)。

不仅如此,高丝5年来在本土市场的净销售额也是缩水,反倒是北美市场增长了近40%。

对此,高丝解释称,亚洲市场暴跌的原因在于中国消费者需求依然低迷和韩国免税渠道继续抑制采购,这导致销售比例较高的EC(注:电商渠道)和旅行零售大幅减少。

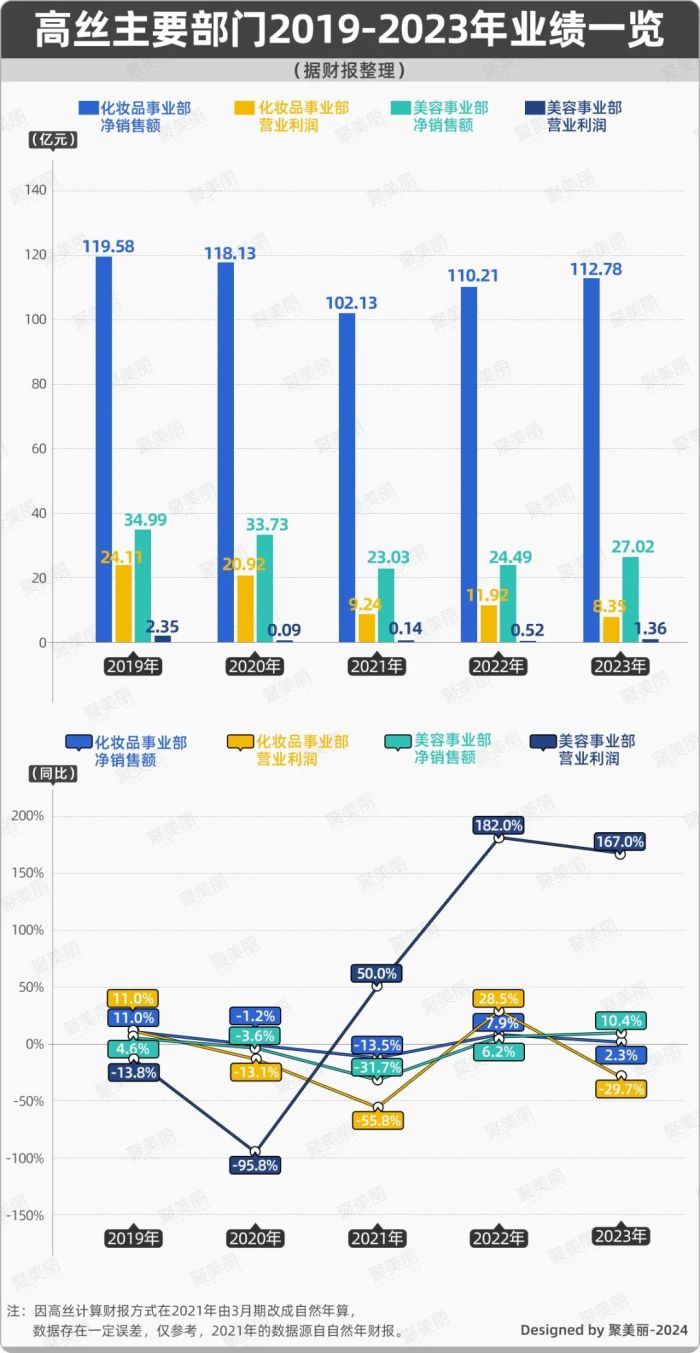

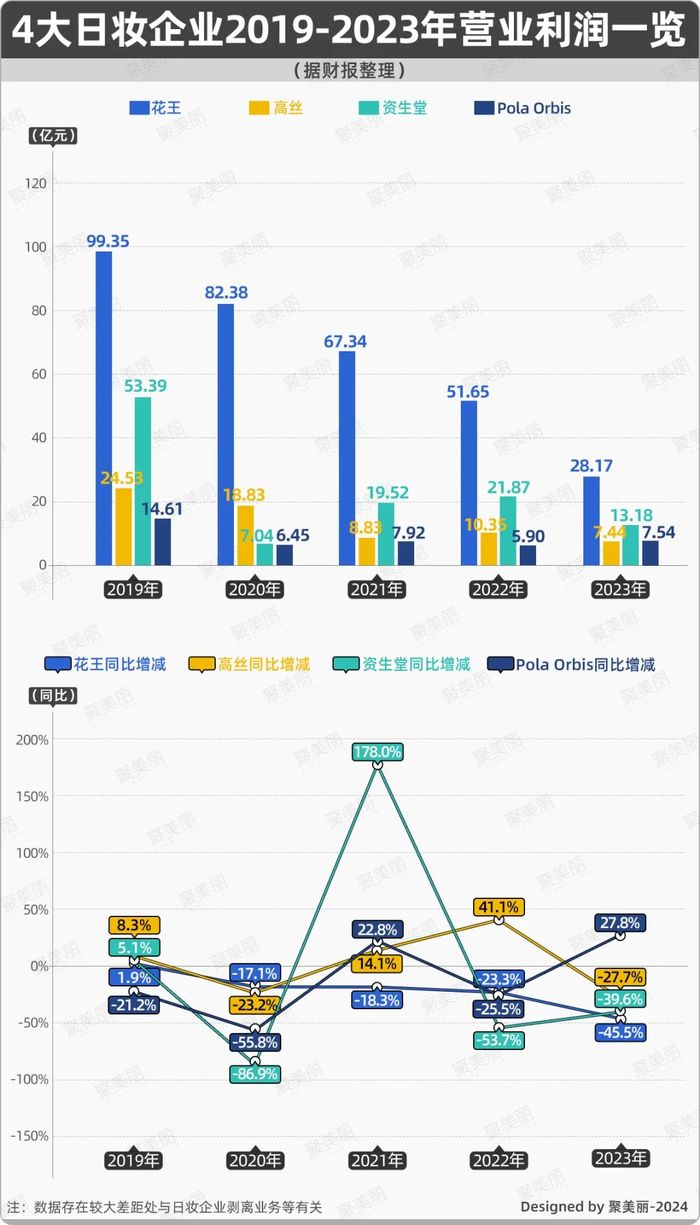

“起了大早”,利润却暴跌70%

从近5年业绩来看,唯独北美市场的增长,显然挽救不了高丝的颓势。虽2022年有上升,但是2023年营业利润较2019年减少了70%,盈利能力大幅下滑。

实际上,高丝的危机远不止中国市场的下滑,还有主品牌黛珂销售暴跌、依赖免税渠道受政策和需求减少影响等。

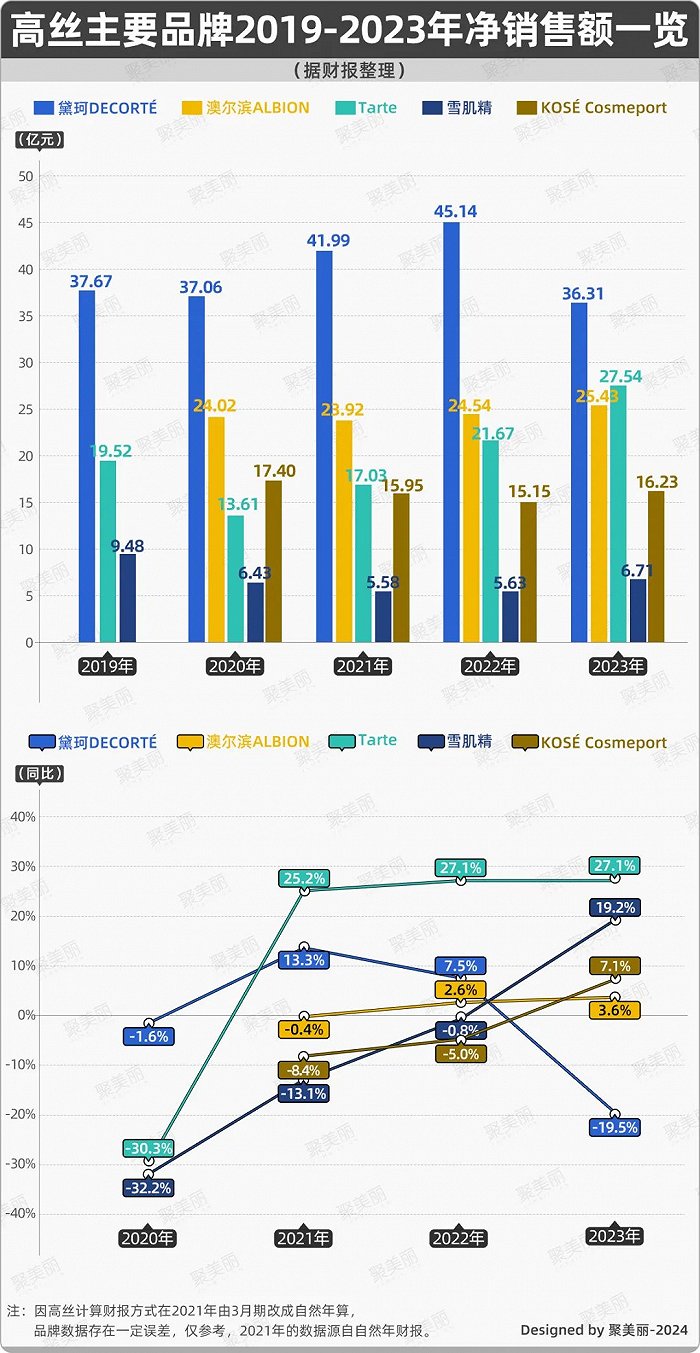

1、下跌19.5%,主品牌黛珂“不香”了?

从高丝2大事业部业绩来看,过去5年,以平价品牌为主的美容事业部营收均缩水,反之,4大顶级品牌的化妆品事业部则营收表现强劲。

从品牌端来看,高丝旗下的多个高端品牌陷入困境,主品牌黛珂DECORTé更是2023年净销售额暴跌19.5%,而澳尔滨ALBION则基本上稳定不前(大致在25亿元规模),去年开始重塑品牌的雪肌精仍是在不温不火的尴尬期,仅有Tarte是连涨3年的(2021年-2023年)硬通货。而平价品牌KOSé Cosmeport虽说在2023年营利双增,但对“丧失城门”的高丝高端线而言,只是杯水车薪。

究其原因,除核污水的舆论外,还与高丝自身存在的问题有关。

如今,高丝高端线的明星产品“光环”不再。以中国市场为例,随着国货珀莱雅和韩束等的崛起,黛珂等品牌的生存受挤压。黛珂的牛油果紫苏水乳套装(紫苏水+牛油果乳液)曾是常年霸榜的产品,2018年黛珂天猫开店前10天预定达1.33万件,2022年618期间热卖13万件。而如今,该款产品月销8万件,在销量上与韩束红蛮腰水乳套装(40万+)和珀莱雅红宝石水乳套装(20万+)等国货差距甚大。

加之,诞生几十年的黛珂牛油果紫苏水乳套装,直到2023年才进行了迭代升级。而国货的迭代周期一般在1年半至2年,如珀莱雅红宝石系列自2020年推出后已升级了3次,其中第3代产品在成分和配方等都进行了迭代。

2、渠道混乱,海外市场本土化未落地

(1)依赖免税渠道,中韩TR暴跌59.8%

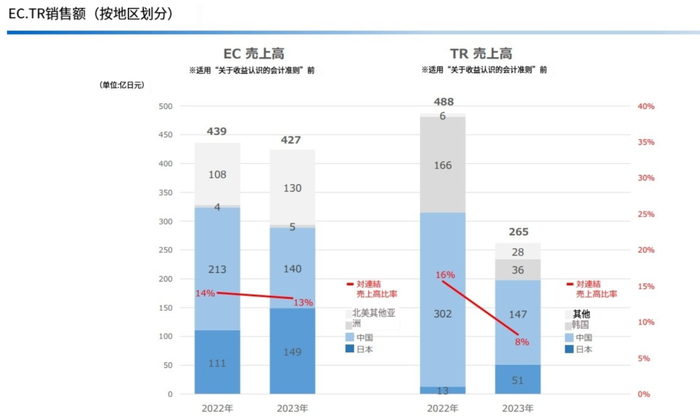

从渠道上看,高丝无论是电商(简称“EC”)还是旅游零售渠道(简称“TR”),中国市场都是主要的营收来源,其中2023年EC和TR销售额分别下跌34.27%和51.32%。

2023年高丝在中国(除TR)销售业绩下滑25.1%,中国和韩国TR暴跌59.8%,财报披露这均与中国人消费降级和出境游需求减少有关。

(2)专柜“大杂烩”,错失社媒红利期

在电商方面,高丝“起了个大早,赶了个晚集”,在2011年便入驻天猫,但未能抓住电商红利。据日经中文网报道,当时高丝开拓电商渠道仅是为了清货。

此时,大中华区的渠道重心已由线下转至线上,这对75%海外销售源自中国的高丝而言属实错失良机。

不仅如此,高丝的线下渠道也仍存问题。据当时媒体报道,2014年高丝在华终端零售线下最低年销仅有两三亿元,且各个价位的品牌共用一个专柜。

另外,高丝最初是通过供应链本土化打开中国市场,但2017年却将在华全部工厂转售给日本科玛,并重回日本制造,并把在华重心转向销售,然而因核污水舆论事件,让回归日本制造的高丝遭受沉重一击。

同时,聚焦销售的高丝,似乎在中国市场的营销宣传上也不尽如人意。

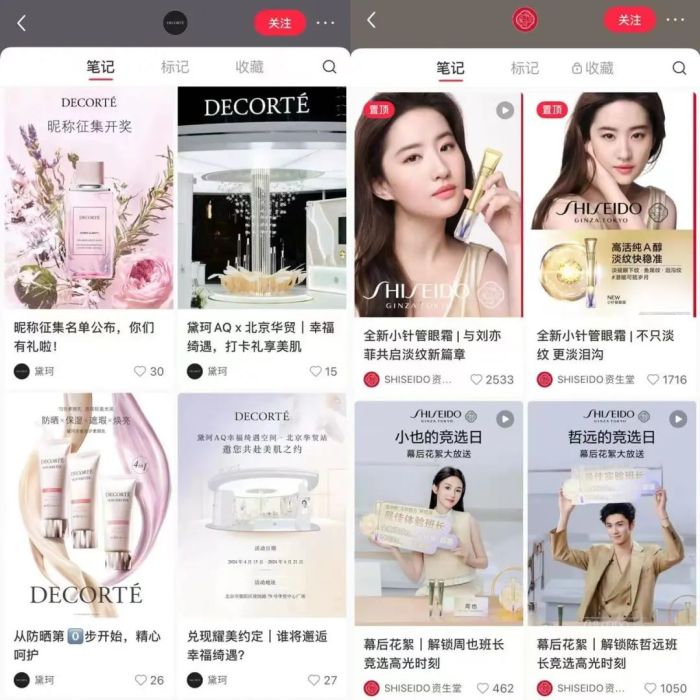

从社媒端来看,高丝仅把小红书、微博等作为发布简单产品信息的窗口,并没有进行精细化运营,与资生堂、安热沙等品牌相比,KOL投放、话题运营等较少露出。

高丝如今渠道问题,实际上与线下渠道定位不清晰以及错失电商红利期有关,同时更为雪上加霜的便是砍掉在华供应链,这背后的根源便是其本土化未落地。

逐渐式微,“谁”杀死了日妆?

如今,日妆大盘式微的征兆早已显现。除高丝外,花王、资生堂和Pola Orbis业绩也都呈下滑之势,同时SK-II卖不动、茵芙莎IPSA败走海外和资生堂红腰子价格大跳水接连登上微博热搜。

那么,“谁”杀死了昔日以匠心著称的日妆春天呢?

1、日妆市场声量下滑,中韩竞品崛起

目前,亚洲市场仍是日妆的主阵地,但如今趋于百家齐放。除日妆外,国货护肤品牌以功效、成分深耕本土市场。同时,中国彩妆正走出国门,其中多数选择第一站为日本,并逐渐向韩国等周边国家甚至是欧美市场辐射。

在小红书上,韩国博主@恩真Blaga曾在视频中提及花西子、毛戈平和花皙蔻等品牌在当地受欢迎。国货彩妆花知晓在海外市场也表现亮眼,Instagram上累计70w+粉丝,还被Lana Del Rey等欧美名人推荐。

与此同时,韩妆随着韩流转向欧美市场,并取得了较大突破,LG生活健康2023年北美销售额已直逼中国,爱茉莉太平洋美洲销售额则大涨58%达15.11亿元。

显然,在韩妆转移阵地、国货攻占本土和海外之际,日妆处于进退两难之间。

2、错失功效、成分大热的良机

实际上,日妆常常有抢占先机,但后续因民族文化(慢生活、固定需求等)等影响运营方式,让其错失了诸多良机。

此前,在聚美丽文章的评论区,有用户表示,当全球美妆强调成分,追求强功效之际,日妆显然过慢,仍在讲护肤玄学,诸多日系品牌并未拿得出手的当家成分。

然而,这并非日妆没有研发实力。恰好相反,4大日妆企业都重视研发,该用户也透露昔日爆款成分传明酸、4MSK等都源自日妆,但日妆企业在华的成分教育存在空窗期,且还经历过与某日妆品牌总部开会,用A醇浓度作为宣传点的提案被拒绝。

从黛珂、资生堂品牌的产品详情页的文宣来看,确实也多为缓解油光、泛红、痘痘和干燥等词汇。

最近,聚美丽品牌学会在出海话题研讨会上,也对现在日妆的困局进行了探讨。一位美妆行业观察人士表示,日本的文化底子是内敛的,国民生态已过了求新的时代。他在过去一年走访中了解到,日妆企业的反馈多是认为日本市场在疫情前后并没有大变化,用户需求固定。

同时,他还表示,日妆不同于韩妆的感性,整体重视理性,因此品牌故事讲得好、产品也好用,同时还与国人肤质相近,若无核污水事件,或许在华还能持续辉煌。

3、押注的高端品牌未起色?

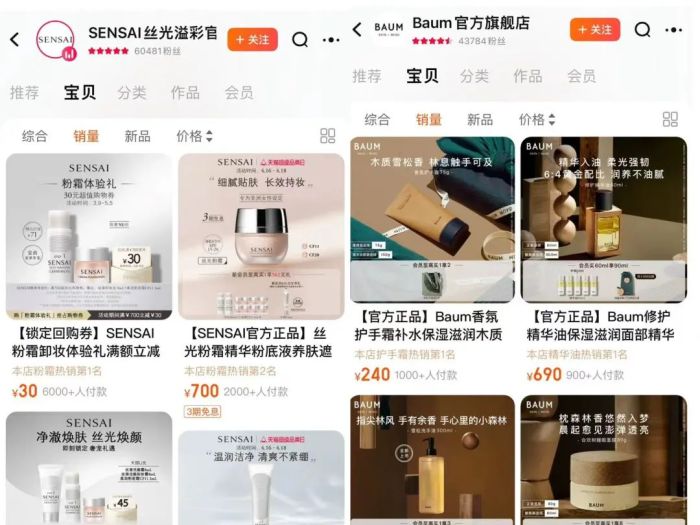

近年来,4大日妆集团集体押宝高端市场,但从反馈来看真正能够渗透市场的品牌并不多,其中黛珂、资生堂、CPB的声量还多是靠日积月累的口碑,其他品牌则多是处于加码中国市场的初期,如丝光溢彩SENSAI、葆木BAUM等。

据悉,花王旗下高奢护肤品牌丝光溢彩SENSAI于2021年9月入驻天猫,并在2023年10月在上海开设全球首家旗舰店。而资生堂于2020年全新孵化的高端护肤品牌葆木BAUM,2022年便引入天猫,并在2023年开设了线下门店,但这两大品牌的线上销量并不乐观,显然并未立足市场。

加之,因核污水事件发酵,抵制日妆的声音至今仍在,这直接影响了各大企业当家高端产品的销量,让高端日系化妆品在市场中集体低迷。

4、亚洲市场“失守”,欧美市场“临危”

从区域来看,中国市场的失守已殃及整个亚洲市场,同时被韩流日益裹挟的欧美市场,对日妆来说也是易守难攻,且单靠收购品牌并非渗透市场的长久之计。

以资生堂为例,近5年来,随着欧美市场的业绩下滑,其提出把中国市场作为重要增长引擎的战略计划,并亏本近百亿卖掉了多个美国彩妆品牌,该市场的业务逐渐缩水。

与此同时,2023年财报显示,资生堂海外市场全线溃败。同样艰难的还有仅靠Tarte支撑北美市场的高丝,Pola Orbis和花王也依赖中国及其他亚洲市场,欧美销售规模与之差距甚大。

因此,如今各大日妆企业“失守”亚洲市场,尤其在华持续发酵的信任危机,直接影响了其在海外大盘。加之,韩妆转攻欧美初见成效,日妆此时加码将面临更激烈的竞争。

实际上高丝的危机,并非个例,这背后是整个日系美妆如今“进退两难”的尴尬境地。日妆本身多是源自药企,有强大的研发实力和供应链实力,多是百年企业,拥有一众早期明星单品,但为何失利了?

日本传统慢文化的背景,在产品上讲究慢工出细活,加上运营的失策。随着市场需求的快速变化,显然日企并未跟上。正如,高丝、资生堂较早通过丽人丽妆等代运营商布局线上业务,恰逢淘系如日中天之际,但它们未能抓住当时的电商红利期。同时,当下流量的迁移中,日妆又一次赶了大早,在一众品牌转向抖音时,资生堂、黛珂等品牌顺势布局,但销量上并未达到预期。据飞瓜数据显示,近30天黛珂旗舰店销售额为250w-500w,则珀莱雅为1000w-2500w,以及韩束有5000w-7500w。

如今,高丝、花王等瘦身聚焦主业,资生堂喊出防御转进攻的口号,未来日妆能否在聚焦成分和功效的中国品牌、随韩流逐渐迎“第二春”的韩妆以及稳健的欧美企业的三重夹击下,杀出自己的特色之路才是解决难题的重中之重。

评论