文|满投财经

4月29日,曹操出行正式向港交所递交招股书,寻求港股上市。华泰国际、农银国际与广发证券(香港)为其联席保荐人。作为中国网约车平台排名前列的品牌,曹操出行相较前几位冲刺者具有更大的市场规模,但业务结构与亏损的现状与前两位区别并不算大,其递表上市恐怕也面临不少阻力。

曹操出行的递表会有怎样的结果?是会成为自滴滴之后又一个成功上市的国内网约车平台,还是像前两位挑战者一般再无下文,结合公司财报与行业情况,本文将对此进行解析。

“定制化车队”故事亮眼,但代价是什么?

根据招股书显示,曹操出行成立于2015年,孵化自吉利集团(00175.HK),以GTV计算,公司在2021—2023年期间一直位列中国网约车平台前三名。基于其车企背景,曹操出行主要的特征便是“统一&定制”。这是公司的优势,也是有可能影响公司盈利的“双刃剑”。

相较于CtoC起家,后续模式五花八门的滴滴出行,曹操出行更希望提供类出租车的服务,用较为统一的车型+印在车门上的logo来构筑相对统一的乘车体验。而在定制车型上,基于和吉利汽车的关系,曹操出行的网约车团队以曹操60、枫叶80两款定制车作为公司网约车的核心打造团队,来为出行场景提供服务。

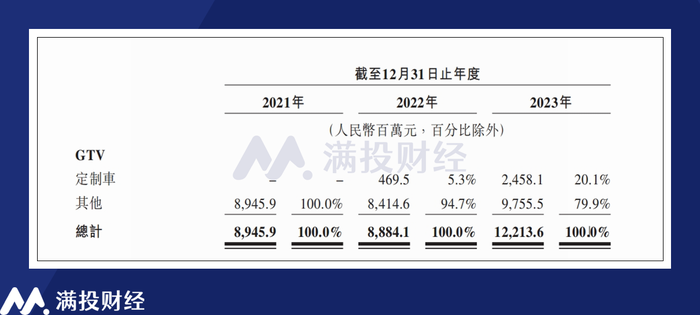

截至2023年12月31日,曹操出行在24个城市拥有一支约31000辆车的定制车车队,为全国最大的定制网约车团队。而截至2023年末,共有732000车辆从曹操出行的平台接取订单。尽管定制车占比重仅有4%左右,但从产生的GTV金额来看,定制车在2023年贡献了20%的订单金额。可见在保障服务质量的同时,其订单金额也实现了较为明显的回馈。

但另一方面来说,定制车队、自研车型与配套换电,保障曹操出行服务质量的每一项要素,都是需要成本来堆砌的。相较于专注于顺风车的嘀嗒,曹操出行越是重视定制化的服务,其资产规模也就越重,想要实现盈利的难度,自然也就更大。

而与吉利集团的合作,或许好处更多是集中在吉利汽车这端,曹操出行所采取的定制车队,更像是帮助集团倾销库存,打开销路的一种尝试。

截至2023年,曹操出行的经营成本占收入比重达到94.2%,实现的毛利率仅有5.8%。而向前追溯两年,公司在2021年、2022年间的毛利率均为负值。而从最终的净利来看,2021年—2023年,公司分别实现净亏损30.07亿元、20.07亿元、19.81亿元,尽管亏损规模在缩减,但距离盈利的距离还很远。

时至今日,投资者对于“烧钱打市场”的互联网思路也算见怪不怪。但在众多亏损的企业中,负毛利也算比较糟糕的亏钱模式,尽管公司在2023年勉强摆脱了这一处境,但在重资产经营的模式下,曹操出行想要跑通盈利,显然还存在不少难题。

司机补贴成本与用户出行成本的平衡

从收入情况来看,2021年—2023年期间,曹操出行分别实现收入71.5亿元、76.3亿元、106.7亿元。或是受疫情影响,公司2021年—2022年增速表现不佳,在2023年则迎来了修复。拆分来看,公司绝大部分收入均由出行服务提供,截至2023年占收入比重达到96.6%。

与大多数网约车平台相同,曹操出行的出行服务也分为优惠出行与专车出行两项。公司在专车出行服务上仅适用SUV车型的枫叶80以及针对轮椅场景打造的LEVC TX5。而曹操60则在惠选服务中逐渐提升渗透率。从数据来看,随着曹操60在优惠出行中的占比提升,公司的毛利有望逐渐提升。

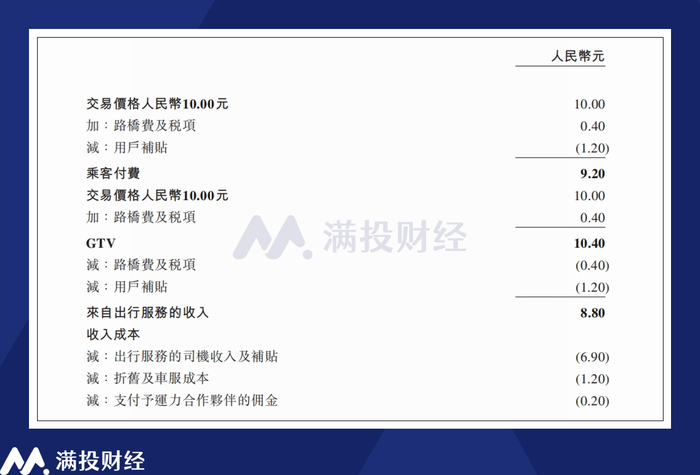

在其收入的成本中,出行服务的司机收入是占比最重的环节,这也是多数网约车平台的通病。根据曹操出行招股书数据,一单交易价格为10元的出行服务,司机收入与补贴就占到了6.9元。因此对于网约车平台而言,具有高附加值的专车服务是提升收入的重要手段,也是多数车企想要挖掘的经营空间。

但从用户角度来看,多数用户在选择网约车出行时,对价格的敏感度依旧是比较高的。出行作为居民生活四大基础环节之一,其本身便具有多种选择,而在此基础上,反垄断的监督与出租车的存在,制约了网约车价格的增长上限。真正需要专车出行,主动抬高出行成本的场景是比较少的,用户会选择“货比三家”,这也是“聚合平台”存在的原因。

根据招股书数据,截至2023年,曹操出行来自聚合平台的订单GTV金额占比达到73.2%,这意味着公司大多数订单均来自高德出行、腾讯出行、美团打车等聚合平台。而根据弗若斯特沙利文的资料,共享出行平台加强与聚合平台的合作已经成为全行业的趋势。究其根本,还是价格的优势和“选择权”使聚合平台成为多数打车人的选择。

从某种意义上看,在电动车之间迈入价格战之前,共享出行早已在价格端方面进入内卷。有关网约车运力饱和,司机赚钱越来越难的论调早已出现。正如曹操出行CEO龚昕自己所说过的话那样,“共享出行已经由增量市场转为存量市场,行业内产品同质化严重,行业亟需探索发展新方向。”

共享出行规模可观,但扩张阻力值得探讨

截至2023年,中国共享出行行业的市场规模达到2821亿元人民币,在整个出行行业中渗透率约为3.8%。根据弗若斯特沙利文测算,预计在2024年—2028年在消费者对高性价比的出行需求选择不断增加,以及在一、二线以外的城市普及推动下,预计共享出行的渗透率会快速提升至7.3%,其市场规模将达到7513亿元,自2024年起年均复合率达到20.6%。

但正如前文所言,当前的网约车市场更接近“存量竞争”的环境,其需求稳定而供给却在不断增加。截至4Q23,全国各地共发放网约车驾驶员证657.2万本,全国各地共发放网约车运输证279.2万本,同比增速均维持在30%的较高水平。

从需求分布来看,共享出行的需求主要集中在一线&二线城市端,而三线及以下的城市目前网约车渗透率较低。这也是不少预期认为其未来市场空间巨大的原因。然而综合考虑来看,出行受到经济水平、人口流动性、消费能力、公共交通等多种要素影响,不能单纯以低渗透率为由看待其未来市场空间。

举例而言,在县城规模的城市环境下,一般二轮电动车便可以满足多数的出行需求。而在更小一级的城市中,其居民的出行需求本身数量就不多,难以支撑起网约车市场的发展。除了部分重点的旅游城市,多数城市的出行需求可以被出租车、公共交通乃至二轮交通工具满足,更何况私家车的数量本身也在快速爬升。在这样的环境下,网约车市场很难实现有效的扩张。

以曹操出行而言,公司的出行业务主要聚焦于国内一线&二线城市,截至2023年末部署了51个城市。而截至2023年,公司68.5%的GTV产生自排名靠前的十大城市中。尽管也有观点认为这是曹操出行的扩张失利表现,但在笔者看来,对于本就未盈利的企业来说,盲目地探索下沉市场,其成本压力无疑是巨大的,不如深掘头部市场来得稳健。

从本质上来看,网约车的出行需求与房地产业的发展有着一定的相似性,其根基都建立在庞大的人口基数产生的“衣食住行”需求上,人口密集的高线城市会成为网约车市场快速扩张的土壤,因为大都市圈才能使居民产生通勤方面的迫切需求。网约车市场就算要寻求有效的“下沉”,估计其形式也与有当前较大的变化。

债务压力与网约车的急迫上市规划

结合前文来看,多数网约车企业都处于激烈的竞争环境中,且不少企业都未能摸清自身的盈利模式,其未来的盈利也远远没有保障,IPO之路也因此困难重重。就算是从已经上市的部分外企来看,作为鼻祖的优步(UBER.US)也只是在2023年才刚刚实现盈利。

但在这样的情况下,为何网约车企在近两年展现出了强烈的上市欲望?结合嘀嗒、如祺、曹操出行的递表数据来看,或是因为消费市场复苏节奏放缓的背景下,不少网约车企都开始面临财务方面的压力。

除去像嘀嗒这样主营顺风车的轻资产企业,像滴滴、如祺和曹操,其经营成本与资产规模都是非常重的。滴滴尚能凭借常年的积累与龙头地位的流量窗口找到盈利的方向,而像如祺、曹操出行这样在争夺蛋糕的企业来说,负毛利便是对其现金流最大的考验。

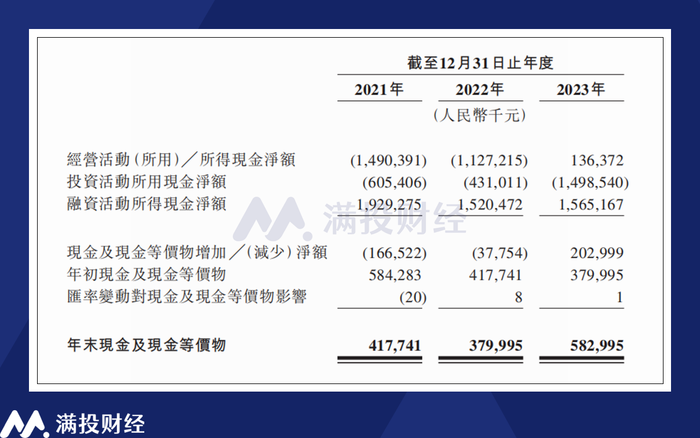

2021年—2023年期间,曹操出行的年末现金及现金等价物分别为4.17亿元、3.79亿元与5.82亿元。具体到来源上,公司大多数现金来源是通过融资活动产生的,三年累计融资产生的现金金额约50亿元,如此才能覆盖曹操出行持续亏损且不断扩大投资规模的现金流动性。而这样做的代价,自然是债务规模的高增,以及越发紧迫的偿还压力。

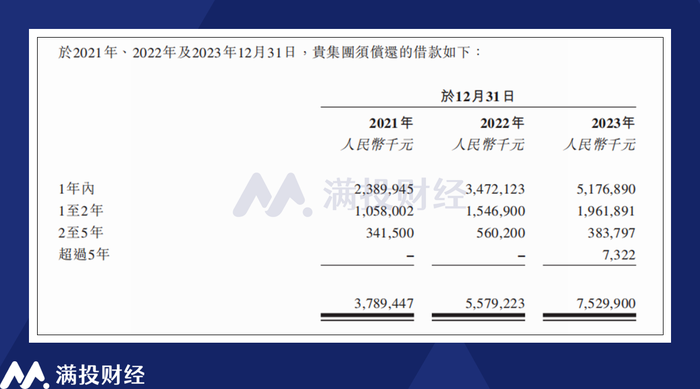

从资产负债角度来看,曹操出行2023年账面净资产为-63亿元,近三年均为负资产且规模连年扩大。其中,流动负债的规模达到71.3亿元,同样呈现逐年递增的趋势。而具体到短期债务方面,公司需要在90天内支付的贸易应付款项为6.6亿,需要在一年内偿还的借贷金额达到51.8亿元,仅短期银行借款也有10.4亿元,无论哪项都是曹操出行的现金无法覆盖的。

这样的问题也并非曹操出行一家独有的问题,在已经递表的另外两家网约车平台企业上同样有类似的情况。同样重资产的如祺出行自不必说,截至2023年净资产为负14.3亿,一年内或产生的现金流出金额预计达到23.3亿。而以顺风车,轻资产模式为主的嘀嗒出行尽管能够实现较稳定的经营性现金流流入,其短期负债压力也不算重,但由于高额的可转换可赎回优先股负债,其账面净资产同样为负(-33.1亿元)。

在曹操出行的招股书-风险因素一栏中,第二条就是有关公司流动资金风险的提示。在公司的募资意图上,公司也明确指出,募资而来的金额将有一部分用于偿还来自三家银行的本金与利息,合计约7亿元,其偿还时间点分别为2024年11月、2024年12月与2025年4月。

尽管公司在股东以及融资的支持下,可以通过发行资产抵押票据与获取银行借款来支持业务运营,但若没有上市融资这样的大额无负债资金涌入,其负债情况的持续恶化恐怕是大概率事件。

写在最后

相信看到这里,多数读者对曹操出行的情况有了一个大致的了解。在财报之外,曹操出行还有着创始团队出走,融资进展不顺等诸多苦难,这里不过多赘述。尽管位居网约车排名第三,但曹操出行相较其他平台并没有拿出更好的结构与成果,其份额距离首位的滴滴还是太远。

进一步来说,像曹操出行、滴滴出行这样的出行平台,本就是出行消费者与网约车司机之间的调和管控机制,在政策层面上很难被允许攫取过多的利润。在保障消费者与劳动者利益的前提下,平台端想要实现盈利本就不是一件简单的事。

明年便是曹操出行成立的十周年,公司能否活出新生,走出瓶颈,本次的递表结果或许会是一个关键的转折。而对于共享出行行业来说,上市递表的进展或许亦是一种竞争,首个通过聆讯的网约车平台会是哪家,笔者拭目以待。

评论