文 | 债市观察 李非林 姚悦

编辑 | 付影

知名私募瑞丰达“跑路”最新消息,5月11日晚,证监会发公告称,瑞丰达公司涉嫌多项违法违规,证监会决定对其立案调查,依法从严处理。

5月9日下午,“20亿知名私募瑞丰达跑路”的消息在金融圈不胫而走,引发市场火热关注。据多家媒体实地探访,浙江瑞丰达资产管理有限公司(简称“瑞丰达”)办公室确已人去楼空,现场只留下一众维权的投资人。

今年3月份还在密集地发行备案新产品的瑞丰达,短短一个月后,就卷款“跑路”,一时间令一众投资者措手不及。

据“第一财经”报道,部分投资者购买瑞丰达基金产品金额在300万元—3000万元不等,大多通过销售或者代理购买,目前均已无法赎回。

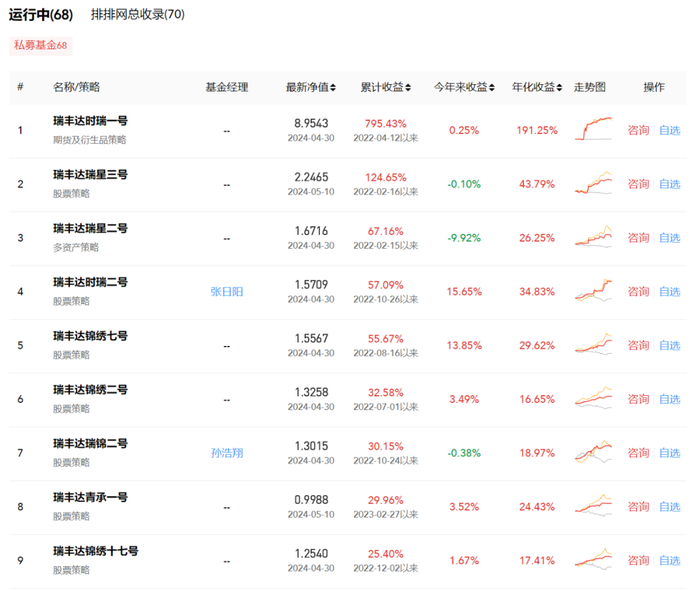

而瑞丰达运作的产品收益也非常惊人,私募排排网披露,仅“瑞丰达时瑞一号产品”自2022年4月12日成立以来,累计收益就高达795.43%,年化收益更是达到了惊人的191.25%,成绩如此亮眼,瑞丰达的投资手段也引发关注。

目前瑞丰达共有70只产品备案,值得注意的是,产品托管人有招商证券,国泰君安、中信证券等近10家证券公司。

私募产品备案中,托管人的职责和义务一般是什么?私募“跑路”,托管人又该担什么责呢?

01、神秘的操盘手

公开信息显示,瑞丰达于2016年成立于太湖江畔,总部位于上海,注册资本3000万元,是一家专业的私募基金管理公司。主营业务为私募证券投资基金、私募证券投资类FOF基金,管理规模在20-50亿元。2022年起,先后发行60余只覆盖超高净值客户私人定制及机构客户专户合作的基金。

瑞丰达旗下有基金经理有10余人,履历也非常亮眼。覆盖的板块有市场机遇、大消费板块、量化+人工智能、期货投资、计算机科学和物联网等。其中,中医药板块基金经理邵士兵,推荐的基金产品瑞丰达时瑞一号,其累计收益达664.31%,年化收益达320.23%;另外农业+公共事业板块基金经理周强,其累计收益为335.43%。周期组价值投资、趋势投资基金经理李超的累计收益为265.65%。

据悉,瑞丰达曾对外宣称从事量化多资产策略,其实际运作相当神秘。据自媒体“机构之家”报道,瑞丰达募集到的资金并未用于稳健投资,而是被用于与新三板上市公司股东合作,涉嫌共同操纵相关股票的股价。“券商中国”指出,从资金投向上看,瑞丰达多只产品存在多层嵌套的现象。

具体为,瑞丰达某私募产品投了“瑞竹嘉安二号私募证券投资基金”和“泽恒中茵1号私募证券投资基金”,这两只产品分属江苏瑞竹私募基金管理有限公司(简称“瑞竹私募”)和上海泽恒基金管理有限公司(简称“泽恒基金”)旗下。另一份泽恒基金的产品估值表显示,“泽恒中茵1号私募证券投资基金”又返投回了瑞竹私募和瑞丰达。

“券商中国”援引业内人士观点称,瑞丰达实际是日赢集团旗下的,其实就是之前做P2P的原班人马转型出来做的,他们不懂投资和私募,基本还是沿用原来那一套管理。找了很多所谓的投资经理,都是搞嵌套,缺少正规打法。

据Wind数据显示,截至2023年年报,瑞丰达最新出现在6只新三板股票的十大流通股东名单中,分别是和嘉天健、邦客乐、味福记、友联盛业、农匠科技、浩添储能。

据“第一财经”报道,有投资者提供的瑞丰达产品合同显示,落款处的盖章和签名,分别是上海蒸冉投资管理有限公司(简称“蒸冉投资”)和孙伟。据天眼查显示,蒸冉投资由日赢投资控股集团有限公司(简称“日赢投资”)100%持股。

图源:天眼查

表面上,瑞丰达与日赢投资、蒸冉投资没有直接股权关联,但种种信息表明日赢投资与瑞丰达关系甚密。甚至,瑞丰达及其背后的“日赢系”很可能是“夫妻店”。

据天眼查显示,孙伟不仅是蒸冉投资的法人代表,同时还是日赢投资总经理。而且瑞丰达与74家企业共用一个座机号码,其中“日赢系”公司超20家。

图源:天眼查

另外,据多家媒体报道,瑞丰达的实际办公地址和日赢投资相邻。瑞丰达、日赢投资的办公室均位于上海浦东新区汇公馆内,分别位于10号楼、8号楼。而“财联社”报道称,在日赢投资办公室现场聚集着“讨要说法”的投资人,经现场查看,瑞丰达资产旗下产品基金合同等资料放置于日赢投资办公室。

据“第一财经”报道,多名该公司旗下产品的投资者、代理人均称,日赢投资的董事长李敏与孙伟是夫妻关系。有投资者还表示,孙伟2012年与李敏共同创立日赢系企业。

据天眼查显示,日赢投资当前涉18起官司,其中一起案件被执行金额491.38万元,但全部未履行,而且是“有履行能力而拒不履行生效法律文书确定义务”,因此已被列为失信被执行人。

图源:天眼查

值得注意的是,上述案件的立案日期为2024年3月20日,而据天眼查显示,2024年4月15日,李敏、孙伟以及上海凌娅企业管理中心(有限合伙)、上海洛甫企业管理中心(有限合伙)等股东同时退出日赢投资股东序列。

10年前,李敏、孙伟就开始持有日赢控股股份。据天眼查显示,2014年之前,日赢投资由李敏一人出资。2014年7月变更记录显示,公司股东为李敏、孙伟二人。

《证券时报》报道,瑞丰达实控人已经失联,部分投资人已经报案。

02、托管人涉多家券商,是否要担责?

据中基协网站显示,瑞丰达共计68只运作的产品,2只产品提前清算,托管人包括中信证券、华泰证券、招商证券、中国银河证券、国泰君安、财通证券、华安证券等。其中,超半数产品的托管人为招商证券。

来源:私募排排网

据“财联社”报道,从渠道人士处获悉,瑞丰达旗下产品产品估值数据、托管章均涉嫌造假,目前已有托管方在协助监管调查。

据“第一财经”报道,当前已有一些投资者计划搜集好资料后,起诉托管机构。

那么,私募基金管理人跑路,托管人是否要担责?

北京市盈科律师事务所律师张晓英表示,判断托管人是否担责,首先要看托管协议里具体条款的约定,再看托管人有没有按照协议约定,对资金进行监管和划付等。

中国企业资本联盟副理事长柏文喜表示,一般来说,如果托管人在管理过程中存在违反合同约定的行为,例如未按基金合同审核管理人的资金划拨申请导致基金账户资金被转走,或者未审慎复核基金净值和定期报告导致投资者被误导,那么托管人可能需要承担相应的责任。

“既往案例中,确实有过托管人被判担责的情况。一般是由托管人担负补充赔偿责任,管理人担负主要责任。”张晓英表示。

据了解,设立基金托管人,是按照资产管理和资产保管分开的原则,为了让其代表投资人的权益,保证基金资产的安全。基金托管人应为基金开设独立的基金资产帐户,负责款项收付、资金划拔、证券清算、分红派息等。

值得注意的是,所有这些,基金托管人原则上都是要按照基金管理人的指令行事,而基金管理人的指令也必须通过基金托管人来执行。

然而,实际过程中的执行往往会变形。据《南方都市报》旗下“湾财社”援引广东晟典律师事务所律师、高级合伙人毛鹏的分析,基金托管人基本还是按照基金管理人的指令行事,只要基金管理人的指令没有超出私募基金合同的约定,托管人往往只是做形式审核,不做实质审查。

另据《国际金融报》报道,上海汉盛律师事务所张庆律师也表示,托管人的费用虽然由投资人承担,但托管人的选聘却是基金管理人,因此有些无良托管人对基金管理人的行为会睁一只眼闭一只眼。“通常情况下,私募基金市场中,估值作假的情况为数不少。”

值得注意的是,近年A股的监管风暴中,因私募违规代销、托管履职不尽等,券商已经收到不少罚单。据“财联社”统计,2023全年有14张罚单与资管业务相关。其中,就包括银河证券、平安证券、兴业证券、湘财证券、银泰证券等。

从罚单内容来看,券商资产托管业务存在三大风险点:未做好委托人资格审查;业务合规风控不到位;人才和系统投入不足。而针对代销和资产托管业务中存在的乱象,监管此前也强调,要增强风险防范能力,对委托人采取“看不清、不展业”的执业原则。

回到“瑞丰达跑路”事件,关于托管人的操作信息还没有更多披露。提供托管服务的这些券商是否需要承担责任,还需等待进一步的调查结果和法律程序来确定。

你有关注过瑞丰达旗下的产品吗,对于私募机构跑路现象你怎么看?欢迎留言评论。

评论