文|赶碳号

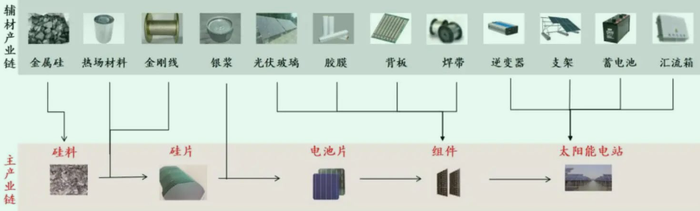

“一体化”是2022年以来的光伏行业热词。上规模光伏企业,除了个别头部TOPCon电池企业以外,几乎所有企业都转向了垂直一体化。

然而,从2023年年报和2024年一季报情况来看,一体化企业的优势不再,专业化企业也没有表现出明显劣势。

从财报看,硅片产能反而成为各家一体化企业的拖累:由于硅片在四季度和今年一季度进入行业性亏损阶段,哪家一体化企业的硅片产能多一些,哪家企业业绩承压就更大。

2024年1季度,业绩相对好的企业——天合光能、晶科能源、阿特斯、钧达股份都是赢在一体化之外。这再一次证明,在一体化这个问题上,有时如果只会跟风,可能吃不到肉,反而还要挨揍。

赶碳号希望通过2023年年报、2024年1季度透露出来的信息(遴选了有代表性的10家光伏大企业),共同探讨光伏行业的规律,探究光伏企业的生存、发展之道。

2月29日,寒冬中的济南光伏展开馆前依旧人潮汹涌;赶碳号摄

01 头部光伏企业的分水岭,终于来了

整个光伏行业的业绩差,这是一个显性的客观事实。

但是,光伏行业另外一个更为深刻的变化就是,各家头部一体化企业之间正在发生严重的分化。

这些分化具体表现在哪些方面?对于整个光伏的竞争格局将会产生怎样深远的影响?赶碳号在此梳理、总结如下。

第一,硅片企业很惨。

统计结果和之前赶碳号预计的一样,硅片环节的业绩压力最大。因此,在2024年1季报中硅片双龙头隆基、TCL中环的净利润下降较大,且均出现亏损。按今年一季报归母净利润同比增长情况,排序如下:

扣非净利更能真实反映问题。

2024年1季度,仍有三家企业实现了正收益。按扣非净利同比增长率排序,他们分别是阿特斯、天合光能、晶科能源。这三家,也是赶碳号认为属于抗周期能力较强的3家企业。

当然,抗寒能力还要看各家公司的资产负债率、货币现金,以及经营性现金流三大指标。

第二,光伏去杠杆、降负债进行时。

现在负债率最高的当属晶科能源。可喜的是,晶科能源的负债率在今年1季度已较去年年末下降1个百分点。

另外,弘元绿能、东方日升、晶科能源、钧达股份、晶科能源四家公司在今年一季报的资产负债率,已经较2023年有所下降。这说明,以上公司在2023年的降负债行动取得一定成效。

第三,现金为王,参与洗牌的资本。

只看负债率,仍旧过于笼统,还要具体看负债的性质,以及手中的货币资金有多少。

今年一季度,手上货币资金最多的企业,仍然是隆基绿能,高达573亿元,较去去年非但没有减少,还有小幅增加。可以说,隆基因为没有随行业趋势去扩产TOPCon,也没有对现有P型产能进行大面积改造,手上存下来不少钱。充沛的货币资金,让隆基有底气接连与协鑫和通威签下总计129万吨的硅料长协。趁着硅料价格历史低点,囤点货,也是可以的。

更值得一提的是通威股份,公司在今年一季度手中的货币资金较2023年底还增长了45.67%。另外需要说明的是,2023年,通威向投资者大比例现金分红,总额高达128.67亿元,可以说是各家光伏企业中最大方的一家。

多年来,通威股份都是光伏企业中现金分红力度最大的企业,这一点值得光伏同行学习。另外,通威股份手握280亿现金,又有隆基86万吨硅料长单,加上以前还有若干正在执行中的长单。这些都成为通威在这一轮硅料大洗牌中的底气。

第四,经营性现金流净额,隆基去年就已掉队。

企业能不能在这一轮洗牌中争夺到主动权,归根到底还是要看企业的造血能力。2024年一季度,经营性现金流为正的光伏企业不多,只有晶科能源、TCL中环、弘元绿能和钧达股份四家企业。

经营性现金流下降最厉害的,是隆基绿能。

我们把时间放得更久远一点,其实就会发现,在2023年第三季度时,隆基的经营性现金流其实就出现了明显问题。

2022年,隆基经营性现金流净额高达243.7亿元,碾压一众光伏同行。到了2023年第三季度时,“光伏茅”已经泯然众人,到了2023年底,隆基经营性现金流净额在头部一体化企业中已经排到了第六位,甚至逊色于阿特斯。到了今年一季度,在我们选取的10家样本企业中,更是直接垫底了。

不管黑猫白猫,捉住老鼠就是好猫。

最近几年,隆基一直引领公众视线:不断刷新着各种实验室效率的世界纪录、不断推出防积灰组件、抗湿热组件、泰睿硅片、HIMO9等新品……但是,说一千道一万,经营性现金流最不会说谎,能把产品卖掉,能把真金白银赚回来,才是硬道理。

赶碳号认为,隆基当下的问题,其实并不是脚步已经跟不上梦想,而是应该放下龙头老大的光环,胜利者的思想包袱,保持空杯心态,有一说一,脚踏实地。隆基至少曾经是一家伟大的公司,希望能够再次伟大。

在上表经营性净现金流这项指标上,晶澳科技展现出可贵的经营质量——截至2023年第三季度,这家企业在过去近14年中经营性净现金流一直为正。这也是上述表格中唯一能做到的企业。这就是永远不争第一、但永远都在第一梯队的晶澳!

基于对以上财务数据的分析,赶碳号认为,在2024年经营压力相对较小的头部一体化企业有:天合、阿特斯、晶科三家。当然,此处只能说是“相对而言”,因为2024年光伏企业经营压力普遍还是比较大的。

当然,赶碳号也并不认为其他几家企业就会有生死之虞。毕竟我们选取的10家企业都是上市公司——A股上市公司的生命力还是很顽强的。

同时,这些企业还是光伏行业中优秀的代表性企业,又都是光伏老玩家。很多久经光伏周期洗牌的行业老人都认为:老企业胜出的概率有80%-90%,而新企业、跨界者胜出的概率只有10%-20%。

这三家企业业务布局、经营重点,有共同点,也有不同点。现在做得相对好,总是有原因的。

02 2024必杀技:风浪越大鱼越贵

2024年2月29日,赶碳号摄于济南光伏展

两个多月前,赶碳号在济南光伏展上拍的这张图让行业吃惊不小。现在,这个价格已经司空见惯。讲真,经过集中招标结果的一次次反复揉搓摩擦,组件企业甚至整个行业,对于低价这事已经麻木了。

现在,国内市场不赚钱,欧洲、拉美市场的利润也微乎其微。真正赚钱的市场,似乎只有美国。去年组件在美国的利润至少有5毛/W,今天单W利润仍有3毛钱。

美国市场很难,但是,能在美国市场上做到领先的企业,就是在业绩上表现出众的企业。阳光电源、晶科能源、阿特斯等等,都是这样的优秀代表。

晶科能源在2023年重新打通了向美国出货的路径。公司年报显示:截至2023年年底,晶科拥有行业最大超过12GW硅片、电池及组件海外一体化产能。这些海外产能主要市场就是美国。

阿特斯在投资者交流会上说,2023年公司组件出货中,北美市场占比20%,仅次于中国大陆市场。

阿特斯一季度组件出货仅6.3吉瓦,公司预计二季出货量在7.5至8.0吉瓦之间,全年预计在35至40吉瓦之间。

规模和利润,在当下后者可能更重要。阿特斯表示,考虑目前光伏产品市场价格因素,公司在价与量之间做了平衡与取舍。

阿特斯在年报中披露:

(1)美国德克萨斯州梅斯基特建立了5GWN型新技术光伏组件工厂,该工厂2023年已经正式投产,并于近期开始交付210尺寸产品,预计2024年内满产。(2)新建的泰国6.5GW组件产能和8GW TOPCon电池产能。

更牛的是,阿特斯的海外特别是美国市场的储能业务,开始发力。

阿特斯披露,今年一季度阿特斯储能产品确认收入的出货量1吉瓦时,储能业务单季度实现营业收入已基本跟 2023 年全年持平(去年光伏系统产品营收为18.7亿元),二季度出货预计1.4至 1.6吉瓦时之间,全年预计在 6.0至6.5 吉瓦时之间。

事实上,储能市场和光伏市场一样卷。由于在海外的布局,2023年阿特斯的光伏储能系统产品收入的毛利比光伏组件还高1.15%,达到17.15%。

截至2023年末,阿特斯旗下阿特斯储能科技(e-STORAGE)拥有约63GWh的储能系统订单储备,已签署合同的在手订单金额26亿美元。

除了海外产能外,国际品牌形象和国际销售渠道也很重要。晶科、晶澳、天合光能、阿特斯四家企业的历史久远,都曾在美国上市,因此公司产品的国际形象、国际销售渠道更广。

03 增长新范式:横向一体化谁更强

隆基绿能,是上一轮垂直一体化的先行者。这一轮,天合光能较同行业绩表现更好的一个重要原因,就是横向一体化。

2023年,天合光能的光伏组件业务在公司营收中的占比仅为67.42%,另外还有光伏支架、光伏电站、储能的占比都较高。

就市场竞争烈度来看,至少2024年光伏支架、光伏电站两大业务都是赚钱的。其实,天合光能的储能业务在2023年亦是正收益,但是综合上巨额研发投资,储能略亏钱。

来自天合光能年报;光伏系统业务主要包含了支架业务、分布式业务(不含电站)

其实,头部组件企业普遍体量规模较大,对上下游各环节,以及相关的辅材、设备企业都有相当的话语权,向行业上下游、向辅材设备布局的机会也很多。而且,投资者完全可以相信组件企业们的眼光——他们对各家辅材、设备企业的认知最深刻。关键是,组件龙头企业能直接为上下游和横向的设备、辅材企业提供订单。

只可惜,有的企业的横向一体化投资,往往并不通过上市公司,或者说上市公司并不因此受益。这里又要提到硅片双龙头——隆基和中环。

隆基绿能投资连城数控,而后钟宝申、李春安、连城数控在光伏辅材、设备市场上大杀四方,所向披靡。但是,这些投资成果和隆基以及隆基的股东们都没有太大关系。据赶碳号不完全统计,钟宝申、李春安、连城数控在光伏市场的投资布局很广泛,且收益颇丰。赶碳号近期会把钟宝申、连城数控等在一级市场的投资版图系统梳理一遍。

同样,隆基创始人的兰大校友——沈浩平,其掌控的TCL中环在横向一体化投资上也很成功。原轼新材、欧晶科技都是中环一手扶持起来的企业,虽然这些企业在长大成人后,中环股权反而骤降。赶碳号以前在写TCL中环如何扶持原轼新材做大时曾这样总结,我成就你,与我无关。

尾 声:每时每刻的技术创新

前五大组件企业中,只有晶科能源在今年1季度实现了现金流为正。这充分证明TOPCon产品的市场竞争力,也证明了晶科早在2022年就坚定选择这一技术路线的超前眼光。

今天,赶碳号要感慨的倒不是晶科能源在N型电池技术上领先,而是光伏行业有别于其他行业的最大特点:技术迭代实在太快!

技术迭代快,往往就意味着竞争格局很难固定下来——因为技术迭代快,行业一直存在弯道超车的机会。所以,干光伏真的太苦了,真的需要一颗强大的心脏。相比而言,茅台、云南白药等等这些赛道,只要没有什么大雷,哪怕就是董事长落马了都不怎么影响股价,日子真的是太舒服了。

爱旭股份董事长陈刚认为,光伏行业有一个显著的特质:新技术出来了,旧技术就变得毫无价值。就连技术门槛更高、迭代更激烈、资金壁垒更高的半导体行业,其竞争烈度,其实也远不如光伏:即使2nm的芯片出来了,7nm、28nm的产品还能在市场中销售,彼此可以共存相当长一段时间。

每时每刻都处在激烈的竞争中,光伏企业需要抓住每一次技术迭代的机会,否则优势瞬间就会变成劣势,今天的成功往往就是明天的拖累。

赶碳号之前统计各家的PERC包袱,头部四家企业中晶科最少。若是加上曾经在PERC时代曾经错过机会的阿特斯、协鑫集成,阿特斯的PERC产能很小,协鑫集成更是几乎没有P型产能。

阿特斯在2023年年报中亦强调:“光伏产能方面,在行业头部企业中,公司P型老旧产能的历史包袱最轻。”协鑫集成之所以重返TOP10,并且在今年一季度继续保持高增长,与这些不无关系。

同样,天合光能的硅片一直较其他一体化企业落后,而就当前市场的情况来看,现在反而成了一件大好事儿。现在硅片全行业亏钱,与其自产硅片,不如向中环、隆基多买一些。反正他们现在是亏钱大甩卖。

当然,随着硅料价格近期跳水至全行业现金成本以下,行业洗牌的压力和重心,已经从下游转移到上游,从硅片转到了硅料。

黎明之前夜更黑。

光伏行业触底时刻,往往波动更剧烈,洗牌更加惊心动魄。正是水深火热时,赶碳号隐约感觉,光伏的春天,似乎已经不远了。

评论