文 | 债市观察 李非林

又一家中介机构被罚超千万!

这一次是被誉为内资八大会计师事务所之一的大华会计师事务所(特殊普通合伙)(下称“大华所”),遭遇成立以来最严重的声誉危机,就此跌落神坛。

5月13日晚间,证监会公布了一则行政处罚公告,因审计金通灵财报时,未能履行勤勉尽责义务,所出具的审计报告存在虚假记载等原因,大华所被暂停从事证券服务业务6个月,且合计罚没4132.08万元。

图源:证监会官网

同一天,大华所在官微发布声明称,收到江苏监管局下达的行政处罚书,表示诚恳接受监管部门的处罚决定,并按要求全面整改,对受到影响的客户以及合作单位深表歉意。

图源:大华所官微

截至5月13日,大华所服务的拟IPO企业共有40家,其中创业板11家、科创板9家、深主板8家、北交所8家、沪主板4家。据“财联社”报道,至5月13日,已有46个大华所提供审计服务的IPO项目终止或中止,其中因撤回材料的终止项目多达12个,中止项目有34个,4月份因撤回材料终止的IPO项目有6个。

另外,据“红星新闻”消息,自大华所被罚消息传出,已有17家A股公司宣布取消与大华所的合作。其中包括山西汾酒、海欣食品、中原内配、力量钻石、博思软件、台基股份、嘉和美康、坤彩科技、远东传动、金明精机、甘李药业等。

01、祸起“金通灵”

而将大华所拖入“泥潭”的正是此前不久被江苏证监局处罚的金通灵(300091.SZ)。

据公开信息,金通灵成立于1993年,2010年6月在深交所上市,主营业务为钢铁冶炼、有色冶炼、火力发电、新型干法水泥、石油化工等。

2023年底金通灵被曝出“上市13年,财务造假6年”而引发市场关注。2024年1月,因2017年至2022年年度报告存在虚增或虚减营业收入、利润总额等虚假记载行为金通灵被江苏证监局处罚,而大华所是金通灵的审计单位。

回溯案件,起因是金通灵在编制2022年财报时,发现亏损太大,遂发现前期重大业绩差错,追溯调整后,2021年的盈利变成巨亏。该事也随即被监管关注,2023年6月金通灵被立案,同年11月一则行政处罚揭开了金通灵造假的真相。

经调查,2017年到2022年间,金通灵连续6年虚增或虚减利润,总额分别占公司各年度披露利润总额(绝对值)的103.06%、133.10%、31.35%、101.55%、5774.38%、11.83%。6年中,有4年的利润都是造假一半以上。

因此江苏证监局对金通灵已经做出了责令改正,给予警告,并处以150万元罚款的行政处罚。

后经江苏证监局查明,大华所为金通灵提供审计服务时也存在以下违法事实:一、大华所出具的2017年至2021年年度审计报告均将金通灵建造合同收入确认作为关键审计事项。二、与建造合同相关的风险评估程序和内控测试程序存在重大缺陷。三、2017年至2022年与建造合同收入相关的实质性程序存在重大缺陷。

江苏证监局在决定书中表示,大华所在审计金通灵2017年至2022年年度财务报表时,风险评估及内控测试程序存在重大缺陷,未采取恰当审计措施应对舞弊风险,实质性程序存在重大缺陷,违反相关执业准则的规定,未能履行勤勉尽责义务,所出具的审计报告存在虚假记载,违反了《证券法》相关规定。

故对其采取责令改正,没收业务收入688.68万元,处以3443.4万元罚款,并暂停从事证券服务业务6个月的行政处罚措施,另外,该公司旗下项目合伙人、签字注册会计师,范荣、颜利胜、胡志刚被分别给予警告,并处以150万元、80万元、40万元罚款。

这已经不是大华所首次收到巨额罚单了,早在2011年,大华所就因长园集团(600525.SH)财务造假案被罚没了1160万元。

彼时,长园集团子公司长园和鹰通过虚构海外销售,提前确认收入,重复确认收入,签订“阴阳合同”,项目核算不符合会计准则等多种方式虚增业绩,长园集团2016年、2017年分别虚增利润总额1.23亿元和1.8亿元,占到当期利润总额的15%左右,但大华所作为长园集团的审计机构,却对长园集团该两年的财务报表出具了标准无保留意见的审计报告。

据此,深圳证监局决定对大华所责令改正,没收其业务收入386.79万元,并处以773.58万元罚款;对4名涉事注册会计师给予警告,并分别处以6万元罚款。

2023年8月,大华所还因轰动资本市场的獐子岛财务造假案,而收到深交所的监管函,因审计獐子岛2016年年度财务报表时,出具了标准无保留意见的审计报告,大华所被罚没368万。

据“财联社”报道,截至5月13日,自2023年以来,大华所的相关罚单已多达22张,今年以来的罚单为6张。

而这一次因审计金通灵业务而收到巨额罚单,无疑对大华所的业务和声誉的一次重大考验。

02、还有4家券商“排队”领罚

值得注意的是,债市观察梳理发现,不只大华所,因金通灵案被罚的还有4家券商,包括光大证券、国海证券、华西证券、东吴证券。

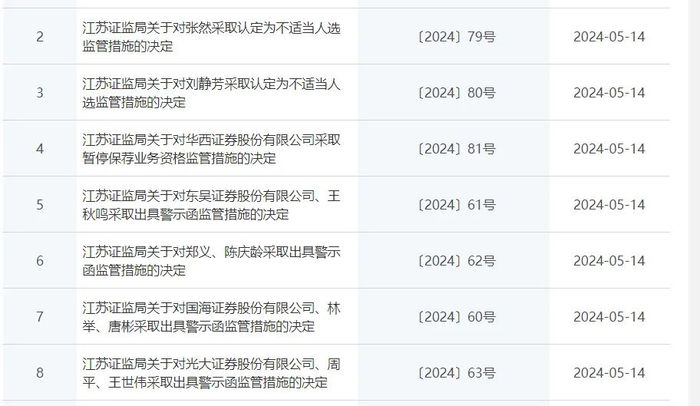

5月14日,江苏证监局连续发布7张券商罚单,相关内容均与金通灵保荐督导业务有关,其中,光大证券及公司财务顾问主办人员周平、王世伟;国海证券及项目持续督导保代林举、唐彬;东吴证券及项目负责人王秋鸣均被采取出具警示函监管措施。

华西证券被采取暂停保荐业务资格6个月,保代刘静芳、张然2年内不得担任证券发行上市保荐业务相关职务或者实际履行上述职务的项目。

图源:证监会官网

此前,4月12日,华西证券公告称,于4月11日收到江苏证监局事先告知书,拟被采取暂停保荐业务资格6个月的监管措施。原因则是涉嫌在金通灵2019年定增保荐项目的执业过程中存在违规行为。

而华西证券被罚,所涉是金通灵2019年定增项目。2019年12月,金通灵披露定增预案,募集不超过8亿元,用于补充流动资金、偿还银行借款,该定增最终于2021年2月落地。据金通灵公告,华西证券为该次定增的保荐机构及主承销商。

华西证券等券商投行业务被监管“重点关注”的一个大背景。是近年来,证监会持续强调压实“看门人”责任,尤其在2021年出台新规督促投行归位尽责,强调杜绝IPO项目“带病闯关”,打击“一查就撤”。

事实上,近几年,监管持续发声,坚决要求压实中介机构“看门人”责任。

2020年3月在《刑法修正案》中,明确将保荐人作为提供虚假证明文件罪和出具证明文件重大失实罪的犯罪主体,适用该罪追究刑事责任,最高可判处10年有期徒刑。2020年12月26日,第十三届全国人大常委会审议通过了该《刑法修正案》。从此,对于中介机构的责任和风控要求出现了一道泾渭分明的提升要求。

而自证监会新任主席吴清上任3个月以来,各监管机构已对至少29家券商开出百张罚单。自新“国九条”落地后,资本市场“看门人”更是排队领罚。以铁腕形象著称的吴清履职后,各监管机构处罚力度明显提高。

4月12日,国务院发布新“国九条”,其中提到,进一步压实发行人第一责任和中介机构“看门人”责任,建立中介机构“黑名单”制度,坚持“申报即担责”,严查欺诈发行等违法违规问题,加大发行承销监管力度。

此前,3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》提出八项政策措施,一是严把拟上市企业申报质量,二是压实中介机构“看门人”责任,三是突出交易所审核主体责任,四是强化证监会派出机构在地监管责任,五是坚决履行证监会机关全链条统筹职责,六是优化多层次资本市场功能衔接,七是规范引导资本健康发展,八是健全全链条监督问责体系。

面对中介机构责任履职不到位的现象,监管层的连续发声,密集出台政策,旨从源头上提升上市公司质量。监管层、法律对中介机构的处罚、追责和罚款将成常态,这也对中介机构的执业水平提出了更高的要求,通过这一系列的监管升级和制度完善,能够真正促使中介机构回归“看门人”本位,从而保障投资者合法权益,而不是与个别上市公司“同流合污”。

你如何看待大华所及4家券商被罚的消息,在强监管背景之下,你认为中介机构是否会回归本位,切实承担起资本市场“看门人”的职责?欢迎评论区留言讨论。

评论