界面新闻记者 |

医药领域再现大手笔关联并购。

为延伸医药产业链,百洋医药(301015.SZ)打算斥资8.8亿元现金,将关联方上海百洋制药股份有限公司(简称“百洋制药”)60.199%股权一揽子收入囊中。不过,百洋医药也要为此付出至少超两倍的溢价。

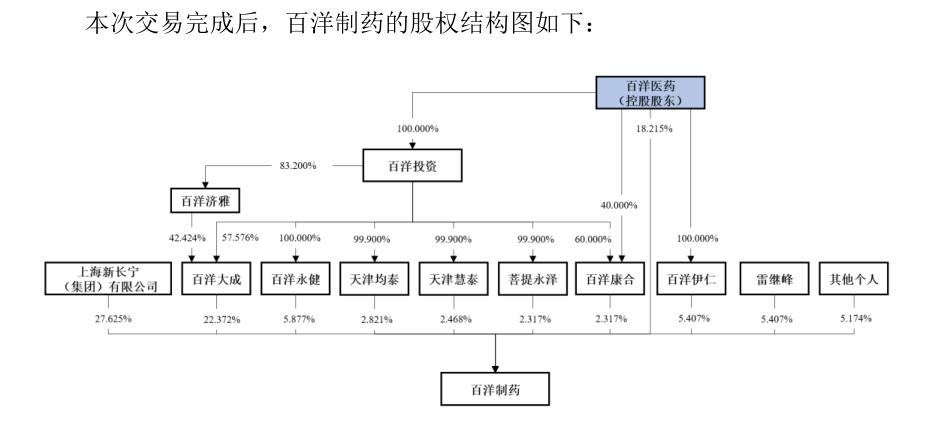

5月20日晚间,百洋医药发布公告称,为进一步丰富公司产品结构、延伸产业链布局,公司拟通过收购百洋制药、百洋投资、百洋伊仁和百洋康合的股权进而持有百洋制药共60.199%的股权。

具体包括:

- 以4.94亿元收购百洋医药集团有限公司(下称“百洋集团”)持有青岛百洋投资集团有限公司(下称“百洋投资”)100%的股权;

- 以8856.86万元收购百洋集团持有青岛百洋伊仁投资管理有限公司(下称“百洋伊仁”)100%的股权;

- 以629.564万元收购百洋集团持有北京百洋康合科技有限公司(下称“百洋康合”)40%的股权;

- 以7591.38万元收购百洋集团持有百洋制药4.752%的股权;

- 以1.90亿元收购青岛汇铸百洋健康产业投资基金(有限合伙)(下称“汇铸百洋”)持有百洋制药11.918%的股权;

- 以2468.16万元收购青岛菩提永和投资管理中心(有限合伙)(下称“菩提永和”)持有百洋制药的1.545%股权。

延伸上游产业链

公开资料显示,百洋医药总部位于山东青岛,2021年6月登陆创业板上市,主营业务是为医药产品生产企业提供商业化整体解决方案,涵盖医药产品的品牌运营、批发配送及零售三个板块。截至一季度末,百洋集团持股70.22%,实控人付钢持股38.64%。

而此次收购标的百洋制药则专注于中药现代化和缓控释制剂研发生产,主要产品包括肝病领域独家中成药品种扶正化瘀,以缓控释制剂技术为核心的二甲双胍、硝苯地平、塞来昔布等高端制剂。

本次交易完成后,百洋医药将控制百洋制药61.794%股权,直接或间接方式持有百洋制药共60.199%的股权,成为百洋制药的控股股东。同时,百洋制药、百洋投资、百洋伊仁、百洋康合将被纳入百洋医药合并报表范围。

值得一提的是,本次交易的对手方之一百洋集团为百洋医药的控股股东,而汇铸百洋、菩提永和为百洋集团控制的企业,根据深交所相关规定,本次交易构成关联交易,尚需提交公司股东大会审议。

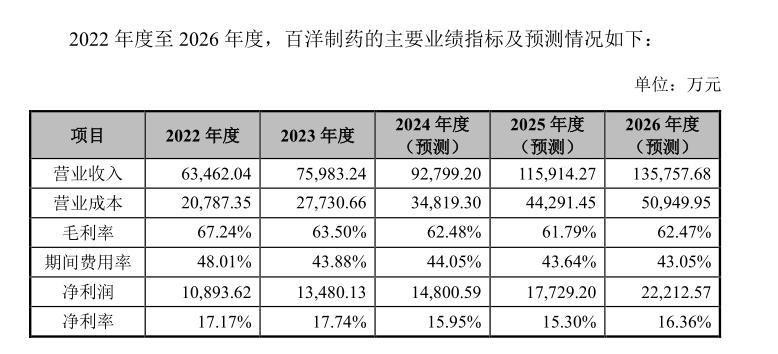

界面新闻注意到,百洋制药近年来营收、净利润均呈现正向增长,且毛利率高达60%以上,预计今年实现营收9.28亿元,净利润1.48亿元。无论是中成药还是化药业务,营收均保持了较快增长。

“通过与百洋制药产生业务协同,有助于百洋医药从健康品牌商业化平台升级为支持源头创新的医药产业化平台,覆盖医药生产制造和商业化的业务,进一步提升公司在医药行业的竞争力,为股东创造价值。”在百洋医药看来,百洋制药未来营业收入的增长预测具有合理性,公司通过提升产能及加大市场拓展的方式,可以有效保障未来业绩的实现。

谈及8.8亿元收购资金来源,百洋医药表示“来源于公司自有资金或自筹资金”。界面新闻注意到,截至一季度末,百洋医药账上的货币资金为15.12亿元,同时短期借款7.64亿元。

此外,本次交易对方百洋集团已进行业绩对赌承诺。百洋集团承诺,百洋制药2024年度、2025年度和2026年度分别实现扣非净利润不低于1.44亿元、1.72亿元、2.15亿元。

超两倍溢价关联收购

不过,为了将百洋制药这块“优质资产”装入上市公司,百洋医药要付出至少超两倍的溢价。

根据评估报告,标的公司百洋制药、百洋投资、百洋伊仁和百洋康合的评估增值率分别高达249.68%、308.02%、487.95%和 1708.03%。其中,百洋投资、百洋伊仁和百洋康合的评估增值率较高系其投资的百洋制药评估增值较高,导致其各自的总资产增值率较高所致。

即便如此,以2023年12月31日为评估基准日,经收益法评估,百洋制药股东全部权益评估价值16.37亿元,也较公司净资产4.68亿元增值了11.69亿元,增值率达249.68%。

值得一提的是,2023年5月,百洋制药刚刚通过向百洋集团等9名交易方换股吸收合并其合计持有的青岛百洋制药有限公司(下称“青岛百洋”)93.333%股权。

以2022年6月30日为评估基准日,百洋制药股东全部权益价值评估值为6.68亿元,增值率135.19%;青岛百洋股东全部权益价值评估值为3.51亿元,增值率233.32%。经计算,百洋制药模拟合并青岛百洋(93.333%股权)后的公司评估值为9.96亿元。

也就是说,短短一年半之后,百洋制药的整体估值再次增长了超过6亿元,增幅超64%。

对此,百洋医药认为本次估值具有合理性,主要原因为:

- 百洋制药盈利水平增加:2022年度及2023年度,百洋制药的实际盈利水平明显高于前次评估预测水平,主要系其主要产品扶正化瘀、硝苯地平等产品的市场销售高于预期所致;

- 百洋制药净资产规模提升,由3.82亿元增长至4.68亿元;

- 折现率调整:从前次评估基准日2022年6月30日至本次评估基准日2023年12月31日,中国人民银行3次降准,商业银行进行了数次降息,市场无风险利率及期望回报率均有所下降;同时,经过业务重组,百洋制药的业务更加成熟,企业风险下降。

百洋医药称,虽然百洋制药估值增值率高是基于百洋制药子公司青岛百洋产能提升、子公司黄海制药推广效率提升做出的合理假设,仍提请投资者注意本次交易定价参考评估值增值率较高的风险。

据悉,由于此次交易对价超过百洋医药2023年末经审计净资产的5%,因此尚需获得股东大会批准,与该关联交易有利害关系的关联人将回避表决。

评论