文|砺石商业评论 李平

编辑|平凡

1 营收缩水毛利率提升

前不久,宁德时代发布2024年一季报。数据显示,2024年1-3月,宁德时代实现营业收入797.7亿元,同比减少10.41%;实现归属于上市公司股东的净利润105.1亿元,同比增长7%;实现归属于上市公司股东的扣除非经常性损益的净利润92.5亿元,同比增长18.6%。

自2023年以来,动力电池行业遭遇到价格战和供应过剩的双重挑战,产业链各环节均面临到经营业绩大幅下滑的风险。在此背景下,宁德时代2023年度经营业绩逐季下滑态势明显,尤其是2023年第四季度更是遭遇到营收、净利润双双下滑的尴尬,这在公司发展史上极为罕见。

进入到2024年以来,动力电池行业竞争态势进一步恶化。数据显示,今年第一季度,磷酸铁锂电芯均价降到0.38元/Wh,同比下降52%,环比下降13.6%;三元锂电芯均价降至0.48/Wh,同比降幅高达44%,环比下滑4%;位于产业链最上游的原材料碳酸锂售价则降至10万元左右,相比两年前降幅超过80%。

随着动力电池价格战的进一步加剧,宁德时代营收端不断承压。数据显示,2023年Q2-Q4,宁德时代连续三个季度营收维持在1000亿元附近,增长疲态尽显。今年第一季度,宁德时代营收降至800亿元之下,环比缩水近300亿元,这也是宁德时代营收端连续两个季度出现同比下滑。

不过,由于产业链上游原材料价格降幅更大,宁德时代营业成本大幅降低,毛利率水平实现了逆势提升。数据显示,2024年第一季度,宁德时代毛利率为26.42%,同比增加5.15个百分点,创下过去十个季度新高。

受毛利率逆势提升影响,一季度宁德时代净利润增幅超出市场预期,尤其是其扣非净利润增速接近20%,远远超过此前的两个季度同比增幅(2023年Q3-Q4,宁德时代扣非净利润同比增幅分别为4.91%、7.69%)。

除了净利润增长超预期之外,宁德时代的经营性现金流表现也较为出色。财报数据显示,2024年第一季度,宁德时代经营活动产生的现金流量净额为283.58亿元,同比增长35.25%,显示出“宁王”强大的造血能力。财报公布之后,宁德时代股价大涨4.15%,总市值一天内增长了338亿元。

值得一提的是,就在宁德时代发布财报的同一天,国际评级公司穆迪将宁德时代主体评级上调至A3,并给出稳定展望。穆迪方面认为,尽管价格竞争制约了公司收入增长,但宁德时代的信用状况仍将保持强劲。基于对宁德时代行业地位、领先技术、良好需求前景、多元化客户基础、高进入壁垒、审慎财务政策的认可,穆迪上调了宁德时代的主体评级,并给出了稳定的展望。

2 市场份额逆势提升

事实上,宁德时代评级之所以能够获得上调,与其市场份额的持续提升不无关系。《2023年全球动力电池使用数据》显示,2023年宁德时代动力电池使用量达259.7GWh,相较2022年增长40.8%,市场占有率高达36.8%,稳居世界第一,比第二名高出近21个百分点。

根据全球资讯机构SNE research统计数据,2024年1-2月,宁德时代全球动力电池市场份额38.4%,同比提升5个百分点,位居全球第一;根据中国动力电池产业创新联盟数据,2024年1-3月,宁德时代国内动力电池市场份额为48.9%,同比提升4个百分点。

显然,尽管一季度宁德时代营收端出现了一定程度的下滑,但其电池产品的市场份额依然保持着上升趋势。对此,宁德时代也在一季度业绩交流会中表示,公司电池销量同比有25%以上的增长,收入下降主要是因为原材料成本下降,电池价格相应下行,产品结构变化不大。

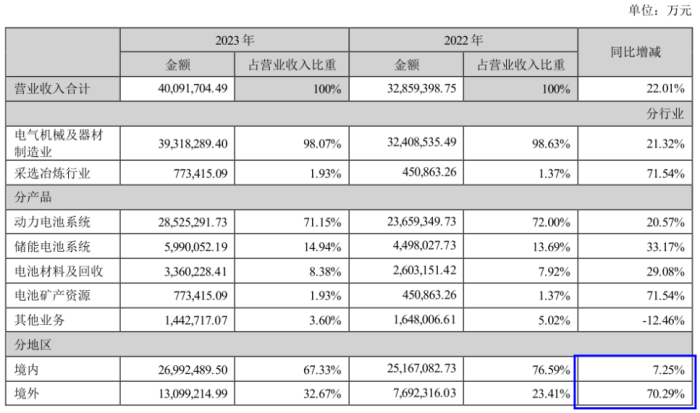

从销售区域来看,海外市场已经成为推动宁德时代营收增长的关键。据公司年报数据显示,2023年全年,宁德时代境外市场实现销售收入1309.92亿元,同比增长70.29%,收入占比为32.67%,同比提升了9.16个百分点,毛利率为25.19%。对比看,公司境内市场销售收入为2699.25亿元,同比增长7.25%,销售毛利率为21.8%。

不难看出,宁德时代海外市场增速远高于国内市场,境外市场毛利率水平同样也高于国内市场。因此,宁德时代在海外市场能否继续乘风破浪,市占率能否进一步提升,将是营收恢复增长以及盈利质量继续改善的关键。

据年报披露,2023年,宁德时代在欧洲市场持续快速突破,先后获得宝马、戴姆勒、Stellantis、大众等多家海外主流车企新定点,并与Stellantis签署战略谅解备忘录,在欧洲市场向其供应磷酸铁锂电池。在北美地区,宁德时代主要通过创新合作模式LRS(技术授权)拓展业务。在这一模式下,宁德时代收入规模会有所降低,但资本开支也会大幅减少,并可以获得相对更高的毛利率。

得益于前期海外客户定点陆续交付,宁德时代海外出货量持续提升,市场份额不断提高。根据SNE Research统计,2023年,宁德时代海外动力电池使用量电池装车量达到了87.8GWh,同比大增72.5%,增速远高于LG、三星SDI以及松下等日韩竞争对手,市占率为27.5%,比上一年同期提升4.7个百分点。

3 To C策略成败几何?

相比高速增长的海外市场,宁德时代国内市场表现稍为逊色,2023年同比增速仅为7.2%。这其中,一方面是因为宁德时代国内市场市占率早就达到50%的高位,另一方面则是源于以比亚迪为核心的同行所带来的竞争压力。

数据显示,早在2021年,宁德时代国内市占率就已经高达52.1%。此后,随着比亚迪、国轩高科、亿纬锂能等对手的不断崛起,宁德时代国内市场份额开始下滑。2022年,宁德时代国内市占率降至48.2%,跌破50%这一重要关口。

尤其随着比亚迪汽车销量的高歌猛进,带来比亚迪旗下弗迪电池在汽车动力电池领域市场份额的不断攀升。2023年,宁德时代国内市占率再次降至42.7%,同比下滑5.5个百分点。对比看,弗迪电池市场份额达到30.1%,同比提升了3.1个百分点。以”赌性更坚强”而著称的宁德时代创始人曾毓群是业界公认的一位优秀的企业家,而被查理芒格誉为“爱迪生与杰克韦尔奇结合体”的比亚迪创始人王传福更是毫不逊色,这使得比亚迪将是宁德时代长期最重要的对手,因此业界也经常发出“既生曾毓群,何生王传福”的感叹。

事实上,除了比亚迪自有汽车销售带来的竞争压力之外,下游整车企业本身也不愿意看到宁德时代在动力电池领域一家独大的局面。因此,出于保供考虑以及减少对宁德时代的过度依赖等需求,国内车企纷纷建立起分散化的采购体系,中航创新等二线电池厂商也由此成为整车企业的二供、三供,市场份额随之提升。

长期以来,宁德时代一直在新能源汽车价值链中处于绝对的主导地位,这也引来广汽集团等整车企业公开的吐槽。近两年,面对众多“不愿意给宁德时代打工”的车企,“宁王”也开始放下身段积极响应客户的需求。一方面,宁德时代通过“锂矿返利”计划来实现动力电池降价。但随着电池级碳酸锂价格的暴跌,宁德时代通过“锂矿返利”抱团车企的计划并没有达到预期效果。

另一方面,宁德时代加大了对新品的开发与投入,希望用差异化竞争优势来实现市场份额的提升。2023年8月,宁德时代发布了以磷酸铁锂电芯为主的神行4C超充电池,在降低售价的同时大幅提升了充电效率,以满足更多车企的需求。截至目前,已经有阿维塔、哪吒、奇瑞、北汽新能源、东风岚图、广汽等多家车企官方 宣布将配套搭载神行电池。

据年报披露,除了超快充的神行电池之外,宁德时代还发布了高比能高安全的凝聚态电池、第一代钠离子电池、兼具三元和磷酸铁锂优势的M3P电池在奇瑞车型上实现量产,峰值5C快充的麒麟电池与理想合作实现量产。

据公司2024年一季度财报电话会纪要披露,宁德时代神行电池、麒麟电池在今年一季度已经实现大规模交付,神行全能系列电池首发落地小米SU7 Pro,麒麟电池落地理想MEGA、小米SU7 Max、极氪009。

受益于神行电池等产品出货量的持续提升,宁德时代国内市场份额在连续两年下滑后实现了逆转。根据中国动力电池产业创新联盟数据,2024年1-3月,宁德时代国内动力电池市场份额为48.9%,同比提升4个百分点。

值得一提的是,除了加强与整车企业的合作之外,宁德时代还有意利用To C战略来提升其在消费者心目中的品牌形象,进而抢占消费者对动力电池品质的心智。根据公开报道,宁德时代计划今年8月在成都开设首个线下品牌展示门店,用于全面展示“CATL Inside”车型;同时打造“新能源生活广场”,占地面积约1.5万平方米,预计可以涵盖超20家车企,超50款车型,展示车辆超150辆。

事实上,早在2023年8月,继宁德时代发布神行电池之后,北京、上海、杭州等多地机场就开始频繁出现“充电10分钟,神行400公里”的广告标识。今年1月,猛士科技宣布其后续发布的电动越野车型917车身上将印有“宁德时代“CATL Inside”标识,首开“CATL Inside”上车的先河。

如同当年的“Intel inside”,宁德时代在与车企的合作中开始强调自己的品牌存在感,但其“CATL Inside”策略能否成功还有很大的不确定性。首先,与PC时代英特尔垄断处理器市场不同的是,目前的汽车产业依旧是整车企业主导研发和创新,动力电池更像是一个技术差异性较小的配件产品,尽管其价值链占比依然较高。

其次,整车企业尤其是自研电池的主机厂是否会同意在车身上印上“CATL Inside”的标识也存在很大的不确定。显然,这样只会让车企更加依赖于宁德时代而丧失了议价权。

最后,宁德时代长期从事B端业务而缺乏C端市场的操盘经验,而C端渠道的建设将是一个长期复杂的过程,如何控制投入产出比等问题将是其不得不面对的现实挑战。

显然,种种压力和挑战之外,宁德时代的To C策略很难一蹴而就,甚至将会开启与下游车企的新一轮博弈。尤其有比亚迪这样一个强大竞争对手的存在,宁德时代很难一家独大。

评论