文|独角金融 谢美浴

编辑|付影

继今年1月举牌无锡银行(600908.SH)之后,长城人寿保险股份有限公司(以下简称“长城人寿”)再度出手,一连举牌江南水务(601199.SH)和城发环境(000885.SZ)。

5月17日,江南水务和城发环境发布公告,获得长城人寿增持,后者对两家公司的持股比例均超5%,形成举牌。截至目前,包括江南水务及城发环境在内,长城人寿近一年已举牌5家A股上市公司。

而作为北京金融街投资(集团)有限公司(以下简称“金融街投资”)旗下唯一一家寿险公司,长城人寿获得了控股股东的有力支持。

2023年,金融街投资子公司北京华融综合投资有限公司(以下简称“北京华融”)向长城人寿增资5.54亿元。不过,拥有21家股东的长城人寿,也存在股权被出售、被出质的境况。

除此之外,不断“买买买”的长城人寿,连续盈利4年之后,2023年亏损了3.67亿元。

中债资信在评级报告中指出,长城人寿亏损主要受到国债收益率曲线下行影响,承保端亏损加剧,叠加投资收益不及预期所致。

Wind数据显示,目前长城人寿共持有13家上市公司股票。热衷股票投资的长城人寿能赚到钱吗?

01 连续举牌两家上市公司,险资抢筹公用事业股

5月17日晚,江南水务发布公告称,截至公告日,长城人寿通过二级市场增持公司股份4676.17万股,占公司总股本的5.0001%。

此外,城发环境公告,5月16日,长城人寿通过二级市场集中竞价交易方式增持城发环境股份后,加上原有持股,合计共持有该公司股份3210.43万股,占该公司总股本的5.0001%。

举牌这两家上市公司,是长城人寿基于保险公司自身配置需求以及上市公司配置价值进行的长期投资,资金来源于长城人寿自有资金。

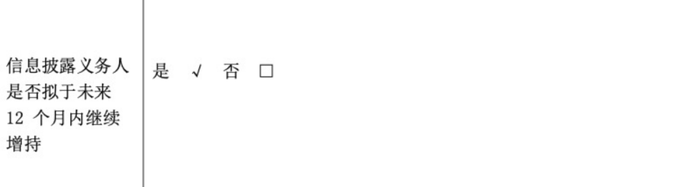

根据江南水务及城发环境未来12个月内,长城人寿不排除继续增持江南水务和城发环境股份。

图源:城发环境公告

江南水务成立于2003年,前身为1966年的江阴市自来水厂,主营业务为自来水制售、自来水排水及相关水处理业务等,是江阴市国资委旗下的上市公司。2023年,江南水务实现营业收入13.64亿元,同比增长7.57%;实现归母净利润3.23亿元,同比增长15.32%。

城发环境是由河南投资集团控股的企业,公司主营业务为环保业务和高速公路业务两大类。2023年,城发环境实现营业收入65.22亿元,同比上升2.61%;实现归属于上市公司股东的净利润10.75亿元,同比上升1.78%。

不过,5月9日,深交所针对城发环境2023年年报发出了问询函,就“存在非经营性资金占用”等问题提出问询。城发环境回应表示,因人员调配等原因导致公司存在为关联方垫付工资、社保等非经营性资 金占用的情形,将采取相关措施进行整改。

值得一提的是,江南水务、城发环境业务均为公用事业类环保公司。而今年一季度,同属公用事业板块的广东建工(002060.SZ)也被长城人寿增持。

Wind数据显示,2024年第一季度,长城人寿为广东建工第二大股东,持有1.64亿股股份,持股比例为4.36%。而2023年末时,长城人寿持有1.59亿股股份,持股比例为4.23%。

图源:wind数据

广东建工的经营范畴主要集中于市政工程、建筑工程、水利水电等多个领域的工程建筑施工,同时涉足水力、风力、光伏等清洁能源发电业务。

天风证券研究报告显示,2024年,广东建工经营目标预计实现营业收入877亿元,归母净利润15.78亿元,清洁能源投产装机150万千瓦,预计后续高毛利的清洁能源发电业务仍有望逐步增厚公司业绩。

此外,2023年广东建工现金分红金额5.8亿元,现金分红比例为37.9%,天风证券建议关注其中长期投资价值。

今年以来,险资4次举牌的动作中,其中3次来自长城人寿。另一次则来自紫金财产保险股份有限公司,其举牌的华光环能(600475.SZ)同样属于公用事业股,该公司重点发展能源和环保两大产业。

香颂资本董事沈萌认为,险资的投向往往注重长期稳定低风险标的,而在特别国债发行等新政策的背景下,公用事业环保板块的前景预期不断提升,符合险资的风险控制原则。

02 亏损3.67亿元,投资收益不及预期

实际上,包括江南水务及城发环境在内,长城人寿近一年已举牌5家A股上市公司。

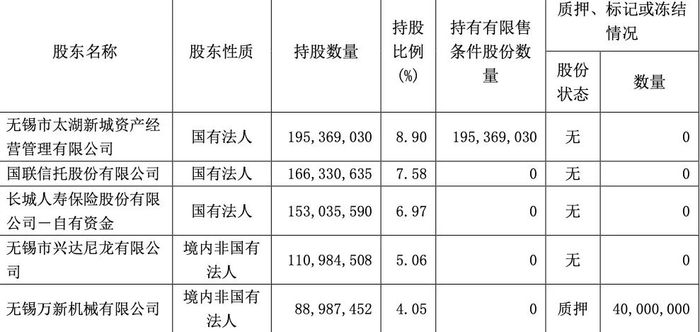

今年1月,长城人寿举牌了无锡银行,无锡银行2024年一季报显示,长城人寿持有其1.5亿股,持股比例为6.97%,是其第三大股东。去年6月,长城人寿同时举牌浙江交科(002061.SZ)和中原高速(600020.SH)。

图源:无锡银行2024年一季度报

除此之外,长城人寿今年一季度还进入了东莞控股(000828.SZ)、赣粤高速(600269.SH)、创业环保(600874.SH)、上海能源(600508.SH)前十大股东之列。

然而,不断“买买买”的长城人寿,收入逐年攀升的另一面,盈利能力并不稳定。

2018年至2022年,长城人寿净利润数额不大,但保持盈利状态。数据显示,2019年至2022年,长城人寿保险业务收入分别为80.89亿元、87.65亿元、111.01亿元、148.53亿元,净利润仅为1.15亿元、1.35亿元、1.49亿元、0.99亿元。

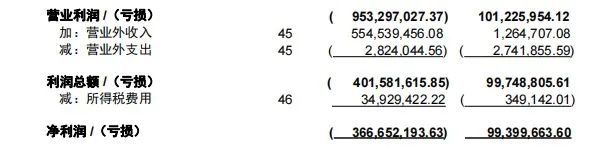

进入2023年,长城人寿实现保险业务收入230.38亿元,净亏损3.67亿元;今年一季度,公司实现保险业务收入112.8亿元,继续亏损3.55亿元。

图源:长城人寿2023年年报

中债资信在跟踪评级报告中指出,根据长城人寿2023年4季度偿付能力报告及2023年未经审计的财务报表,截至2023年末,公司亏损1.98亿元,2022年同期盈利0.99亿元。审计后的2023年年报显示,长城人寿合并口径下亏损3.67亿元,母公司口径下亏损1.44亿元。

中债资信指出,长城人寿亏损主要受到国债收益率曲线下行影响,承保端亏损加剧,叠加投资收益不及预期所致。

从投资端上看,2023年险企投资收益普遍下滑,长城人寿也不例外,其投资收益率3.64%,综合投资收益率3.63%;而近三年长城人寿平均投资收益率为4.12%,平均综合投资收益率 3.34%。2023年,长城人寿投资收20.69亿元,2022年同期为21.65亿元。

Wind数据显示,目前长城人寿共持有13家上市公司股份,从近两个月的股价走势来看,长城人寿手中股票仅上海能源、金融街(000402.SH)出现下滑,且降幅不大。

图源:wind数据

但拉长时间线来看,2017年底至2018年6月底,长城人寿通过二级市场增持金融街股份,是基于对公司未来持续稳定发展的信心和对公司股票价值的合理判断。但在此时间段,金融街的股价从高点近12元/股下跌至7元附近。

而近期金融街股价低点为2.68元/股,较2022年4月的股价高点为7.58元/股,也已经跌去六成。

值得一提的是,金融街投资为长城人寿控股股东,直接及间接持有长城人寿50.69%股份,长城人寿现任董事长白力也来自于金融街控股,自2017年9月一直担任公司董事长。

此外,中债资信2023年6月发布的跟踪评级报告披露,截至2023年3月末,长城人寿的投资资产中,出现违约的投资资产余额合计11.98亿元,包含债券、信托计划及不动产投资。

具体来看,债券17沪华信MTN001余额4.98亿元,中原信托-上海华信贷款项目集合资金信托计划余额5亿元,光大永明-中信国安棉花片不动产债权计划余额2亿元。截至2023年6月,长城人寿已计提减值准备10.38亿元,后续违约资产的回收情况仍需继续观察。

03 偿付能力承压,推进增资引战

公开资料显示,长城人寿成立于2005年9月20日,公司总部设于北京,总资产规模超1000亿元。

而作为金融街投资旗下唯一一家寿险公司,长城人寿共享金融街投资的平台资源,在资本注入、业务拓展、公司治理等方面获得有力支持。

2023年12月,长城人寿增资扩股,金融街投资子公司北京华融为长城人寿增资约5.54亿元,参与此次增资还有中国国有企业结构调整基金二期股份有限公司、北京德源什刹海房屋管理有限公司,均为国资背景。

此次长城人寿增发新股6.88亿股,增资10.93亿元,其中6.88亿元计入注册资本,公司注册资本由55.32亿元变更为62.19亿元。彼时长城人寿表示,这表明了在当前保险股权交易市场较为低迷的大环境下,公司股东和社会资本对长城人寿高质量发展的信心。

股东向险企“输血”的原因之一或是偿付能力承压。近年来,长城人寿的核心偿付能力充足率已从2017年的207.89%下滑至2023末年的90.61%;综合偿付能力充足率也从2017年的213.25%下降至2023年末的160.21%。

2024年第一季度偿付能力报告显示,长城人寿的核心偿付能力充足率75.66%,综合偿付能力充足率151.31%,进一步下滑。

另一面,长城人寿拥有21名股东,除金融界投资及其一致行动人外,中民投资本管理有限公司、北京金牛创新投资中心(有限合伙)、北京金羊创新投资中心(有限合伙)三家为一致行动人,合计持有长城人寿16.40%股权;涌金投资控股有限公司、国金鼎兴投资有限公司两家为一致行动人,合计持有长城人寿 3.78%股权。

股权较为分散,让长城人寿的股权转让也成了一个难题。

去年11月,中建二局第三建筑工程有限公司将长城人寿3000万股挂牌对外出售,占长城人寿总股本的0.54%,出售底价近3600万元;2022年9月,中国二十二冶集团有限公司也曾公开挂牌出售长城人寿0.54%股权,底价7520万元。到如今均未找到接盘者。

2022年11月,厦门华信元喜投资有限公司(以下简称“厦门华信元喜”)欲转让所持长城人寿股权,但根据长城人寿2024年第一季度偿付能力报告显示,厦门华信元喜仍位列第五大股东,但其所持6.51亿股股份已全部质押。

图源:长城人寿2024年一季度报

此外,2022年10月,中民投资本持有的2.69亿股长城人寿股权,在阿里资产拍卖平台被拍卖,评估价3.23亿元,起拍价2.27亿元。目前,中民投资本仍持有长城人寿7.43亿股,占比11.95%,其中4.7亿股已质押。

值得一提的是,长城人寿曾在2021年提出“四五战略”计划,描绘了跨入寿险前30名、力争2030年公司成立25周年时上市的蓝图。

如今长城人寿资产规模已突破千亿,面对局势变化,其在2023年年报中表示,公司将对“四五战略”进行中期调整,以高质量发展为目标;长城人寿还将持续加强资产负债管理,不断提升大类资产配置和投资风险管理能力;此外,长城人寿仍将积极推进增资引战工作。

你认为长城人寿能够顺利上市吗?评论区聊聊吧。

评论