文|港股解码 瓶子

编辑|Anna

5月21日,在线旅游平台——同程旅行(00780.HK)交出一季度成绩单。

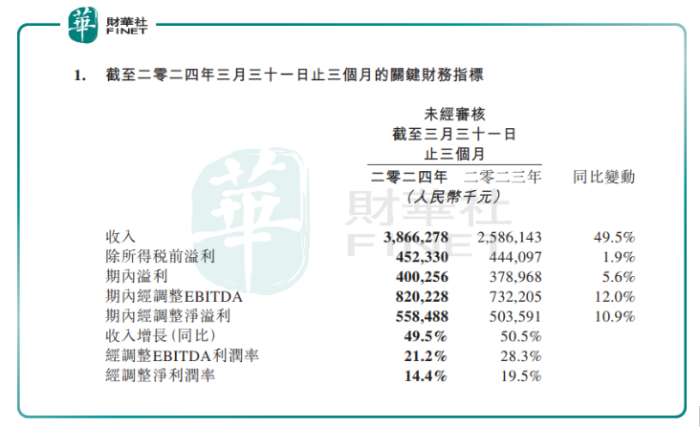

财报显示,今年第一季度,公司营收38.66亿元(单位人民币,下同),同比增长49.5%;经调整EBITDA实现8.2亿元,同比增长12%;经调整净溢利5.58亿元,同比增长10.9%。

可以看到,在旅游市场强势复苏的推动下,同程旅行一季度的营收和净利润均有所增加,且均高于市场预期。

然而,对于这份亮眼的成绩,投资者却并不买账。5月22日,同程旅行(00780.HK)股价表现全天低迷,截至收盘,大跌12.83%,报18.48港元/股

对此,市场分析称,这可能是因为投资者对同程旅行未来的盈利能力持谨慎态度。

据财报显示,一季度,同程旅行的利润率表现较弱,期内经调整EBITDA利润率为21.2%,较去年同期的28.3%下降7.1个百分点;经调整净利润率为14.4%,较上年同期19.5%也有所下降。

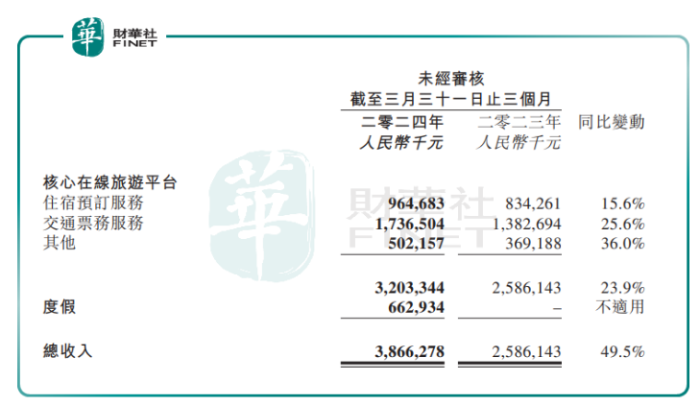

具体来看,今年一季度,同程的主力战场交通票务、住宿预订分别按年增长25.6%、15.6%,至17.37亿元和9.65亿元。

其中,中国国内机票销量同比增长30%,国际机票销量同比增长超过260%;在住宿业务方面,国际酒店业务增速显著,间夜量同比增长超150%。

除了这两项核心业务外,近两年来,同程旅行正持续拓展酒店管理、旅游度假等多个业务领域,实现了业务的多元化发展。

数据显示,截至3月末,同程旅行旗下的艺龙酒店科技平台上开业酒店增至1600家,且另有800家在准备当中。此外,旗下的同程旅业在全国有约500家旅行社门店。

今年一季度,受益于广告和酒店管理等业务的规模化增长,同程旅行的其他板块(含广告、会员、酒店管理业务等)收入5.02亿元,同比增长36%。包含线下旅行社业务、旅游景区运营等在内的度假业务收入为6.63亿元。

近两年来,大众旅游市场呈现出旺盛的市场活力和较大的消费潜力。根据文化和旅游部发布的数据,2024年第一季度,国内出游人次达到14.19亿,同比增长16.7%;国内游客出游总花费为1.52万亿元,同比增长17%。

在旅游市场的持续火爆的同时,行业也迎来了一系列显著的结构性变革和机遇。

一方面,旅游正逐步融入人们的日常生活,变得愈发“日常化”和“大众化”,消费者的出游频次显著提升;另一方面,旅游需求日益多元化,非一线城市居民正成为休闲度假旅游市场的新增长点。

而作为著名的一站式旅游平台,同程在国内积累了大量的用户基础,率先吃上了行业增长带来的“红利”。

截至2024年3月末,同程旅行年服务人次达18.27亿,同比增长57.4%;年付费用户达2.29亿,同比增长14.3%。

同时,随着以非一线城市为主导的“国民新旅游”浪潮的蓬勃兴起,同程早在疫情之前就洞察到这一趋势,并率先实施了“下沉市场战略”,并持续深化这一战略。

财报显示,截至2024年3月末,居住在中国非一线城市的注册用户占同程旅行注册用户总数约87%;微信平台新付费用户中约70%来自中国非一线城市。

同程旅行CEO马和平表示,旅游业正从复苏快速转向可持续增长阶段,这将为行业创造更多发展新机遇。同程旅行将加快多元化业务布局,在服务好国内大众旅游市场的同时,积极把握国际市场机会,以谋求更大的发展。

诚然,长期来看,同程旅行的多元化战略和业务布局将有助于提升公司的市场竞争力,但这也将带来额外的投入和成本,而这些投入在一定程度上也会影响公司的利润率。

绩后,多机构在研报中表达了对同程旅行未来利润率的担忧。中金公司称,考虑到同程仍将坚持多元渠道战略,并加大品牌营销方面的投入,同时也会在国际业务持续投放以加深渗透。该行认为短期内净利润率或仍承压,预计2024 年整体Non-IFRS 归母净利润27.96 亿元,对应15.8% Non-IFRS净利润率。

摩根大通也在研报中表示,同程旅行业绩符合预期,但利润率较弱。麦格理将同程旅游控股的评级从跑赢大盘下调至中性,目标股价为21港元。

评论