文|巨潮 小卢鱼

编辑|杨旭然

春节旺季已经过去很久,猪肉的价格却没有停止走强,全国均价逐月走高。

6月3日的数据,全国主要产销区外三元生猪平均价格已达到18.22元/kg,而两个星期前这个价格是15.73元/kg,更早之前的一月上旬这个价格才只有13.43元/kg。

生猪期货和现货随之走强,资本市场也开始对猪肉股抱有期望,近三个月神农集团涨幅超54%、东瑞股份涨幅超38%,牧原股份涨幅超37%,其他养猪企业也纷纷发布利好消息。

猪肉概念股表现(自2023年12月至今)

猪肉价格回暖,行业从普遍亏损重新回到盈利区间,在上一轮寒冬中活下来的养猪企业们终于等来了一缕曙光。猪周期终于走到拐点,乐观情绪开始被逐渐调动起来了。

更重要的是,这些幸存者将会更了解猪周期的力量,更科学的看待规模、价格与盈利之间的关系,最后去共同追求一个更长时间、更平稳的新周期。

紧缩

猪肉供应逐步进入合理区间。

猪肉作为中国人餐桌上最重要的一种肉类,需求端相对稳定,其价格主要受供应端的影响。本轮猪肉价格上涨的底层逻辑,就是2023年产能去化后的供应缺口导致供需平衡变化。

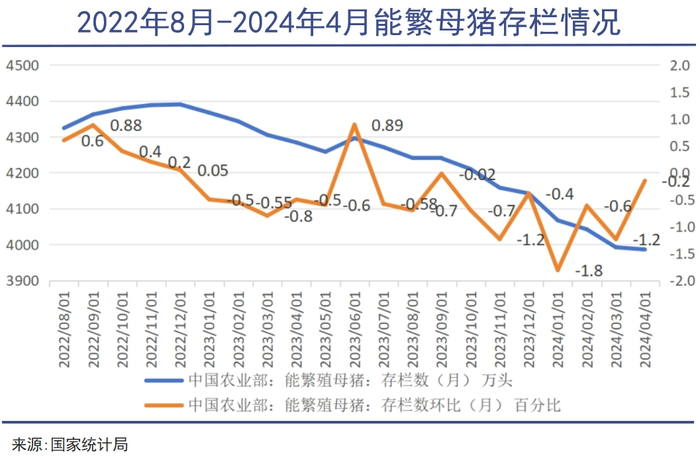

从2023年下半年开始,大部分养猪企业的生产现金流和信心都摇摇欲坠。加上冬季疫情影响,纷纷加快了能繁母猪的淘汰速率。

而能繁母猪的存栏量对应着10个月之后肉猪的供应量。2023年7月加速减少的能繁母猪,导致2024年5月商品猪的供应开始有明显减少,产能去化下的效果开始在市场上显现。

国家统计局数据显示,4月全国能繁母猪存栏3986万头,已连续10个月回调,能繁母猪存栏相比22年高点已去化9.20%,相比21年高点已去化 12.66%,可以说供应已经偏紧。

另一个明显的信号就是二次育肥和存栏惜售的情况也在增加。像2022年猪肉价格达到高点时,就有养猪企业为了追求更高的经济效益,把市场上的标准猪买回来二次育肥,减少了市场供应,也助推了猪价持续上涨。

这一轮的猪肉价格走高叠加饲料价格相对较低,也再次重复了这个路子。正信期货做了一个3月份以来销售二次育肥的车辆统计,发现从5月中旬以来二次育肥可谓十分积极。

考虑到这波二育进场的成本,只要猪肉现货价格能维持在16元/kg之上,那么这批二育都能有利可图,而市场上的标准猪供应量也会相应减少。同样,那些手上有猪的养殖单位也会为了追求利益最大化,选择压栏惜售行为。

尤其是有的养殖单位受冬季疫情的影响,本身就存在6-7月份出栏量会断档的问题,此时减少销售量以调节之后的出栏节奏也合情合理。

这里的风险在于,当压栏和二育量处于高点且对未来的预期转弱之后,大体重猪往往会集中出栏冲击市场,导致猪价快速下跌。这一点在2021年前三季度及2022 年年末至2023年年初的猪价下跌中均有所体现。

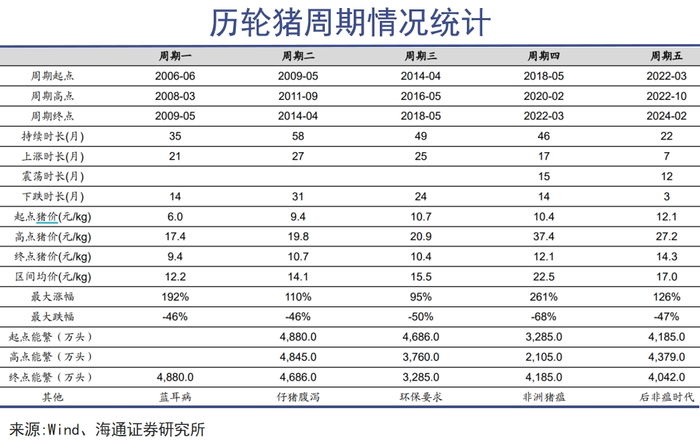

回顾历轮猪周期的情况,可以发现猪价的同比变化是由能繁母猪数量主导,生产的规律性变化则在很大程度上解释了猪价的走势。

猪价往往4月见底,5-8 月上涨,9-11月小幅下跌,12月及次年1月再度涨至高点,2-4月下跌。只是上一轮猪周期中(2018-2022),猪肉价格变化幅度远超前几轮,最大涨幅高达261%,最大跌幅高达68%。

新的周期拐点将至,不同的是,这一次行业已经度过了企业大举扩张产能加各路资本进军养猪界的时候,取而代之的是行业自发性的缩表,眼睛不再盯着产能、规模而是利润。

毕竟像2023年那样全年生猪均处于供过于求的状态、猪肉价格徘徊在13元/kg左右的生死线上、前十大养猪企业的主营业务均面临大额亏损的惨状,没有人愿意再看到。

自救

养殖企业降本增效保盈利。

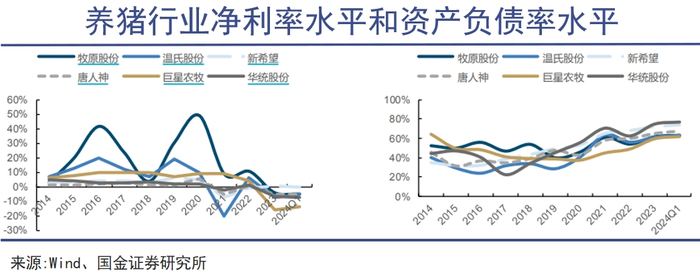

过去几年,养殖企业曾一度迷恋“量价齐升”的叙事逻辑,在猪肉价格高涨的时候进行了激进的扩张策略,导致行业资产负债率显著提高。

从2019到2023年,A股10家大型养猪企业的平均资产负债率从40%上升到60.2%,财务负担最重的企业资产负债率甚至逼近90%,对抗风险的能力变得极弱,结果正邦、天邦、傲农等知名猪企纷纷被ST,还有许多养猪户倒在了行业寒冬里。

降本增效、科学创新成为上一轮猪周期幸存者如今叙事的重点。当市价悄悄越过15元/kg的盈亏生命线,牧原股份、温氏股份、神农集团等猪企宣布,生猪养殖完全已经降至14元/kg左右,给行业盈利增加了新的想象空间。

牧原股份在2024Q1实现营收262.72亿,同比增长8.57%,尽管净利润仍有亏损,但营收回正已经是在向外界传递积极的信号。在成本控制方面,走自繁自养一体化模式的牧原股份则交出了一份更为优秀的答卷。

牧原股份在生猪健康管理、疫病净化等方面持续取得进展,养殖生产成绩持续改善,2023年全年的平均商品猪完全成本在15元/kg左右,生猪养殖平均全程成活率为85%,日增重在800g左右,处于行业领先水平。

在规模化养殖中,成本控制能力会显著的反映在养猪企业的现金流上,24Q1牧原股份实现经营性现金净流入50.7亿元,同比大增231.48%。随着现金流不断改善,公司也将有望逐步优化负债结构。

温氏股份过去的几年受外购高价仔猪、产能利用率偏低等因素影响,养殖成本出现较大幅度的上升。如今随着种猪体系修复、饲养量回升、疫病管理能力增强和养殖流程优化,公司养殖成本趋势性下降,目前已重回行业第一梯队。

由于猪肉在区域之间存在一定的价差,广东起家的温氏股份还具备一定的养殖布局优势。公司销售价格高于产能主要分布在北方的养殖企业,2021-2024前四个月的销售均价高于牧原股份0.87元/公斤,高猪价下公司有望充分受益。

大部分养猪企业还在追赶降本的路上,例如新希望就透露,4月公司育肥全成本为14.7元/公斤,预计到年底还有0.5元/公斤下降空间,并且把今年的主营路线定调为抓“饲料+养猪”,保持出栏量稳定,少亏损,多赚钱。

为进一步轻装上阵聚焦核心主业,新希望拟引入中牧集团通过现金收购方式取得公司旗下禽产业链运营主体中新食品51%的股权。此次股权转让产生的投资收益近53亿元,可以带动公司2023年归母净利润实现扭亏为盈。

对于猪周期,新希望等企业也有了更深刻的认知,那就是不要去赌周期,更不要去赌价格,“像过去大起大落的周期不会再有”。

展望

市场情绪在谨慎中乐观。

所谓猪周期,一直都是个“肉价高—母猪存栏量大增—生猪供应增加—肉价下跌—大量淘汰母猪—生猪供应减少—肉价上涨”的循环,但并不代表每一轮猪周期都会表现相同、重蹈覆辙。

我国的猪周期一轮通常是四年左右,但是参考发达国家养殖标准化、工业化后能拉长周期时间的例子,我国的猪周期也有望在大型养猪企业的努力下拉长,让整个行业可以度过一段更长久、更安稳的时期。

随着养殖企业行为趋于理性,猪肉价格的变化大概也不会如上一轮周期中那般剧烈。市场普遍认为猪价不会回到2022年的历史高位,20元/kg的猪价何时会出现、又能维持多长时间,是企业和投资者都需要谨慎思考的一个问题。

毕竟目前的猪价上涨主要是靠供应端在驱动,不排除短期内见顶的可能性,真正走强还需要未来三、四季度需求端起量配合。生猪期货的走势震荡,也反映了市场情绪的谨慎乐观。

期货的作用更多还是体现在套期保值上面,比如前文提到的二次育肥者就可以利用LH2407合约锁定利润,来增强自己进场的信心。“期货+保险”的模式则可以为众多中小企业和养殖户提供保障。

养殖户向保险公司购买政策性生猪目标价格保险,由保险公司对生猪价格进行“兜底”;保险公司为了分散自身承担的价格波动风险,向期货公司买入场外期权进行再保险,形成风险分散的闭环;政府则提供政策引导和财政补贴,支持“保险+期货”模式的试点和落地。

这种模式形成了保险公司、期货公司和养殖户之间的共赢局面,减少猪肉价格波动带来的影响,稳定养殖户的收入预期,从而稳定养殖规模与生猪供应,同样体现了政策和行业创新的力量。

可能会有人担心自己作为消费者的权益在这一轮的猪周期中得不到保障,再现2020年时“吃不起猪肉”的窘迫。目前牛肉和进口猪肉的价格都并不是很高,与这些替代品的价差是能对猪肉价格起到一定限制作用的。

而且养猪企业的目的从来不是压缩产量以造成供应紧张,而是顺应供需平衡的要求控产量、降成本。当市场行情好转的时候,自然会有养殖企业顺势补充产能。

例如神农集团规模最大的现代化猪厂就在本月正式投产运营,按照规划能实现年存栏1.6万头母猪、100头公猪,年出栏仔猪48万头,公司也将继续从云南向广东、广西扩张。

并不太看高猪肉价格和出栏量的新希望也表示,如果猪价能长期维持在20元/kg这个位置,公司产能还是会有所恢复。毕竟都是熬过寒冬的幸存者,谁不想在回暖的时候重新焕发出生机呢?

猪肉作为关系到民生福利的重要商品,我们要祝福这条产业链上的参与者都能保持一个合理的盈利状态,这样才能保证更多人的餐桌自由与食品安全。

评论