界面新闻记者 |

6月5日,香港金融管理局宣布,mBridge项目已进入最简可行产品(Minimum Viable Product,简称MVP)阶段。

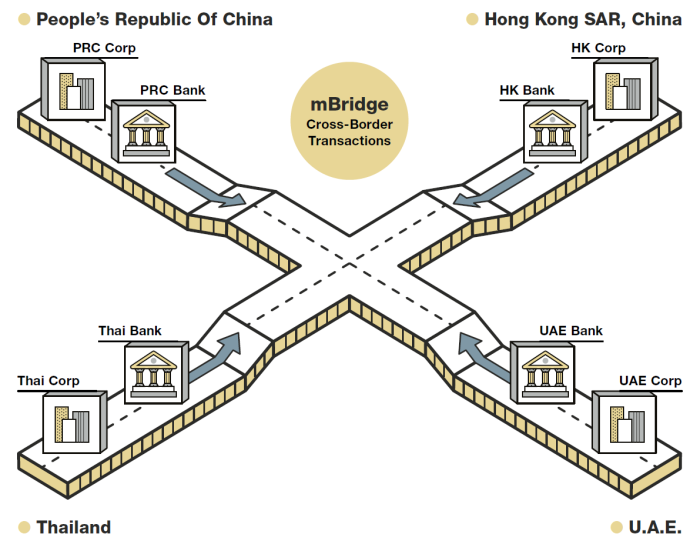

mBridge项目即多边央行数字货币桥,面向批发央行数字货币(CBDC),由香港金管局联合中国人民银行数字货币研究所、泰国中央银行、阿拉伯联合酋长国中央银行、国际清算银行(BIS)创新中心成立,为香港“金融科技2025”策略其中一项措施。

这个走在国际前沿的跨境央行数字货币项目进入正式运作倒计时。最简可行产品(MVP)是指产品的基本版本提供足够的功能,供早期用户使用,旨在让开发者于产品正式投产前,持续收集回馈以不断提升产品功能。

香港金管局总裁余伟文表示,随着项目进入MVP阶段,团队将继续优化平台各个范畴,并进一步扩大公营和私营机构的参与度。

将正式投入运作

按照香港金管局的说法,mBridge项目的独特之处在于是国际上第一个由不同央行一起建设的平台,不同于SWIFT等传统结算方式。mBridge的核心目标是为建立一个联接多国央行数字货币系统的“走廊网络”,以支援多种货币及接通各地新或传统的支付系统。

萨摩耶云科技集团首席经济学家郑磊向界面新闻分析指,可以将mBridge看作一个新型的国际贸易清结算系统,其中新型是指利用非中心化的技术和央行数字货币技术,基于分布式账本技术(DLT)构建,以实现即时跨境支付和结算。

mBridge项目于2021年启动。香港金管局方面表示,自2022年完成试行后,4间创始中央银行机构在各自地区部署了验证节点,并与国际结算银行创新枢纽共同制定了一套管治框架和全面的法律框架(包括参与规则),以配合平台“去中心化”的特点。

同时,4个地区参与项目的商业银行已通过MVP平台进行真实交易,为正式推出MVP作好准备。这意味着该项目将正式投入运作。

截至2024年6月,mBridge项目的观察成员超过26个,包括亚洲基础设施投资银行、韩国银行、法国银行、马来西亚中央银行、国际货币基金组织等。

提高跨境支付效率

目前跨境支付存在着成本高、效率低、不透明的三方面难题。香港金管局提到,mBridge项目旨在研究如何应用央行数码货币和创新方案解决目前跨境支付的痛点。

2019年后,许多国家开启CBDC研究,包括俄罗斯、印度、澳大利亚等。早期态度较为谨慎的国家也出现转变,例如美国自2020年后加速CBDC研究,日本也在2023年4月启动数字日元的试点项目。

其中,mBridge被认为具有较大可行性,可通过整合现有跨境支付系统实现互联互通操作,从而促进跨境的CBDC支付。

“mBridge目前主要用于跨境支付。对应传统的国际清结算系统就是SWIFT、CIPS,这些系统采用的技术和货币形态与mBridge是不同的。mBridge的非中心化支付和清结算,理论上其系统投资作为固定投资,不一定比传统系统小,但是对于支付和清结算业务来说具有实时、一对一、快速高效和记录不可更改等特点。”郑磊告诉界面新闻。

中国社会科学院金融研究所副所长张明此前撰文指出,数字货币桥是一个全新的系统,点对点交易,不需要第三方中介。虽然央行之间使用数字货币进行交易,但货币本身并不过桥,仅做记账。这种记账方法非常准确,利用智能合约可以杜绝虚假交易,且比SWIFT更快,只需几分钟就能确认交易。

2022年9月,mBridge项目完成国际首例基于真实交易场景的试点测试,进行了为期6个星期的试行,共有来自4个司法管辖区的20家商业银行参与,累计完成跨境支付和外汇同步交收164笔,结算金额折合人民币超过1.5亿元,其中数字人民币交易笔数占比46.6%。

根据实际交易情况统计,货币桥平台处理一笔支付业务最快可于7秒内完成。相比之下,通过代理行处理的跨境交易在支付和结算间有3-5天的延迟。国际清算银行报告显示,使用货币桥完成跨境支付交易可以节约近一半成本,与传统代理行模式相比实现了跨越式的改进。

扩大用户规模

香港2024至25财政年度政府财政预算案提出,mBridge第一阶段服务预计可在今年推出,将成为全球其中一个率先以多种央行数码货币为企业跨境交易进行结算的项目。

根据国际清算银行公布的路线图,从试点阶段转向最小化可行性产品后,下个阶段将成为一个可正式生产运行的系统。最简可行产品将为mBridge的逐步商业化铺平道路。

6月5日,国际清算银行发布消息指,mBridge项目还解决了金融包容性问题,特别是在代理银行业务萎缩、造成额外成本和延误的司法管辖区。批发CBDC安排将不同的司法管辖区连接在一个共同的技术基础设施中,并允许跨境支付在最终结算时具备即时、低成本和普遍可用的特点。

现阶段,香港需要扩大数字货币桥项目的用户规模。香港金管局表示,将邀请公营和私营机构提出新的解决方案和用例,以帮助开发平台并展示其所有潜力。

郑磊提出,mBridge的降本主要涉及系统方面的投资,既然是固定投资,自然是业务规模越大,平均成本越低:“这个系统应该是一个逐步完善的项目,初期投资也应不算太大,需要更多央行和旗下的金融机构接入进来,扩大使用范围和处理数量,通过规模效应减少成本负担。”

香港另一批发层面的央行数字货币项目“Ensemble”也将在第三季度启动沙盒,研究和测试代币化场景,包括代币化存款、RWA(Real World Asset,现实世界资产)代币化等,在批发层面推动银行同业结算代币化。

评论