文|雪豹财经社 王亚骏

“是不是该卖出蔚来和小鹏的股票了?”

进入4月以后,机构研究员林超(化名)频频被投资人问起这个问题。

他们担心,小米SU7会夺走这两家的订单。雷军在5月18日的一次直播中透露,小米SU7“销量远超预期”,有着“潮水一般涌来的流量”。

但这份泼天富贵,距离点燃资本市场还差点火候。

冰与火之歌

“过去28天好像在梦里,我知道成了,但是我不太敢相信。这是真的吗?”4月最后一周,雷军在2024中关村论坛年会上,如此形容小米汽车的销售形势。

一个月前的3月28日,在经过1000天“战战兢兢,如履薄冰”的准备后,雷军向市场推出了小米旗下首款量产车型小米SU7。上市27分钟后,小米SU7大定数量达到5万。

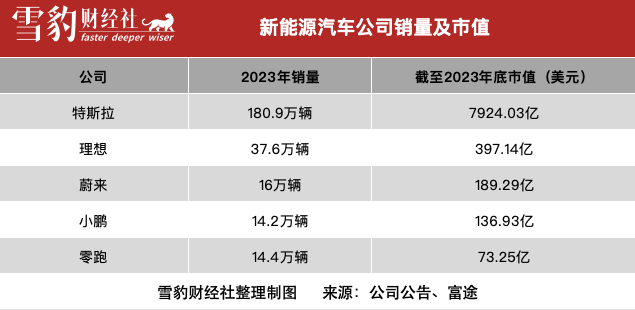

作为对比,曾让AITO问界“起死回生”的新款问界M7用了25天,才达到大定数量超5万的成绩。而2023年全年,蔚来和小鹏分别卖出了16万辆和14.16万辆车。

5月23日,雷军发微博称,6月至少要交付1万辆小米SU7——如该目标达成,小米将成为最快实现单月交付上万的新造车选手。

国金证券在一份研报中表示,小米SU7上市前,舆论与市场过度关心价格,反而忽视了小米汽车极高热度带来的品牌力,最终形成超预期演绎的局面。

在小米SU7发布后第二天,林超来到上海徐家汇的一家小米门店实地调研,结果没有店员接待他,所有销售人员都带客户去试驾了。“他们告诉我,人太多了,连客户的微信都没时间回。”

在4月举办的小米集团十四周年纪念活动上,雷军称“小米SU7比想象中成功了3到5倍”。几天后,他又在微博上表示,“订单确实远超了我们最乐观的预期”。

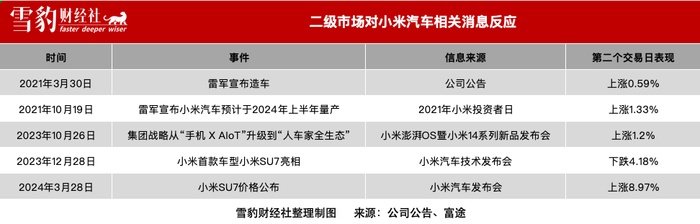

不过,SU7的这把火,还没烧热二级市场。

在小米汽车发布会后第二个交易日(4月2日),小米港股股价收涨8.97%至16.28港元。林超认为,小米SU7发布后订单数超预期带来的乐观情绪,是股价上涨的催化剂。

不过,催化剂的作用只持续了一天。

4月3日,小米股价转头向下,收跌4.42%至15.56港元。在此后的15个交易日里,公司股价一直在15~16港元徘徊。

近20天后,小米股价才再次抬头。

4月26日至5月17日,小米重拾升势,从17港元上涨至19.94港元。5月16日,一度涨至20.35元,创下2021年11月25日以来的新高。

但考虑到自4月下旬开始的港股技术性牛市行情,小米股价在这段时间的表现其实并不突出。技术型牛市是指不基于基本面改善,而是更多地被技术指标突破、市场情绪波动等因素推动的上涨行情,通常缺乏持久的上涨基础。

同期(4月22日至5月17日),恒生科技指数累计上涨23%。而与小米一同被纳入港股通的另外3家科技互联网公司腾讯控股、美团、快手,同期涨幅分别为25%、24%、29%。

回调接踵而至。5月20日至6月5日,小米累跌逾10%,跌幅超过同期恒生科技指数。

资本市场对小米汽车的态度一直较为冷静。

2021年3月30日,雷军正式官宣开始造车,愿意为此“押上人生全部的声誉”。官宣造车后的首个交易日,小米的股价在盘中一度翻绿,收盘时仅小幅上涨0.59%。

之后,市场上不时传出小米造车的新消息,但二级市场往往波澜不惊。

估值分歧

去年国庆节后,私募基金经理刘嶙(化名)在13~14港元的区间对小米进行建仓。这次决策为他的基金带来了可观的收益:今年5月,小米股价一度涨至20.35港元。

不过,在建仓半年多后,他依然对如何为小米汽车业务估值感到棘手。

小米已经开始公布汽车的月度交付量。4月和5月,其交付量分别为7058辆和8630辆。

但光是这一组数据,并不足以让刘嶙对小米汽车业务估值,因为“还缺少营收等财务数据”。

为了更好地追踪小米这只股票,他试图通过横向对比已上市新造车公司,为小米汽车推演出一个估值。

在排除了已经实现年度盈利的理想、市值较小的零跑后,刘嶙在蔚来和小鹏之间选择了后者。相比于蔚来,小鹏与小米汽车在市场定位、车型售价上更为接近。

截至5月的最后一个交易日,小鹏美股市值为78.51亿美元。刘嶙认为,小米汽车业务的估值应当比小鹏汽车高,达到100亿美元。他判断的依据是,“小米将以更少的销量,获得比小鹏更好的毛利率”。

2023年,小鹏共计交付了14.2万辆汽车,毛利率为1.5%。小米在5月1日之前,已经手握8.8万份大定订单,今年的汽车销量目标为10万辆以上(向12万辆冲刺),毛利率目标为5%~10%。

刘嶙给小米汽车的估值与高盛接近。在5月发布的一份研报中,高盛为小米汽车业务估值98亿美元(约合人民币700亿元)。

摩根士丹利更为乐观。今年以来,该行两次调高小米汽车的估值至1200亿元人民币,给予汽车业务2.5倍的市销率。

市销率(PS)由总市值除以销售额得出,通常用于对仍处于亏损的企业或业务进行估值。

在雪豹财经社收集整理的18家国内外机构发布的研报中,有8家机构给予小米汽车0.75~2.5倍的市销率。

在一家券商机构担任汽车分析师的张磊(化名)认为,销量是今年影响小米汽车业务估值的最大变数,而产能爬坡的情况决定了小米能否将手中的订单转化为真正的销量。“如果等得太久,可能会造成用户流失。”

据小米汽车App,目前小米汽车交付周期仍为30周左右。与之对比,小米SU7对标的特斯拉Model 3,在国内的交付周期是3~6周。

小米也意识到了问题。小米集团总裁卢伟冰在财报电话会上称,“我们遇到的最大问题就是交付”。他透露,为提升产能,小米6月开始将从“单班制”改为“双班制”,以此冲刺单月交付超1万辆的新目标。

刘嶙则开始盘算小米汽车明年的表现。“年底,市场可能会把明年新车的预期销量考虑进来,汽车业务的估值和公司的股价可能会上一个新台阶。”

重塑估值逻辑

最快3个月之后,小米汽车将向市场释放更多财务数据。在Q1财报电话会上,小米管理层表示,预计从Q2开始,将单独公布汽车业务的收入和毛利率情况。

汽车业务的盈利将推动估值模式向市盈率(PE)转变。市盈率由总市值除以净利润得出,通常用于对盈利稳定的企业或业务进行估值。

高盛在一份研报中预计,小米汽车将在2028年实现盈亏平衡。雷军在4月底举办的小米投资者日上透露,汽车业务仍在亏损,年销量达到30万~40万辆后可以实现盈亏平衡。

30万辆的年销量不仅能让公司获得可观收入,对供应链的议价权也将增强。在造车新势力企业中,除了理想外,尚未有能够达到年销30万辆的公司。

从中长期来看,汽车业务有望重塑小米集团的估值体系。

手机厂商跨界造车并非小米的创举。早在2014年,苹果就启动了自动驾驶汽车研发项目“Project Titan(泰坦计划)”。这被视为苹果公司进入并颠覆传统汽车行业的大胆尝试,但该计划已于今年2月被放弃。

华为虽然曾官宣“不造车”,但已经与多家汽车企业合作。华为在汽车业务上采用了标准化的零部件模式、HI模式(Huawei Inside模式)以及智选车模式。

在这些跨界选手中,只有小米公开表达过要在手机与汽车两个领域均做到世界前五的愿望。

据数据研究机构IDC,截至2024年Q1,小米手机在全球的市场份额为14.1%,排名第三。汽车业务方面,雷军多次强调,致力于在未来15年至20年内,成为全球前五的汽车制造商。

刘嶙认为,如果小米汽车年销能达到50万辆,该业务估值便能达到2000亿港元,约为当前小米港股市值的一半。

但汽车业务对小米估值的提升,并非是几个业务板块估值的简单加总。

雷军曾在招股书中表示,小米不是单纯的硬件公司,而是一家创新驱动的互联网公司。但因互联网业务营收占比较低等原因,二级市场更倾向于将小米视为前者。

汽车业务与公司生态的融合,或将有助于小米提升软件服务收入。

在雷军的构想中,汽车是小米生态链的最后一块拼图,汽车可以帮助公司打造出从个人设备到智能家庭、智能办公,再到智能出行的全链路生态。

去年10月,小米推出了澎湃OS系统,并宣布集团战略从“手机×AIoT”升级至“人车家全生态”。小米智能座舱搭载了澎湃OS系统,可以实现车机与手机、米家智能设备的互联,这是小米“人车家全生态”战略的基础布局。

在刘嶙看来,小米汽车可以通过推出付费智能驾驶功能、车载娱乐系统,获取高毛利的软件收入,“这是一个类似FSD之于特斯拉的故事”。

据加拿大皇家银行分析师Tom Narayan测算,特斯拉FSD业务的估值约为2353.75亿美元,占特斯拉总估值的22%。美银证券认为,特斯拉FSD业务毛利率可能超70%,与小米毛利率最高的互联网服务业务接近。

汽车业务带来的软硬件收入和对小米生态拼图的补充,可能会推动资本市场重新定义小米。当然,前提是雷军要让小米汽车保持住可观的销量。

评论