文 | 翠鸟资本

老牌公募机构中,鹏华基金是重要一员。

二十多年以来,鹏华基金的发展四平八稳,也曾诞生过明星级别的权益基金经理,但之后声音渐少。

公募行业的比拼,始终在非货领域,也就是权益、债券等基金产品上,管理规模、业绩曲线都是PK的重要领域。

身处非货规模前十强的鹏华基金,旗下知名基金经理的股票操盘,遇到了一定难题。

横跨公募和专户产品的梁浩,就是其中一例。

这位百亿操盘手正在挽救一只净值只剩下0.60元的产品,成效如何呢?

执掌近两百亿资产

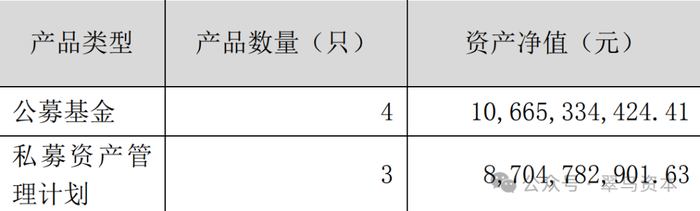

据天天基金网,梁浩是鹏华基金目前规模最高的权益基金经理,截至2024年一季度末管理高达106.65亿元公募资产。

官方资料显示,梁浩是经济学博士,曾任职于信息产业部电信研究院,从事产业政策研究工作。2008年5月他正式加盟鹏华基金,历任研究部高级研究员、基金经理助理、副总经理、董事总经理。现担任公司副总裁,投资决策委员会成员。

实际上,梁浩管理客户的资产远比上述数字高。

由于公募机构普遍开展专户业务,也就是给特定客户管理资产,这相当于公募里内嵌的私募基金业务,诸多基金经理也能够直接参与。

梁浩就是其中一员。

据他公募产品一季报,他除了管理四只公募产品,另有三只私募资产管理计划,后者规模达到87亿元。

看来总规模有相当分量。

复盘文字透露信息

来看看梁浩的布局思路。

首先,他认为大盘指数风险很低了。

他在一季报指出,主要宽基指数已回落至2019年上涨之前的水平,而这期间经济总量、产业升级、企业发展仍在持续增长,因此有理由认为指数的继续大幅下行风险已经很低。

其次,坚定投资成长属性的资产,特别提及拥有海外业务的公司。

积极布局成长型行业、全球定价行业、以及还处在成长过程中的企业和公司,包括出海的优质产能公司。

再次,顺势调仓。

利用前期市场的波动,更好地优化了投资结构,增配了具备竞争优势的优质制造业公司、以及具备全球竞争力的行业和公司。

细心的投资者会发现,梁浩在一季报的文字部分,不止一次提及扩展海外业务的公司。

可见,他对出海带来的阿尔法机会是非常看重的。

挽救净值

看完上述文字,投资者基本都会认为该基金经理思路十分清晰,其实不然。

梁浩的产品正经历着“危机”。

据了解,梁浩旗下有一只“鹏华汇智优选混合”的产品,规模在其产品线中居前,最新净值在0.60元附近徘徊,如下图所示:

众所周知,一个产品成立时,净值为1元,跌至0.6元,那就说明初始投资者已经浮亏高达40%。

限于信息有限,我们无法得知有多少投资者如此不走运。

我们来穿透看看这0.6元背后的难题。

第一,2024年年内净值涨幅仅为-2.36%,同期沪深300指数4.77%,落后大盘超过六个百分点。

第二,近三年净值跌幅接近38个百分点,跌超同期沪深300六个百分点。

第三,高达九成权益仓位,依然无法追上市场平均涨幅。

“争议性”持仓

虽然梁浩在这只代表产品采取九成持仓策略,但前十大核心股票集中度较低。

一季报显示:上述十只股票占比为41.87%。

这属于一种不高不低的集中度,所持股票的弹性至关重要,尤其在净值只剩下0.6的境况下。

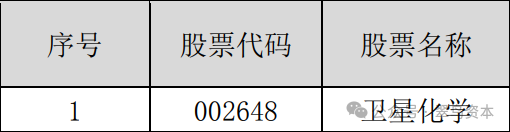

以头号重仓股卫星化学为例。

过去一年,这家公司都是梁浩的第一大“心水股”,这家公司股价在今年内最高涨幅超过35%。

然而,如此高涨幅的重仓股,对基金净值本身“拉抬”力量仍不足。

既然找到了这么能涨的股票,净值还是很疲乏。

都被谁拖累了?

第二大重仓股继峰股份,K线年内上蹿下跳,一季度最高跌幅超过20个百分点。而第三大重仓股新泉股份也是年内累计下跌了10个百分点。

其中,梁浩也选到了“争气”的股票,诸如福耀玻璃,其年内最高涨幅超过40%,可谓选中阶段性的牛股。

但这种选股“正确”的效应,并未传导到所操盘的基金身上。

值得注意的是,梁浩还持有港股的理想汽车,把为数不多的港股头寸给了这家争议性的公司。

今年2月底至今,理想汽车的股价跌幅近50%,成为名副其实的“地雷股”。这家新能源车企的裁员新闻,一度引发非议。

显而易见,梁浩的持仓结构或许是造成净值涨不上去的关键。

涨不动的股票,拖累了能涨的股票,如此反反复复,试问:净值何时能回到1元?

评论