文丨张涛、路思远(中国建设银行金融市场部,文章仅代表作者观点)

美联储的“2+1”的政策目标

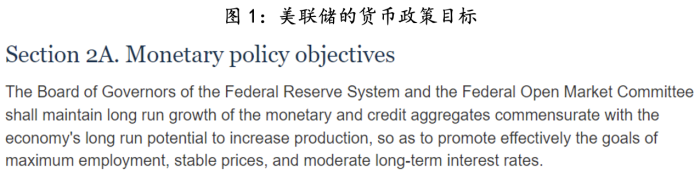

美国《联邦储备法》(Federal Reserve Act)对美联储货币政策目标的法律界定是“应保持货币和信贷总量的长期增长,使其与经济长期潜在增长率相匹配,从而有效地促进实现最大就业、稳定物价和适度长期利率的目标。”换而言之,美联储被法律赋予了“2+1”的政策目标:“充分就业与物价稳定”+“合意中性利率”。

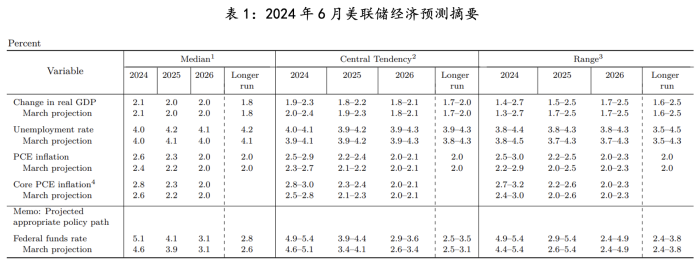

但美联储十分明确、完整地将这三个政策目标的合意水平告知市场,则是自2015年9月FOMC会议开始的,之后在每年8次FOMC会议中,美联储固定于3月、6月、9月与12月的会议上,公布最新经济预测摘要(SEP,Summary of Economic Projections),其中对近3年的GDP增长率、失业率、PCE与核心PCE涨幅、长期利率给出美联储的预测值,同时还公布这些经济指标的长期水平,基于经济预测,美联储还会公布政策利率的预测路径——点阵图( Midpoint of target range or target level for the federal funds rate)。

例如,今年6月FOMC会议公布的经济预测中,美联储在对2024年GDP增速(2.1%)与失业率(4.0%)预测维持不变的同时,将PCE与核心PCE的涨幅均上调了0.2%至2.6%、2.8%,并基于通胀预期的变化,将年内的降息预期次数由3月份的3次下调至1次,将长期利率水平由2.6%上调至2.8%。

“经济软着陆”还是美联储的基准情景

美联储是从2021年9月份开始公布对2024年经济情况的预测,至今累计做了12次预测,其中对GDP增速的预期稳定在2%左右,失业率预期由最高的4.6%逐渐下调至4.0%,通胀预期逐渐抬升至2.5%-3.0%。

2023年美国GDP增速为2.5%,失业率为3.7%,PCE与核心PCE涨幅分别为3.8%、4.1%,另外美联储本轮加息周期是于2023年7月结束的,若按照美联储前副主席布林德对“软着陆”定义:GDP下降幅度低于1%或美国经济研究局(NBER)在加息周期至少一年后没有宣布经济衰退。那么,从美联储最新的经济预测来看,“经济软着陆”依然是美联储今年的基准情景。

美联储政策侧重的转换

年内美联储还有四次FOMC会议(7月、9月、11月和12月),目前市场预期美联储分别于9月和11月各有一次降息,但在数据依赖的政策框架下,美联储降息周期的启动,还是要围绕《联邦储备法》赋予的法律使命,即决定降息周期的核心因素是使命的约束。

伴随通胀的大幅回落,未来通胀的回落斜率大概率是放缓的,不过按照美联储最新的SEP预测,只要年内后8个月(5月至12月),PCE和核心PCE环比涨幅控制在0.2%左右,就不会影响美联储现在预期年内开启降息周期的政策路径。克利夫兰联储的Inflation Nowcasting的最近预测:5月与6月份,美国PCE环比涨幅分别为0.07%、0.09%;核心PCE环比涨幅分别为0.10%、0.21%,显示通胀大概率保持回落态势。

与此同时,近期就业数据的表现则反映出美国劳动市场降温的速度正在加快,例如,5月份4.0%的失业率已经高于过去36个月3.9%的失业率均值,1950年以来数据经验显示,当期失业率一旦高于36个月的均值,失业率就存在快速上升的风险。再例如,美国初次申请救济金的4周累计人数已由年初的82万人升至91万人,同期美国非农职位空缺率已降至5%以下,基本回到2021年初的水平。

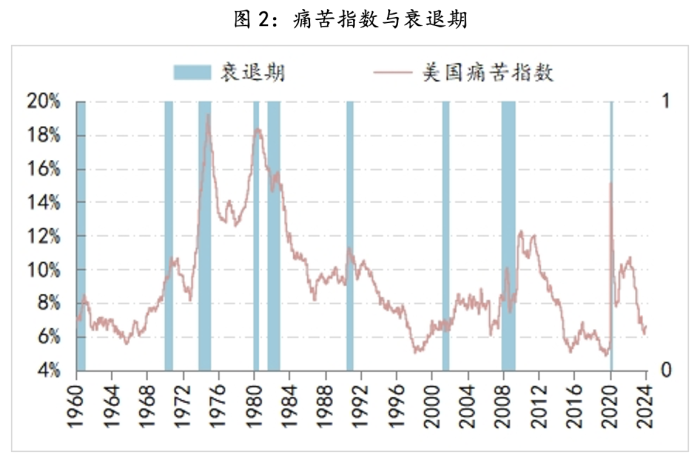

针对通胀回落和就业降温的变化,美联储需要将政策侧重逐渐由“通胀曲线”的单一斜率转为“通胀曲线与失业率曲线”的双斜率。实际上,针对通胀与失业的综合情况,上个世纪70年代,美国经济学家奥肯(Arthur Okun)曾提出一种经济指数,由失业率和通胀率加总得来,数字越高,表示痛苦程度越高。目前美国经济的痛苦指数为6.6%,已经高于前期低点6.3%。

痛苦指数抬升的主因就是失业率的上升:目前6.6%的痛苦指数中,通胀占比已降至40%以下,相应失业占比升至60%以上;痛苦指数在6.3%时,通胀占比在40%以上,失业占比则在60%以下。

历史数据显示的经验规律是,当痛苦指数持续上升,同时其中的失业占比持续高于60%,一般对应的都是美联储的降息周期,如果在结合“萨姆法则”失业率抬升0.5%的衰退阙值的经验规律(目前为0.37%),那么未来几个月的通胀与就业数据就十分关键。

假如,通胀保持回落的姿态,即便是曲线斜率放缓,但只要失业率连续高于4%,且失业率曲线斜率开始快速陡峭,那么美联储在在大选落定前就会开启降息周期,例如9月份(有些市场机构甚至博弈7月份美联储就会降息);而只要失业率稳定在4%左右,曲线斜率也未呈现出快速陡峭,那么美联储就会保持政策耐心,保持政策利率不变。

基于上述分析,我们对美联储降息周期预期的基准情景是,12月开启降息周期,但考虑到近期就业市场的变化,降息周期提前至9月份的概率确实是在上升。

参考:

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论