文|动脉网

7月1日,心脉医疗宣布拟使用6500万美元收购欧洲医疗器械公司Optimum Medical。完成收购后,Optimum Medical下属子公司Lombard Medical将成为心脉医疗在欧洲市场的业务中心。借助Lombard Medical,心脉医疗将完善在欧洲市场的销售网络及渠道资源,并丰富产品管线,带动公司销售业绩。

事实上,不仅是心脉医疗,国内其他创新医疗企业也将欧洲市场视为出海的核心目的地之一。例如,2024年4月,骨科耗材企业奥精医疗以324.6万欧元收购德国高端种植体公司HT Dental,本次收购使奥精医疗有机会借助HT Dental公司在欧盟、墨西哥、马来西亚等地区的市场渠道及销售网络进一步拓展海外市场。

2023年12月,业聚医疗以240万欧元收购德国心血管公司Eucatech AG。本次收购在丰富业聚医疗产品组合的同时,还增强了其分销网络及市场地位。同月,迈瑞医疗以1.15亿欧元收购德国知名体外诊断公司DiaSys,使其快速构建海外供应链平台,完善体外诊断产品配套。

除此外,沃比医疗、莱诺医疗、微创医疗、天鹰医疗等创新医疗企业也都通过收购的方式加码欧洲市场,收购标的覆盖神经介入、内窥镜、ECMO、牙科激光等高端医疗器械领域。

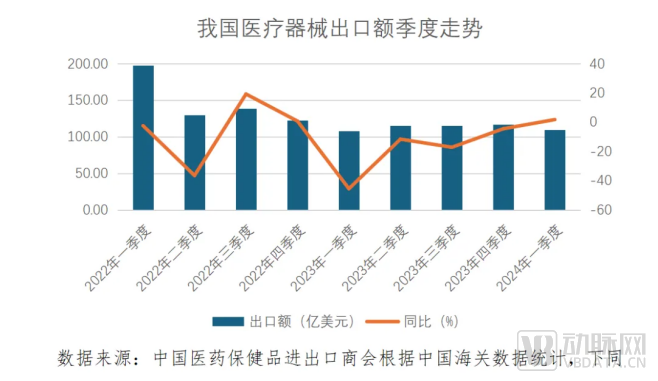

在国内众多医疗器械企业的共同发力下,我国医疗器械2024年第一季度对欧盟市场出口额达到20.18亿美元,同比增长7.8%。而对欧盟、美国等成熟市场的出口额增长,也促使我国医疗器械出海在经历了连续4个季度的负增长后终于回到正增长的轨道。

值得一提的是,国内部分企业(如上述企业)选择以收购德国医疗企业的方式加速布局欧洲市场。这是因为德国医疗器械在全球市场上享有极高声誉,收购德国相关企业可获得其优质产品与品牌背书。同时,德国生产的医疗器械中约2/3都是用于出口,相关企业拥有一定的海外市场渠道,收购此类企业将使收购方直接获得其销售网络,实现快速出海。

另外,德国是欧洲的核心市场之一,约占欧洲市场总额的25%,且其市场规模是法国市场的2倍,是意大利、英国、西班牙的3倍。根据往年数据,德国常年霸榜“我国医疗器械出口前十大市场”,并常常位列第二或第三。

作为我国医疗器械出口的前三大市场之一,德国市场有着怎样的魅力?

3360亿元德国市场,出海欧洲的桥头堡

2023年,中国出口德国的医疗器械总额约为24.02亿美元,较2019年的16.8亿美元增长42.98%。这意味着国内越来越多的医疗器械企业已冲向德国市场。

为什么都在出海德国?

首先,德国医疗市场规模大。德国拥有近1900家医院,2500家医疗用品商店,1151家康复中心,2023家独立药店,14万家医生诊所及37.86万名医生。基于德国的人口数量(约8470万)、经济水平及医疗资源,其已连续多年成为欧洲最大的医疗器械市场。根据 MedTech Europe发布的数据,2022年德国医疗器械市场规模约为430亿欧元(约合人民币3360亿元)。

同时,德国市场在高端医疗器械方面的购买力更强。德国虽然只有8470万人口,但其医疗支出却长期处于全球前列。2020年,德国医疗保健支出达4406亿欧元,同比增长6.5%,占国内生产总值的13.1%。与之对比,我国2022年卫生总费用占GDP的比例约为7%。

一位长期深耕德国市场的业内人士周志富就表示:“现阶段,动态血糖监测(CGM)等创新医疗器械在德国的销量与销售额均高于国内市场。”

其次,德国市场的利润率更高。与国内市场不同,德国市场的价格战并不凶猛,各企业均会追求一定的利润率。在我国高度内卷的一些医疗器械,其在德国市场的利润可达国内市场的数倍。

周志富表示:“在德国接触了许多医疗器械公司后发现,德国市场上的医疗器械企业通常并不会为了增加营收而刻意降低产品价格、减少自己的利润。”

再次,德国与中国拥有良好的贸易合作关系。德国联邦统计局(Destatis)此前报告称:2023年,德国和中国之间的商品贸易额为2545亿欧元,中国已连续第八年成为德国最重要的贸易伙伴。

最后,德国受区位优势与引领性市场的影响,被许多国内企业视为出海欧洲的桥头堡。从地理位置上看,德国位于欧洲中部,东邻波兰、捷克,南毗奥地利、瑞士,西连荷兰、比利时、卢森堡、法国,北接丹麦,是欧洲邻国最多的国家,且德国是欧盟组织的重要成员国。

交通方面,德国拥有世界第四长的高速公路网络及覆盖全国的铁路网络。其中,德国铁路网络总长度约3.8万公里,不仅连接国内各地,还延伸到法国、英国、荷兰、比利时、卢森堡、瑞士等多个国家和地区。德国还依托多瑙河、莱茵河等河流打造水上交通通道,使企业产品可通过内河水道通往荷兰鹿特丹港出海。

此外,德国市场具有引领性与辐射性,在德国市场取得成就后,相关企业更易于打开荷兰、法国等欧洲市场。艾利康科技(ELLECOM)中国法规事务总监胡博就表示:“德国标准高于欧盟标准。德国基于全球领先的优质临床资源、大量国际知名的临床专家及教授,其临床研究、临床试验等受到全世界的认可。”

从注册到商业化,出海德国的避坑指南

3360亿元的大蛋糕让人无法拒绝,但攻破德国市场却并不容易。就像创新医疗器械在国内市场会遇到诸多问题一样,其在德国市场会因为文化、政策、工作人员、合作情况等因素遭遇更多、更大的困难。

据美的茵德国出海项目负责人孙倩博士介绍,医疗器械出海德国市场,通常都需要经过市场调研、合规性分析、注册认证、市场准入、学术推广、市场营销、售后与服务等环节。

所谓知己知彼,百战不殆。进入德国市场的第一步一定是充分的市场调研。只有对目标市场足够了解,才能针对性的制定市场策略。一般而言,调研内容包括产品相关领域的本土流行病学分析、细分赛道分析、政策与应用市场研究、合规化和竞品分析等。

此前,美的茵就曾与国内知名医疗企业合作,通过本土化市场分析与市场需求反馈,帮助国内企业升级IVD检测产品,以适应德国本土目标人群的使用需求。之后,美的茵还帮助该企业完成升级版产品的资质认证,使其成为同类产品中第一批获得欧盟许可的产品,并率先进入各大经销商的渠道,取得较高市场占有率。

据介绍,美的茵(MedRhein)是一家助力医疗器械出海德语区的全流程服务商,可挖掘德语区市场需求,协助国内企业在德语区完成前期市场调研,产品合规化包括注册和临床试验、仓储物流运输、产品本地化、市场销售等,目前已和超过50家国内医疗器械企业达成合作。

市场调研之后,就是注册与市场准入阶段。艾利康科技(ELLECOM)中国法规事务总监胡博表示:“医疗器械产品在注册、认证时,国内企业若未在欧盟区域内设立实体经营场所,就需要聘请一个欧盟授权代表。该授权代表将作为国内企业与欧盟各国职能部门之间的联络人,辅助企业进行产品注册认证,协助企业与其经销商合作处理安全事件与现场安全纠正措施报告,提供技术文件或CE符合性声明的最新副本供监管机构检查等。”

据悉,ELLECOM是一家德国和瑞士监管解决方案服务机构,提供欧盟、瑞士、印度和中国的医疗器械监管解决方案及市场准入,为医疗器械和体外诊断制造商提供欧盟授权代表注册和临床验证服务。在其多年的服务过程中,曾听闻有的企业因缺少相应技术文件或风险管理文件或ISO 13485质量管理体系的认证文件,而无法及时完成注册,延误产品上市时间。

现阶段,由于欧盟法规更新迭代,医疗器械、体外诊断产品在新法规MDR/IVDR之下,面临更严格的监管及更繁琐的注册流程。美的茵孙倩博士表示:“之前,只有约20%的医疗器械在注册流程中需要接受欧盟官方指定的公告机构审核。但现在,将有约80%的注册产品需接受审核。公告机构工作量大增的同时,目前官方指定的机构数量较之前却大幅减少。国内企业若不提前做好规划,将使其产品卡在市场准入中的待审核阶段,丧失市场先机。”

为了能合规、快捷、高效地完成注册与市场准入,国内企业可考虑与当地CRO合作。通过本土CRO,国内企业可减少一些不必要的错误与麻烦,并可与CRO企业介绍的当地临床专家、经销商等建立联系,为后续的商业化奠定基础。

市场准入后,就是产品商业化阶段,包含渠道定位与选择、学术推广与市场营销、售后与服务等众多内容。

在德国,有近1900家医院,2500家医疗用品商店,1151家康复中心,2023家独立药店和14万家医生诊所。不同的医疗器械,可以进入不同的终端市场。例如,介入类医疗器械、大型医疗设备需要进入医院市场;家用医疗器械可在医疗用品商店销售;还有部分医疗器械可在药店、诊所、康复中心销售。

对于不同的终端市场,企业也需要选择不同的销售策略与销售渠道。如零售药店端,国内医疗企业可直接与连锁药店集团洽谈合作,以让利等方式进入市场。但在医院端,医疗器械想要进院还需花费一些心思。

周志富表示:“创新或高端医疗器械想要进院,需要让医生相信、认可产品。而这需要与临床专家合作,在对应的临床中心开展临床研究,证明产品的安全性、有效性及其他优势,如卫生经济学效益更高、手术操作更简单便捷等。得到临床专家认可后,可在其帮助下完成进院,并开展后续的学术推广、专家讲演。”

孙倩博士补充道:“借助临床专家的背书,创新产品将更易于获得其他医生的信任与认可。但是,鉴于德国与中国在医疗健康体系方面的差异,国内企业与德国医生建立合作的方式与国内情况会有所不同。在德国,医疗体系对临床医师的科研和论文要求不高,大学医院的教授及医生通常会开展科研任务,但更多的临床医生没有科研和论文压力,擅长临床就可以。”

此前,孙倩博士就曾遇到过国内企业因不熟悉两国体系的差异,在拓展德国市场遭遇挫折的情况。

寻求和德国临床专家合作,需要企业在前期就拿出清晰和有说服力的合作方案。通常会由企业的医学科学联络官(MSL)来与医疗保健专业人士(临床专家、研究人员等KOL)保持密切的联系,对其临床需求、科研兴趣、最新想法进行了解,帮助企业更好地与临床专家达成合作。因此,国内企业可考虑与德国本地的相关服务团队合作,更好更快的与临床专家达成合作。

值得一提的是,大部分德国医院都加入了各个采购联盟。采购联盟在购买医疗设备与耗材方面发挥着重要作用,其主要由行业内的大客户经理访问联络。国内企业对此需提前做好准备。

进院不是终点,而是正式商业化的起点。国内医疗器械进院后,还需要面对德国本土强大的竞争对手。一方面,德国培育出了西门子、赛多利斯、德尔格、蔡司、Richard Wolf(狼牌)、贝朗医疗、爱尔博等世界级医疗器械巨头。这些企业在德国市场上不仅具有本土优势,还具有资金、品牌、销售渠道等全方位优势。

另一方面,德国还打造了创新医疗器械产业集群,吸引、孵化了众多创新企业。例如,德国的一个小县城“图特林根”占地仅734.35平方公里,但却有着400多家医疗技术企业。这些企业生产的手术器械已占据全球55%的市场份额,且其每年生产和销售的仪器数量达到2000万台,体量超过全球手术器械市场的一半以上。

此外,德国市场还吸引着其他巨头企业。如强生、美敦力等跨国巨头都在德国设有分公司或生产基地。这些公司凭借强大的产品力、品牌影响力和完善的销售渠道,在德国市场上占据了重要地位。

孙倩博士表示:“面对众多供应商及产品,许多终端医院都更倾向于选择拥有完备售前售后服务、值得信赖的合作伙伴。”因此,国内企业若想在市场竞争中脱颖而出,除了过硬的产品质量、高性价比优势外,还需打造强大的售前售后服务团队。

最后一点,国内企业出海德国还需做好心理准备:进入德国市场必定需要资金与时间的投入,无法在短时间内实现产品放量。在做好这些准备与明确的出海战略后,再进行出海,或能避开一些不必要的挫折。

评论