文|MedTrend医趋势

近日,据《华尔街日报》援引知情人士的消息,私募巨头凯雷集团正在与透析巨头百特医疗进行独家谈判,目标是以超过40亿美元(包括债务)的价格收购百特的肾脏护理子公司Vantive。

据悉,双方的独家谈判始于6月底,协议可能在未来几周内宣布,但也存在谈判失败或出现另一个竞标者的可能性。

从2022年9月传出欲分拆肾脏护理业务至今,将近2年的时间里,百特医疗一方面持续推进分拆行动,如将业务命名为Vantive,发布企业使命及品牌标识;另一方面对于Vantive的未来持续纠结,究竟是分拆上市更好?还是出售更好?

如无意外,这一“选择题”将在未来几周内有了正式答案。

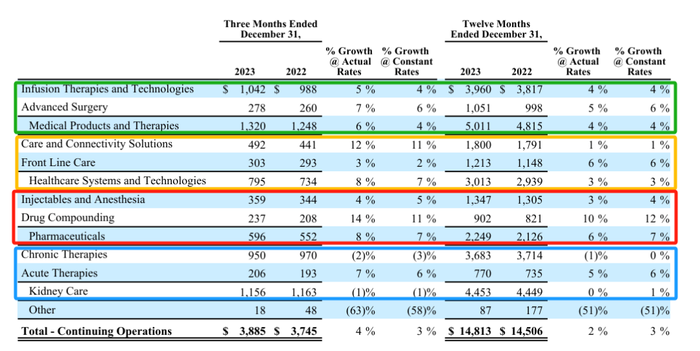

2023年,百特医疗净销售额148.13亿美元,肾脏护理业务的销售额为44.5亿美元,占总收入比例高达30%。

当一家透析巨头决定卖掉自己近1/3的传统业务,而且这部分业务曾经是其支柱业务,总是引人探究:这背后究竟发生了什么?

不独百特,号称“透析三巨头”的另外两大公司费森尤斯医疗、DaVita均在对于自己的肾脏业务做相应的调整:或独立分拆出去,或与外部伙伴成立合资公司。为什么?

01、举债并购的后遗症

谈及百特医疗出售其肾脏护理子公司的原由,总是绕不开2021年那一场“巨额举债并购”。

2021年12月,百特医疗完成了对Hill-Rom所有未偿股权的收购,收购价格为104.8亿美元。包括对Hill-Rom未偿债务的承担,该交易的企业价值为128.4亿美元。

Hill-Rom通过数字化和互联的护理解决方案和协作工具实现早期诊断和治疗,其产品和服务包括智能床系统、患者监测和诊断技术、呼吸健康设备、手术空间的先进设备等。收购Hill-Rom扩大了百特医疗的投资组合,并增强了百特医疗在医院和数字医疗市场的影响力。

但随之而来的是巨额债务。为了筹措收购Hill-Rom的资金,百特医疗发行了78亿美元债券,最终利用新的债务融资和手头现金的组合完成了交易。

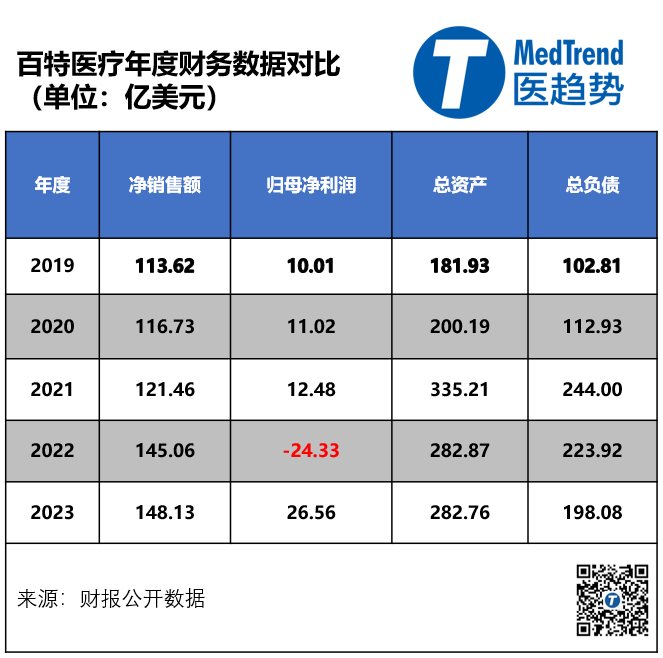

2019年-2023年这五年间,百特医疗的年度净销售额持续增长,但其归母净利润状况在2022年急转直下,直接达到-24.33亿美元。

特别是在2022年11月,百特披露了一笔与该收购有关的31亿美元的减值费用,资本市场将其解读为Hill-Rom的并购“买贵了”。此外,整合之后,Hill-Rom板块的营收增长也不及预期。

02、战略行动完成2/3

为了扭转财务的不利状况,2022年年中,百特医疗董事会授权对业务组合进行战略审查。2022年9月,传出百特医疗欲出售其肾脏护理业务的消息。

2023年1月,在完成审查后,百特医疗宣布了一系列战略行动,主要包括三大部分:

① 建议将肾脏护理业务分拆为一家专注于肾脏护理和器官支持的独立上市公司(建议分拆)。

肾脏护理部门提供慢性和急性透析治疗和服务,包括腹膜透析(PD),血液透析(HD),持续肾脏替代疗法(CRRT)和其他器官支持疗法。

百特医疗对于肾脏护理业务的未来战略相对举棋不定——最初是分拆上市,后来表示考虑出售。

2024年5月,百特正式宣布其拟分拆的肾脏护理及急重症治疗公司名称为Vantive,发布企业使命及品牌标识。同时,百特首席执行官Joe Almeida在5月的财报电话会议上表示,百特正在寻求“双轨制”——要么将Vantive分拆上市,要么计划将其出售给私募股权投资者。Joe Almeida预计分离将在2024年下半年进行。

② 发展新的运作模式,以简化运营,并更好地将其制造和供应链与商业活动结合起来。

2023年Q3,百特医疗完成了新的运营模式的实施。表现在财报上,就是其财务报告结构由此前的“三大地域+1大业务”,即美洲(北美和南美)、EMEA(欧洲,中东和非洲)、APAC(亚太地区)、Hill-Rom业务,转变成四大业务——医疗产品和疗法,医疗保健系统和技术(原Hill-Rom业务),药品,肾脏护理(Vantive)。

▲百特医疗2023年销售额数据(按业务)

③ 为其生物制药解决方案(BPS)业务寻求战略替代方案。

生物制药解决方案 (BioPharma Solutions,BPS) 业务是百特规模最小的业务之一。BPS为制药和生物技术行业提供无菌合同制造解决方案、胃肠外输送系统和定制支持服务。2022年,BPS销售额6.44亿美元,同比下降4%。

也因此,相较于对于肾脏护理业务的犹豫不决,BPS业务的“战略替代方案”进展相当快速:

2023年5月,百特医疗宣布预计以42.5亿美元的价格将BPS出售给私募股权公司Advent International和Warburg Pincus。

2023年9月,百特医疗完成了BPS业务的出售,并从该交易中获得了39.6亿美元的现金收益。百特医疗用大部分税后收益来偿还部分债务,包括5.14亿美元的商业票据借款和22.8亿美元的长期债务。

出售BPS使得百特的财务状况得到改善,但百特医疗的压力仍然在,为此,它也推进了一系列的降本增效措施:裁员5%(约3000人)、关闭阿拉巴马州的工厂、关闭马萨诸塞州Acton的制造工厂等。

03、透析巨头为什么抛弃透析业务?

身为“血液透析三巨头”之一,百特医疗为什么要抛弃销售额占比高达30%的肾脏护理业务?

百特医疗在2023年1月份发布的战略目标或许可以回答。

百特医疗的目标是:成为一家更强大的医院解决方案和互联医疗公司。

从结果上看,百特医疗也确实一直在“精简运营和专注于核心业务领域”。

至于为什么占比近1/3的肾脏护理业务不能算作核心业务,这或许与该业务的增长态势不佳有关。2022年、2023年,肾脏护理业务净销售额均为44.5亿美元,没有增长;该业务依然是百特医疗的第二大业务,仅次于医疗产品和疗法业务,但在公司的总净销售额中占比由31%下降至30%。

美国市场上的医疗报销政策或许也影响到了企业对于透析业务的预期。2022年6月,美国最高法院作出裁决,规定保险公司的项目覆盖范围可不包括透析治疗费用,很大程度上影响了患者对透析治疗的选择,导致投资者对血液透析公司的态度较为消极。

这或许也是为什么百特医疗之外的两大透析巨头费森尤斯医疗、DaVita在近两年加快了透析领域的布局:费森尤斯医疗将其北美公司Fresenius Health Partners与另外两家肾脏护理业务公司InterWell Health和Cricket Health合并,正式成立一家独立的肾脏护理服务公司(InterWell Health);DaVita与美敦力合作推出了新的肾脏护理子公司Mozarc Medical,双方分别拥有该子公司的50%股权。

如果肾脏护理业务也就是Vantive被顺利售出,昔日的透析巨头还剩下什么?

显而易见的,“透析巨头”这一标签将不再属于百特医疗。根据其2023年年报结构,届时,百特医疗的业务范围主要包括:

医疗产品和疗法部门:包括销售无菌静脉溶液,输液系统,管理套件,肠外营养疗法和外科止血器,密封剂和粘连预防产品。

医疗保健系统和技术部门(原Hill-Rom):包括销售互联护理解决方案和协作工具,包括智能床系统,患者监控系统和诊断技术,呼吸健康设备和手术空间的先进设备,包括手术视频技术,精密定位设备和其他配件。

制药部门:包括销售专业注射药物,吸入麻醉和药物复合。

值得一提的是,无论是百特医疗出售还是凯雷集团的购买,都与双方目前的战略方向相契合。

那么,这笔交易能否成功的关键,或许就在于能否有一个“好的价格”,无论对于买方还是卖方。

评论