文|青眼

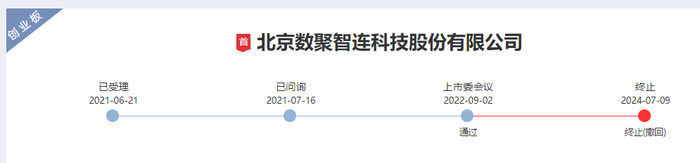

昨日(7月9日),据深交所官网公告,TP服务商北京数聚智连科技股份有限公司(以下简称“数聚智连”)已终止创业板IPO。

值得注意的是,数聚智连曾于2022年9月获深交所创业板上市委会议审议通过,但其却始终未提交IPO注册。

另自今年以来,美妆企业的上市动态接连不断,但真正敲钟成功的仅有芭薇股份一根独苗,企业的IPO之路究竟要怎么走?

过会两年后 数聚智连撤单

据深交所公告显示,日前数聚智连已主动向深交所提交了《撤回首次公开发行股票并在创业板上市申请文件的申请》,且深交所最终决定终止数聚智连IPO。

▍截自深交所官网

公开资料显示,数聚智连是一家以品效营销驱动销售的综合性全链路电子商务运营服务商,主要为国内外知名品牌提供包括品牌电商运营、渠道分销、品效营销等全链路电商运营及营销服务。

据企业官网信息,数聚智连客户涵盖美妆快消、消费电子和母婴营养等多领域。其中,在美妆领域,数聚智连客户就包括宝洁、欧舒丹、汤姆福特美妆、蒂佳婷、慕拉得、高露洁、Lip Smacker.等品牌。

▍截自数聚智连官网

值得注意的是,这并非是数聚智连首次冲击资本市场。公开资料显示,数聚智连前身是北京蓝色光标电子商务股份有限公司,并于2016年7月在新三板挂牌交易,证券简称为“蓝标电商”。2018年,“蓝标电商”正式更名为“北京数聚智连科技股份有限公司”,并于次年4月终止新三板挂牌。

在新三板摘牌后,数聚智连于2020年获得了近亿元Pre-IPO轮融资,由洪泰基金领投,险峰旗云跟投,融资资金主要用于新项目的孵化。

2021年,数聚智连向深交所创业板发起IPO申请。2022年9月,数聚智连通过深交所创业板上市委会议审议,顺利获得了上市资格。彼时,数聚智连也被认为是A股首家上市的美妆JDP(JDPartner,京东签约服务商)。

不过,此后数聚智连的IPO进程便就此停滞,迟迟未能更新财务数据。今年3月,数聚智连IPO申请文件中记录的财务资料显示已过有效期,需要重新提交。从最新动态来看,数聚智连显然已经选择了撤回发行上市申请、放弃IPO之路。

年营收曾超17亿,三大平台同发力

由于目前数聚智连的财务数据仍停留在2022年上半年,其当下最新的企业经营数据则不得而知。但从此前公布的数据中,也能窥见些许数聚智连的经营情况。

招股书显示,2019年至2021半年,数聚智连的营收一直保持着超20%的增幅,分别为29.81%、36.39和20.23%;具体营收分别为10.8亿元、14.73亿元和17.71亿元。不过,从2022年上半年开始,数聚智连的营收增速开始飞速下滑,同比增幅甚至下滑至-1.29%~1.41%。

在净利润方面,2019年-2021年,数聚智连净利润从4300万元增长到了近1亿元,从数额上来看确实实现了数倍增长,但整体增幅却逐年下滑,直至2022年上半年,同比增幅甚至下滑至1%以下,缺乏增长后劲。

据招股书,数聚智连超半数业务均来自于品牌电商运营服务,即公司经品牌方或其授权代理商授权,在天猫、京东、抖音等第三方电商平台通过品牌店铺开展运营业务。2021年该业务占总营收比重的57.49%,相比于2020年71.38%的占比,下滑约19%。

对此,数聚智连在招股书中也明确表示,其经营十分依赖于品牌,如未来公司相关品牌销售业绩未达预期,或与品牌方合作终止,则可能对公司经营业绩造成不利影响。2021年,数聚智连前五大客户分别为阿里系、京东集团、西铁城、英特尔半导体(美国)有限公司、宝洁集团,共占据企业营收的26.75%。

▍截自数聚智连招股书

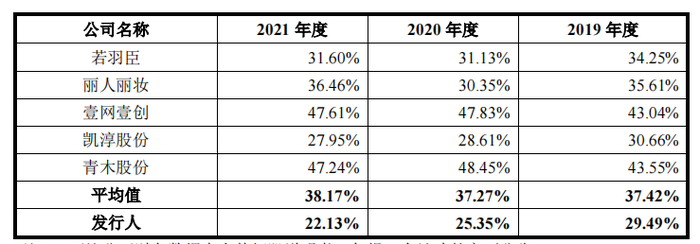

除此之外,深交所创业板上市委会议公告中还要求数聚智连说明“综合毛利率是否存在持续下降的风险及应对措施”。招股书显示,2019年-2021年,数聚智连的毛利率分别为29.49%、25.35%和22.13%,呈逐年下滑的态势。相比之下,同期同行可比企业毛利率平均值分别为37.42%、37.27%和38.17%,均高于数聚智连。

▍截自数聚智连招股书

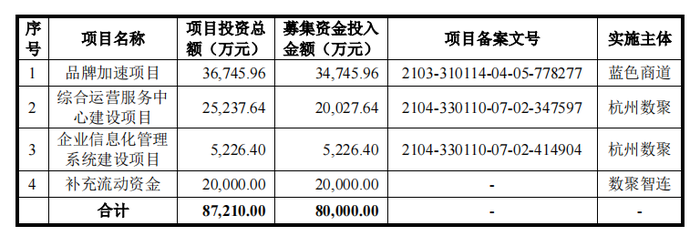

在募资方面,据招股书显示,数聚智连原计划募资共8亿元,用于品牌加速项目、综合运营服务中心建设、企业信息化管理系统建设项目等。

▍截自数聚智连招股书

那么,当前数聚智连的经营状态究竟如何?青眼注意到,在前段时间结束的618大促中,数聚智连分别罗列了不同平台的“扫货攻略”,其中天猫平台包括POPER LAB、LOG-ON、维诗朵、安蒂花子,京东平台被提及的品牌则包括欧舒丹、汤姆福特美妆、慕拉得、高露洁。

▍截自数聚智连微信公众号

此外,数聚智连还获得了由京东零售颁发的“2023年度优秀代运营服务商”奖,该奖项主要奖励2023年度在京东零售业务服务店铺数量多、交易规模大、履约能力强、店铺服务评分高的优秀服务商。同时,数聚智连还入选了2024年“天猫快消行业生态荣誉合作伙伴”。这些平台认证,也一定程度上证明了当前数聚智连的品牌运营能力仍不可小觑。

上半年仅一家美妆企业成功上市

值得一提的是,今年以来美妆赛道仅有芭薇股份一家企业成功敲钟,美妆IPO遇冷似乎已经成为市场常态,而有计划冲击IPO的企业则都在寻求不同的变通方式。

青眼统计了今年以来国内IPO的变动情况也发现,虽然有如数聚智连、高浪控股等选择撤回IPO的企业,或如美妆个护代运营商隆盛泰被降层,但仍有不少企业正在稳步推进IPO进程,且覆盖原料商、品牌商、代运营商等产业链上下游企业。

从拟上市地点来看,虽然深交所、上交所和北交所仍是企业们的首选,但也有一批企业选择了新三板挂牌或港股上市,以规避当前愈加严格的IPO审核政策。

如毛戈平在A股坚持了8年后,于今年1月最终选择撤回发行上市申请文件,成为今年首个终止IPO的美妆企业。当然,撤回IPO之后的毛戈平并未就此放弃上市之路。今年4月8日,毛戈平向港交所提交上市招股书,拟主板挂牌上市,更换赛道继续冲击“国货高端彩妆第一股”。

除此之外,创健医疗同样选择了稳妥的方式闯关IPO。今年年初,创健医疗正式启动上市辅导,彼时有不少外界人士推测其或将选择A股上市。但就在上月,创健医疗披露了公开转让说明书,其新三板挂牌材料已被正式受理,保荐机构为中信证券。若创健医疗成功挂牌新三板创新层,也意味着其距离A股上市更进一步。

而放弃A股选择奔赴美股的婴童护肤品牌宝露泰奇,也在今年6月获得了中国证监会备案通知书,若进程顺利,宝露泰奇或许有望超越一众品牌,拿下“中国婴童护理美股第一股”。

从这一方面来看,虽然IPO市场整体遇冷,但美妆行业仍有不少企业在向资本市场发起冲击,并以更加贴合企业当前的运行方式,去探索不同的上市路径,以早日达成上市梦想。

评论