文 | 新消费财研社

中酒协发布的《2024中国白酒市场中期研究报告》指出,2024年白酒市场一大变化就是价格提升和库存增加,酒企希望通过顺价稳定市场价格体系,但上下游“夹击”的渠道商两头承压,面临价格倒挂、库存积压的困境。

面对行业深度调整以及市场分化加剧,茅台、泸州老窖等白酒龙头企业纷纷出台措施控量稳价。

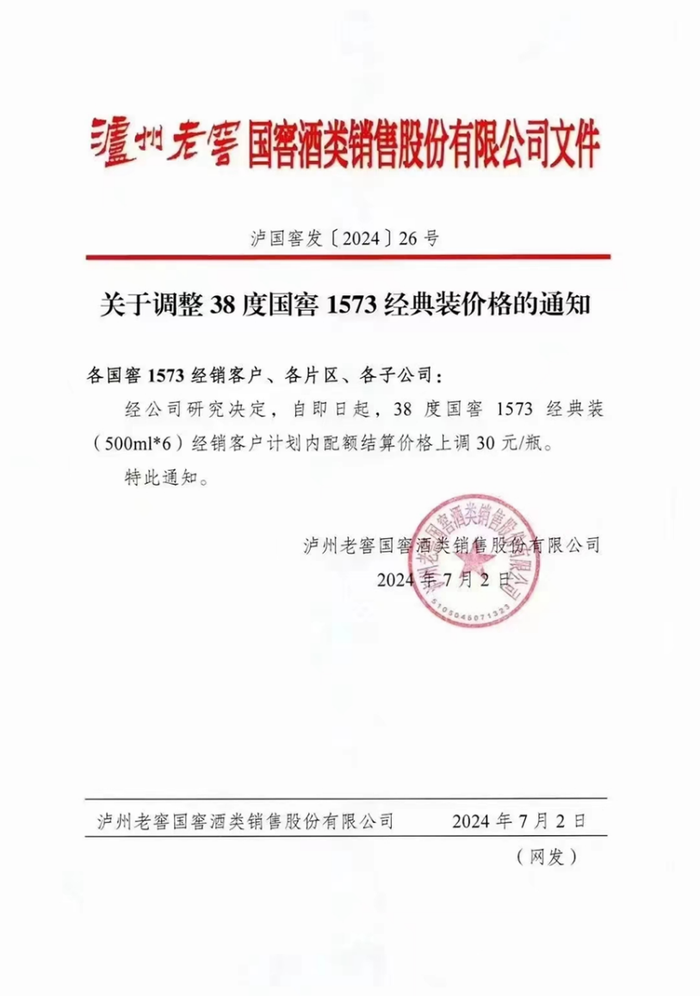

其中,泸州老窖在近日两次出手,宣布停止接收国窖38度、国窖52度经典装订单及货物发运,同时将38度国窖1573经典装(500ml*6)计划内配额结算价格上调30元/瓶。

图片来源于泸州老窖官网

业内专家认为,白酒巨头对于主销大单品的批发价格和库存的管理更为精细化和理性化,目的是提振市场信心减少库存。如今,整个行业都在期盼经济复苏,都在期盼消费者的信心恢复。但是目前来看,消费者信心何时恢复还不好预测。

主力产品难逃库存高企价格“倒挂”

据市场信息,泸州老窖在六月末和7月初先后发布停货和涨价通知,针对其38度和52度国窖1573经典装大单品打出一套控量保价“组合拳”。

有报道显示,泸州老窖投资者热线回应称,泸州老窖的产品出厂价并无上涨。上述涨价通知是经销商的促销政策之一,增加市场投入。泸州老窖国窖销售公司为泸州老窖的经销商之一。

但此举依旧被业内视为泸州老窖今年以来的“大动作”,意在控货稳定市场价,帮助经销商清库存,促进供需平衡。不过,泸州老窖方面仍坚称,停货是经销商的行为,不是公司行为,经销商(此举)是基于市场考量。

财报显示,去年泸州老窖中高端白酒收入约268.41亿元,增长21.28%,占比88.78%。而38度国窖1573作为泸州老窖的核心大单品,券商估计该产品去年销售约100亿元,为泸州老窖营收做出了重大贡献。

此前,泸州老窖总经理林锋曾在2023年股东大会上透露,38度国窖1573销售的占比已经从之前的约15%提升至了约50%,由此可见其重要程度。

但从市场价格来看,国窖1573和其他很多名酒一样,出现了严重的“价格倒挂”的情况。

新消费财研社在电商平台搜索显示,38度国窖1573的价格显示为600元/瓶,官方指导价为999元/瓶;52度国窖1573的价格为800元/瓶,官方指导价为1399元/瓶。

经销商库存高企、市场价格倒挂,难免影响渠道利润,久而久之则会影响经销商信心和拿货积极性。

中国酒业独立评论人肖竹青认为,泸州老窖通过控量等手段,希望能够维系渠道国窖1573酒的市场成交价。因为只有帮助经销商去库存,为渠道伙伴营造良好的经营秩序、保证价差,才会让渠道伙伴有利可图,渠道才有推荐积极性。

据财报数据,泸州老窖虽然业绩保持正向增长,但营收和净利润增速已有所放缓。

2023年,随着泸州老窖迈入“300亿俱乐部”,洋河、汾酒、泸州老窖之间的营收差距进一步缩小。然而到了2024年一季度,泸州老窖的业绩却未能保持2023年的增长势头,与洋河、汾酒两家的差距进一步拉大,成为三家之中唯一营收未过百亿元的酒企。

今年一季度,泸州老窖实现营收91.88亿元,实现净利润45.74亿元。同期洋河股份实现营收162.55亿元,归属于上市公司股东的净利润60.55亿元;山西汾酒实现营收153.38亿元,实现归母净利润62.62亿元。

值得关注的是,泸州老窖账面上高达100亿元的长期借款,再次引发了质疑之声,而且本就远高于其他酒企的存货值也再创历史新高。

截至一季度末,泸州老窖合同负债为25.35亿元,较去年底的26.73亿元下滑5.16%。而合同负债的减少,也在一定程度上意味着经销商的打款意愿正在降低。

不过泸州老窖此举是否能真正有效的解决价格和库存难题,还需画个问号。有市场观点认为,控货只能从供给端做出改变,帮助渠道清库存,但需求端的有效改变还未到来。

“卷”向低度白酒赛道寻出路?

如今,白酒消费人群结构也正在经历着显著的变化。50后、60后逐渐推出酒类消费市场主流;70后、80后的消费量也在逐步缩减,生于1985年前的商务及管理人群是当前白酒市场的消费的主力军。

而随着白酒主要消费群体老龄化、年轻消费者的崛起、消费观念的转变及消费习惯的改变,白酒行业面临着消费群体结构的变化与调整,越来越多的酒企开始关注低度酒赛道并加码布局。

因此,据《2024中国白酒市场中期研究报告》判断,低度酒在2024年下半年将会有更好的表现。而事实上,五粮液、洋河、泸州老窖等白酒巨头早已在低度白酒领域有所行动。

在近日举办的年度股东大会上,泸州老窖总经理林锋提及,“38度国窖1573卖得不错,原因在于90后和00后等消费群体更喜欢低度酒,这就是消费者选择的结果,所以中度酒和低度酒是未来行业的发展方向之一。伴随年轻人的喜爱,公司的低度酒销售占比大幅提升”。

林锋还表示,相比较10年之前,现在38度国窖1573在公司的销售占比已经提升到了50%左右。而且有研报指出,中低度酒中,38度国窖发展是消费者选择的结果,过去销量占比15%左右,而目前低度与高度销量占比基本持平。

此举被业内人士视为泸州老窖力求适应行业新形势,加快消费转型,试图更好地去贴近消费者的实际需求之举,也是布局未来消费力之举。

在第一届全国评酒会上,高度酒曾经成为各地报送白酒产品的主流,而最终获奖的四大名酒,其度数也是55°—65°不等,均为典型的高度酒。

而在此之后,“降度数”逐渐成为主流趋势。

上世纪70年代,五粮液率先完成了优质低度白酒的实验研究,将52°五粮液降到38°和35°,之后形成了以52°为主力,38°、39°低度酒以及68°高度酒为辅的发展局面。以茅台为代表的酱香型白酒,也形成了以53°为主力的局面。

近年来,白酒中低度化的趋势更加明显,尤其是在2000年—2016年这段时间,区域化主流白酒的度数变化更加明显,例如陕西流行45°白酒、山东流行42°白酒等现象成为常态。

现如今,中低度白酒风潮或将再起,成为当代消费者、尤其是年轻一代消费者的主流选择。中国酒业协会理事长宋书玉也曾表示,理性、健康的饮酒态度和饮酒行为决定了未来消费者的选择,更低的酒度,更好的风味,理应是酒业发展的选择。

为了进一步提升年轻消费力的关注度,各大白酒企业也在研发低度酒新产品时不遗余力。市场上出现了以39度五粮液、38度国窖1573、43度飞天茅台、42度汾酒青花30等产品为代表的高端酒低度白酒产品,同时也折射出名优白酒争夺年轻市场的焦虑。

不管是停货,涨价还是意欲拓宽低度酒赛道,归根结底在于解决库存高企与价格倒挂的问题,特别是在白酒市场仍待恢复情形下,如何破局便显得尤为重要。

对此,业内专家认为,泸州老窖此番的停货涨价虽为合理应对市场之举,但并不是持久良策,需要制定出更优良,更适应市场的营销策略才是重中之重。

评论