文|独角金融 郑理

编辑|高远山

成立了166年,作为世界排名前50的老牌银行——瑞士信贷银行(下称”瑞信“)2023年被瑞银集团吸收合并后,由瑞信控股的瑞信证券(中国)有限公司(下称“瑞信证券”)近日出现了重要的人事变动。

自7月11日起,瑞信证券原董事长胡知鸷,出任瑞银证券副董事长及瑞银全球投资银行部中国区主席职务。国家企业信用信息公示系统显示,王言若目前担任瑞信证券董事长一职。

胡知鸷曾主导瑞信证券众多里程碑式交易,过去一年多以来,胡知鸷还深入参与到瑞银与瑞信证券控股股东瑞信中国区整合工作中。此次人事变动,不排除是瑞银吸收合并、处置瑞信在华同业资产的大背景下进行的人事方面的调整。

不仅高管变更,随着近期瑞信证券股权交易方案出炉,这家成立16年的券商,将由外资控股4年摇身一变被北京国资纳入旗下。

01 因何离场?

2024年4月,胡知鸷已卸任瑞信证券董事长一职。

胡知鸷是金融圈的一名”老将“,拥有近30年金融从业经验,是瑞信在华展业的”灵魂人物“。2001年中国成功加入世界贸易组织(WTO),国际投行们纷纷布局中国市场,瑞信正是其中之一,此时胡知鸷就职于瑞信,因此进入瑞信开展中国市场的相关工作中。因能力突出,成为当时瑞信全球投行部最年轻的董事总经理。

根据公开资料,2007年至2016年,胡知鸷作为瑞士信贷(香港)有限公司在香港联交所证券上市申请的主要保荐签字人之一,带领交易团队为企业制定上市计划、做出关键决策,并负责指导及解决所涉及的主要风险因素。

就在瑞信通过对瑞信方正证券(瑞信证券前身)增资并成为控股股东时,胡知鸷出任瑞信方正董事长。瑞信全资控股瑞信方正更名为瑞信证券后,胡知鸷继续出任瑞信证券董事长。

截至离职前,胡知鸷在瑞信任职长达20多年,担任过瑞信中国投资银行业务主管、瑞信中国区副主席、瑞信中国区首席执行官、瑞信证券董事长等多项重要管理职务,是行业内资深的中国银行家。

瑞银证券表示,任职瑞信中国区首席执行官期间,胡知鸷负责领导和管理瑞信在中国的发展战略与业务布局,致力于提升瑞信在华影响力。作为行业内资深的中国银行家,胡知鸷在瑞信任职的20余年里,曾主导过众多里程碑式交易。过去一年多以来,胡知鸷深入参与瑞银与瑞信中国区整合工作,推动了中国业务平台的整合与发展。

至于瑞信证券新任董事长王言若,并未有公开信息提及。从公开的资料中,王言若还担任瑞信(香港)有限公司投行部金融机构组副总裁一职。

不仅高管数次变动,同时,瑞信证券团队也出现大幅减员,2023年底有126名员工,较2022年减少46.2%。

就在董事长变更前,瑞信证券还迎来了”新东家“。

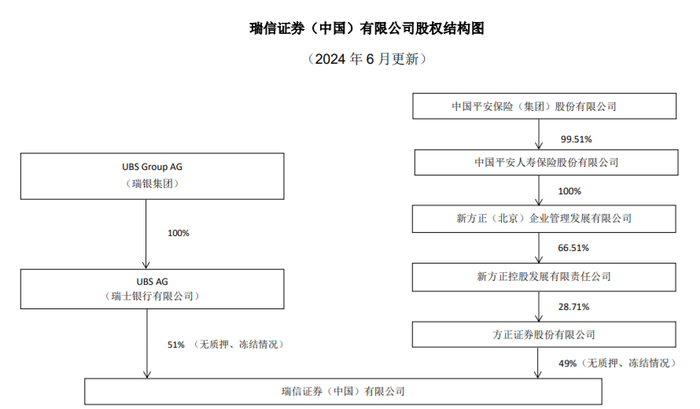

6月末,瑞银集团和方正证券(602901.SH)就合计出售瑞信证券85.01%股权的事项,与北京国资公司达成三方协议,这部分股权作价15.355亿元。交易完成后,瑞银集团和北京国资公司将分别持有瑞信证券14.99%和85.01%的股权。

随着瑞银吸收合并瑞信,瑞信证券的股权也由一家外资机构控股转为由国资控股,虽然工商信息还未更新,但瑞信证券的高管变动的钟声已经敲响。

瑞银集团2023年宣布收购瑞信后,瑞信证券就出现了重要的人事变动。

2022年9月,担任瑞信证券总经理的王菁,于2023年底离职。2024年6月,王菁加盟高华证券担任副总经理,主管财富管理业务。

因此,瑞信证券董事长和总经理的离职,与该券商股权变动也有着密切联系。

02 风雨跌宕16年

瑞信证券前身为瑞信方正证券,是2008年6月13日经证监会批准由方正证券与瑞信共同出资设立。最初,瑞信和方正证券持股比例分别为33.3%和66.7%。

直到2018年,外资投资证券公司的持股限制放宽至51%,瑞信证券的发展似乎迎来转机。

2020年6月份,瑞信向瑞信方正证券增资完成后,方正证券持股比例降至49%,瑞信持股比例升至51%,由此成为瑞信方正证券的控股股东。2021年6月,瑞信方正证券更名为瑞信证券。

而瑞信的目标是谋求100%控股瑞信证券。2022年9月,瑞信与方正证券达成协议,收购后者持有瑞信证券49%的股权,如果交易完成,瑞信将持有瑞信证券100%股权,瑞信证券也将成为继摩根大通证券、高盛高华证券后的第三家外资全资控股券商。

天有不测风云,随着2022年瑞信出现流动性危机,导致瑞信净亏损73亿瑞郎。2023年3月,瑞士当局出手,主导瑞银集团接盘瑞信。收购方案中,瑞银出价30亿瑞郎收购全部瑞信股份,约合人民币223.05亿元。

2023年6月,瑞信的资产、负债、合同依法转入瑞银。当年9月,瑞银董事会批准合并,双方签订最终合并协议。2024年5月31日,瑞银正式完成瑞信的收购。

瑞银和瑞信合并后,也将瑞信此前一切计划打乱。瑞银集团直接持股67%的瑞银证券,同时因收购瑞信而间接持有瑞信证券51%的股权。

根据证监会“一参一控”规定,证券公司股东以及股东的控股股东、实控人参股证券公司的数量不得超过2家,其中控股证券公司的数量不得超过1家。

2023年底以来,多家知名机构曾参与了瑞信证券股权的竞购,但最终未能如愿。

其中,2023年底,对冲基金新王、亿万富翁Ken Griffin创立的全球知名做市商城保证券计划出资15亿元至20亿元收购瑞信证券全部股份,这一收购价格也力压其他竞争对手。瑞信证券2022年9月公开披露的估值为23.27亿元;城堡证券给出的报价,为折价15%—35%。

此前,美国华平投资集团(Warburg Pincus)也曾考虑收购瑞信证券,但因未达到设定的底价而放弃。

就在市场纷纷认为瑞信证券或将被城堡证券收购时,半路还曾杀出个蚂蚁集团。

据“财新网”援引市场消息称,蚂蚁集团也对瑞信证券提出了收购要约,且出价比城堡证券更高。但对此消息,有市场人士认为蚂蚁集团并无可能参加此次收购。

6月24日晚间,随着瑞银一纸公告,瑞信证券的控股权之争基本落定。而城堡证券、华平投资集团还是蚂蚁集团,基本无缘参与竞购瑞信证券牌照。

根据瑞银公告,瑞银向北京市国有资产经营有限责任公司(下称“北京国资公司”)转让所持有的瑞信证券36.01%股权,交易对价为9135万美元(约合人民币6.51亿元);同日,瑞信证券的另一股东方正证券,将向北京国资公司出售其所持有的瑞信证券49%股权,对价为1.24亿美元(约人民币8.85亿元)。

也就是说,北京国资公司以15.36亿元将成为瑞信证券控股股东,持股比例将达到85.01%。

据《中国经营报》报道,截至2023年末,瑞信证券净资产为10.63亿元,若对应该交易作价,PB估值(市净率)约为1.7倍。再结合该6月24日的收盘价计算,A股上市券商的平均PB为1.33倍。

不过,受瑞信证券持续亏损拖累,方正证券2022及2023年分别计提-0.9亿及-1.4亿元投资净亏损。在这种情况下,出售亏损资产也成为改善财务状况的重要选择之一。

瑞信证券的董、监、高管理人员中,其中在方正证券担任董事、执委会主任、总裁的何亚刚,目前在瑞信证券担任董事;在方正证券担任董事、执委会委员、副总裁、财务负责人、董事会秘书的李岩,目前在瑞信证券担任副董事长。

上述交易完成后,瑞银和北京国资公司将分别持有瑞信证券14.99%和85.01%的股权。这意味着,由外资控股4年的瑞信证券,将成成为一家由国资控股的券商。

北京国资公司是北京市为数不多具有金融主业的市管国有企业,业务涉及银行、证券、消费金融等领域,并且与瑞银集团有着近20年的合作关系。北京国资公司表示,此次收购是双方合作的进一步延伸,也是落实国家和北京市对于金融服务实体经济相关要求的具体举措。

截至目前,瑞信证券股权并未更新。此次瑞信证券的控股权能否被敲定,尚需获得监管部门的批准且满足交割条件。

图源:官网

在股权调整上,能够看出瑞信证券将成为瑞银的一枚“弃子”,而瑞银的另一张牌照正成为“香饽饽”,也不排除瑞银证券接下来将成为瑞银的独资券商牌照。

此前“财联社”援引知情人士消息称,在与北京国资公司达成协议的背后,“价格并非谁将拿下瑞信证券股权的核心因素,瑞银更希望通过置换瑞信证券股权的方式实现对瑞银证券的100%控股。”

瑞银证券成立于2006年,其股东为瑞士银行与北京国资公司持股比例分别为67%和33%。也就是说,瑞银集团在中国境内早已布局了一家合资券商,中方合作股东同样为北京国资公司。

虽然在瑞信证券的股权交易上,瑞银并未实现换股方案,但瑞银集团发言人提到:“时机合适的情况下,我们不排除考虑增持。”

03 连亏2年,国资入股能否扭转“乾坤”?

纵观瑞信证券的业绩表现,多年以来一直存在波动,尤其是在外资控股后,已经连续两年亏损。

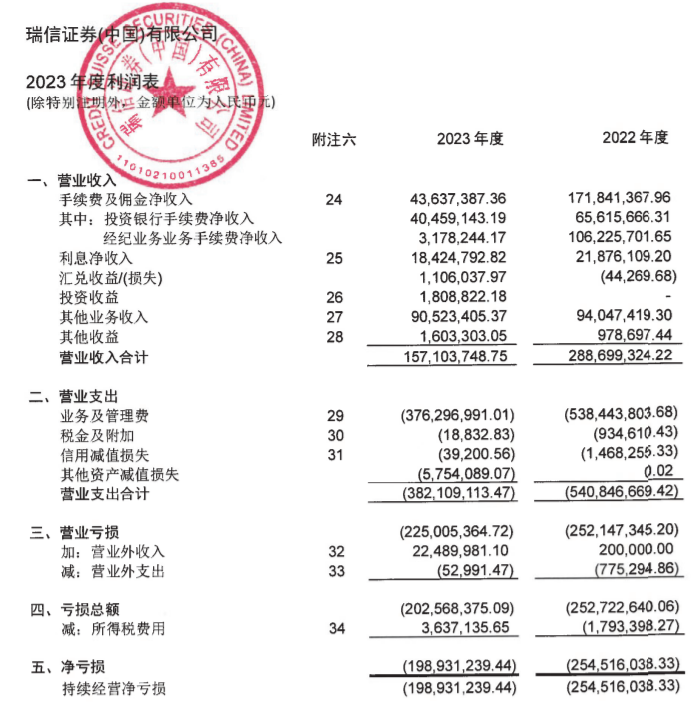

2022年和2023年,瑞信证券营业收入分别为2.89亿元和1.57亿元,净亏损分别为2.55亿元、1.99亿元。

图源:瑞信证券

年报横向比较,同为外资控股券商,高盛(中国)证券2023年营业收入为15.39亿元,同比增长163.98%;净利润1.93亿元,同比增长135.37%;另一家外资券商汇丰前海证券,2023年实现营业收入7.27亿元,同比增长44.25%;实现净利润1.5亿元,同比扭亏为盈。

再看瑞银证券业绩,2023年营业收入约9.55亿元,同比下降19%,归属于母公司所有者的净利润约1891万元,2022年为2.24亿元,但业绩表现优于瑞信证券。瑞银集团保留业绩更优的瑞银证券,集中发展核心优质业务的思路,也更加合理。

尽管业绩表现不佳,但瑞信证券的资产质量优异,未来在国资的主导下,瑞信证券有较大的提杠杆空间。截至2023年末,瑞信证券资产总额11.65亿元,其中,优质流动性资产9.78亿元,流动性覆盖率7602.2%,净稳定资金率617.96%,流动性充足。

受市场变化影响,瑞信证券的投行业务下降,2023年投行业务收入为4046万元,较2022年的6561万元,下降38%。

根据2023年财报披露,瑞信证券完成两单IPO保荐项目,其中青岛豪江智能科技股份有限公司 IPO项目已在2023年6月完成发行上市。不过另一个保荐项目,北京数聚智连科技股份有限公司(下称“数聚智连”)IPO项目2023年通过深交所上市审核后,2024年6月份该公司创业板IPO被终止。

内部管理方面,瑞信证券在财报中强调,根据监管要求及证券市场变化,及时完善业务流程及内控管理制度,优化人员团队建设,持续提升业务及内控管理效能。

此次北京国资收购瑞信证券股权落定后,通过资本注入、资源整合等措施,改善瑞信证券的财务状况和市场竞争力。

随着股权交易方案的出炉,由合资券商转向由国资主导的瑞信证券,业绩由亏转盈还会远吗?欢迎留言讨论。

评论