文|动脉网

7月17日,据华润博雅生物(300294.SZ)发布公告,将以18.2亿元收购 GC、Synaptic及个人卖方合计持有的GREEN CROSS HK HOLDINGS LIMITED(中文名:绿十字香港控股有限公司,简称:绿十字(香港)、GC HK)100%股权,从而间接收购境内血液制品主体绿十字(中国)生物制品有限公司(简称:绿十字(中国))。

这一并购标的实际溢价水平超过180%,且该标的近年来处于亏损状态。根据公告,本次交易金额人民币18.2 亿元,占博雅生物最近一期经审计净资产的24.86%。预计这笔并购将为博雅生物带来巨额商誉。

另外,公告显示,博雅生物还将联合控股股东华润医药,共同与GC签署《战略合作框架协议》,就绿十字(中国)的业务整合、药品进出口销售以及血液制品、疫苗、细胞与基因治疗和诊断业务等达成合作,合作期为10年。

本次交易完成后,博雅生物将全资控股一家血液制品生产企业,新增一张生产牌照,新增4个在营单采血浆站,新增2个省份区域的浆站布局。

并购标的处于亏损状态

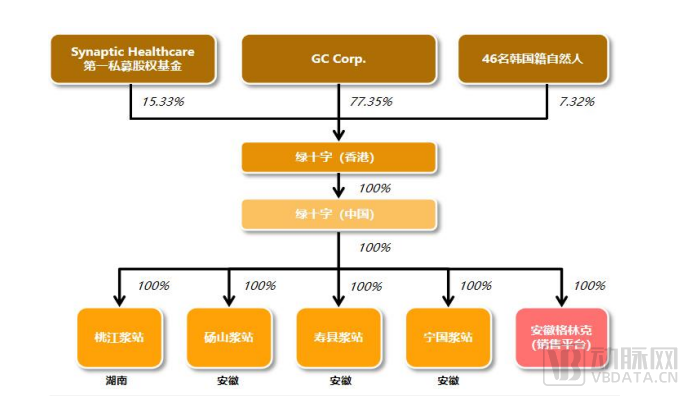

根据公告,绿十字(香港)作为控股平台,全面持有其在中国境内的所有业务主体。其中,绿十字(中国)是GC通过绿十字(香港)在中国境内设立的血液制品公司。

绿十字(中国)股权架构 来源:博雅生物公告

资料显示,绿十字(中国)专注于血液制品研发、生产、销售,目前拥有白蛋白、静丙、Ⅷ因子、纤原、乙免及破免6个品种16个品规,现有4个浆站,2023年采浆量104吨,2017 至2023年采浆量复合增长率13%。同时通过安徽格林克(销售平台公司)代理进口白蛋白、重组Ⅷ因子及医美产品在中国地区销售。在凝血产品领域,特别是人源 VIII 因子方面绿十字(中国)具备产量、市场和品牌优势,同时还引入了重组 VIII 因子,是国内少数同时拥有人源Ⅷ因子及重组Ⅷ因子销售权的血液制品企业。

交易完成前,GC持有绿十字(香港)77.35%股权,私募基金Synaptic持有15.33%股权,另外46名韩国籍自然人共持有7.32%股权。GC是韩国排名第三的生物制药企业、韩国第一家生产血液制品和艾滋病检测试剂的公司,也是全球第三家开发出乙型肝炎疫苗的公司、全球第四家开发出重组人凝血因子Ⅷ的公司。

截至评估基准日2023年9月30日,绿十字(香港)归属母公司净资产为6.45亿元。博雅生物方面称,此次评估以收益法评估结果作为最终评估结论,即绿十字(香港)股东全部权益价值为16.77亿元,增值率为159.97%。按照18.2亿元的交易价格计算,绿十字(香港)实际溢价为182.17%。

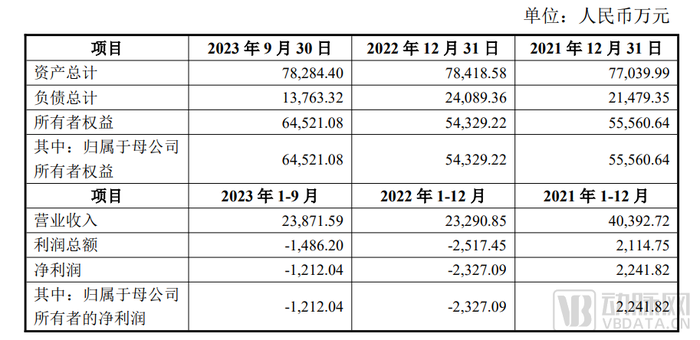

绿十字(香港)近两年(经审计)及一期(经审计)的主要财务数据 来源:博雅生物公告

从财务报表来看,绿十字(香港)2021年、2022年和2023年前三季度营收分别为4.04亿元、2.33亿元、2.39亿元,相应报告期归母净利润分别为2241.82万元、-2327.09万元、-1212.04万元。尽管仍然处于归母净利润持续转亏的状态,但2023年营收较上年出现小幅增加,亏损开始有收紧的趋势。不过,本次公告并未提及绿十字(香港)亏损的原因。

血制品市场供不应求,监管严密

在我国,用于生产血制品的原料血浆都是通过依法设立的单采血浆站进行采集。单采血浆站由省级卫计委审批开设,由血制品企业负责管理,是血制品企业的独家资源。单采血浆站必须使用单采血浆机械采集,分离血浆后将红细胞、血小板、白细胞输回体内,采集的血浆经过三次病毒检疫后即可投产。血浆蛋白经过粗分离(低温乙醇法+离心/压滤工艺)和精纯化(层析技术)后,得到各种血制品。国内血制品采用批签发制,每批产品在企业自检合格后,提交批签发申请,在药监局审批合格后才可上市销售。

鉴于血液制品的特殊性和极高安全性要求,国家强制要求血液制品的原料采集、检测、存储、运输、生产、销售等各环节都具有可回溯性的过程记录,实行全链条严格监管。我国的监管部门对行业采取严格的监管手段,出台了一系列的监管措施,以保证行业健康有序发展。

据华经产业研究院,2022年国内血制品生产企业血浆采集量约为10181吨,较上年增长8.3%。在疫情过后采浆量回升的情况下,我国原料血浆供需仍存在较大缺口。受制于上游血浆资源供应不足,我国人均血液制品用量远低于发达国家水平。

数据来看,2016年中国血制品市场规模为268亿元,2021年中国血制品市场规模为383亿元。随着医疗水平的提高及医疗保障体系的完善,血液制品临床使用量将不断增加,市场容量将不断扩大,血液制品行业未来仍有望保持持续稳定增长。据公开数据,2021年中国拥有287个浆站数量,总采浆量9390吨,平均每千人采浆量为6.6升。

不过,据博雅生物公告,国家自2001年5月起不再批准新的生产企业,对生产企业实行总量控制,目前国内正常经营的血液制品生产企业不足30家,且少数企业拥有多张生产牌照,行业的壁垒较高,生产企业牌照资源非常稀缺。也由此,尽管绿十字(香港)处于持续亏损状态,但仍旧是稀缺标的。

博雅生物盈利也在下滑

据博雅生物财报,2023年全年营收 26.52亿元,同比下降3.87%;实现归母净利润2.37亿元,同比下降45.06%。据博雅生物方面,业绩大幅变动受两方面影响, 一是转让了广东复大医药有限公司(以下简称“复大医药”)和贵州天安药业股份有限公司(以下简称“天安药业”)股权;二是公司计提收购新百药业形成的商誉减值准备及其他资产减值准备影响。

新百药业是一家专注于生化领域药品研究开发的制药企业,主要产品包括复方骨肽注射液、缩宫素注射液和肝素钠注射液。2015年,博雅生物作价5.2亿元收购了新百药业83.87%的股权,后者成为其全资子公司。但受集采政策及国家医保目录调整等市场综合因素影响,新百药业近几年业绩持续下滑。

2022年,新百药业的营业收入、净利润分别为4.38亿元、0.30亿元;2023年上半年,新百药业营收继续下滑至1.85亿元,净利润腰斩,降至0.15亿元,同比降幅分别为11.43%、23.25%。

而在2023年为解决控股股东之间的同业竞争问题,博雅医药分别转让的复大医药和天安药业也为收购而来。专注于糖尿病药物研发的天安药业于2013年年底被博雅生物控股,2015年,博雅生物又以1.4亿元的价格收购了天安药业27.77%股权;复大医药则是一家血液制品销售公司。2017年9月,博雅生物以2.18亿元收购复大医药82%股权。2018年1月,公司对复大医药进行增资。

2021年,华润医药(3320.HK)控股子公司华润医药控股有限公司通过受让深圳市高特佳投资集团有限公司所持博雅生物股份、接受表决权委托并全额认购博雅生物向特定对象发行的股份等方式取得博雅生物控制权,从而将博雅生物纳入进华润集团大健康板块。

在华润集团的战略指导下,明确了将华润博雅生物作为华润集团血液制品主要平台的战略定位,制定了“十四五”末跻身国内血液制品头部企业、中长期成为“世界一流血液制品企业”的战略规划。此后,博雅生物便开始不断剥离非血液制品业务。

目前,我国血制品赛道头部效应较为明显,已经形成了以天坛生物、上海莱士、华兰生物、泰邦生物行业龙头的竞争格局。据华经产业研究院数据,2022年,四家头部公司合计采浆量占国内血浆采集量的半数以上,博雅生物营业收入位列第五。

评论