文|港股解码 毛婷

巴菲特的投资旗舰伯克希尔(BRK.B.US)发布公告指,其于2024年7月17日至2024年7月19日先后四次减持美国银行(BAC.US)。

财华社根据其披露的数据推算,伯克希尔在这几日期间或合共减持了3389万股美银,合共套现14.76亿美元,约合人民币107.38亿元,减持均价或为43.56美元,较美国银行现价42.90美元溢价1.54%。

减持完成后,伯克希尔仍持有美银9.99亿股,按美银现价42.90美元计,持股市值或达到428.55亿美元,约合人民币3,117亿元,财华社估算,大约占美银已发行股份数的12.77%。

就算在减持之后,伯克希尔或仍是美银的第一大股东。

从whalewisdom的数据来看,截至2024年3月31日,美银的第二大股东先锋领航持有美银6.44亿股,大约占其持股比重的7.99%,而第三大股东贝莱德(BLK.US)则持有4.88亿股,持股比重或为6.05%。

股神于美银的投资

巴菲特投资于美国银行始于2011年。

受2008年金融危机影响,美银处于风雨飘摇之际,于2009年获美国注资200亿美元资金,并为其超过一千亿美元的资产提供担保。此后,美银开启“卖卖卖”模式,不断减持资产以清偿美国的纾困金。到2011年,美国的财政赤字压力不断,在两派就债务上限的最后拉锯中,评级机构开始下调美国的主权信用评级,挽回信心似乎比获得资金更为重要。

这个时候,“股神”巴菲特翩然入场,于2011年9月1日以50亿美元买入美国银行的优先股,每年可获派6%的优先股股息,并附送在2021年9月2日前以每股7.14美元买入7亿股的选择权。

50亿美元对于美银甚至美国庞大的财政赤字而言,并非大数目,但巴菲特此举带来的是信心,这比什么都重要。

需要注意的是,巴菲特的入股自有其道理,绝非人云亦云,若非如此,他不会在2011年美银出售资产出售得差不多的时候买入,而是在2008年甚至2009年金融危机最危重的时候就为救市而买入了。

在当年的年报中,伯克希尔指,美国银行的前任管理层作出了严重错误的决策,而后任CEO布莱恩·莫伊尼汉(Brian Moynihan)在清理这些问题方面取得了杰出的进展,但是要完成这个清理的进程需要多年时间,这意味着伯克希尔的投资是看好现任CEO的作为。

而且更重要的是,伯克希尔的建仓很注重技巧,先买入附息6%的优先股,并附上认购权,在数年后再选择是否行使认购权。这就给予伯克希尔数年时间观察美银的改革进度,而在这数年间,伯克希尔能从美银获取6%的优先股股息,并不亏。

这与伯克希尔建仓西方石油(OXY.US)的做法如出一辙。

2017年8月24日,伯克希尔悉数行使了美银授予的认购权,以50亿美元的价格购入7亿股美银。而到2024年3月31日,美银为伯克希尔继苹果(AAPL.US)之后的第二大持仓股,当时的持仓价值或为392亿美元,而苹果为1354亿美元。

值得留意的是,目前伯克希尔除了美银之外,还持有多家与美国银行业关联密切的金融机构,包括花旗(C.US),以及信用卡公司美国运通(AXP.US)、VISA(V.US)、万事达(MA.US),事实上,美国运通还是伯克希尔的第三大持仓,于2024年3月末的持仓价值为345亿美元。

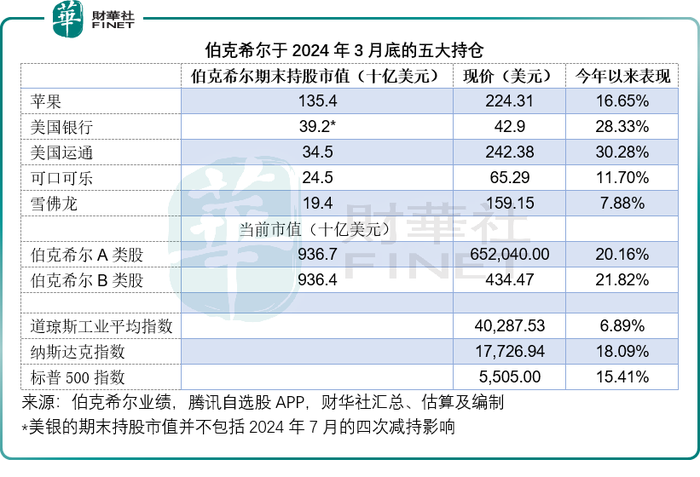

有意思的是,今年以来,伯克希尔的股价创下新高,其最大持仓苹果的股价也创下新高,但是就股价表现而言,苹果今年以来累计上涨16.65%,伯克希尔A类股和B类股的累计股价涨幅分别为20.16%和21.82%,却不及银行股的表现,美银今年以来的累计涨幅达到28.33%,而美国运通则为30.28%,跑赢了其五大持仓甚至美国主要股指的表现,见下表。

减持含义的猜测

鉴于伯克希尔减持美银的数目并不多,减持之后,伯克希尔仍是美银的主要股东之一,财华社认为这次减持应为其调整仓位的正常操作,与前两季减持苹果相类似,腾出一些现金来进行接下来的投资或回购。

此外,美联储降息周期将临,对于商业银行来说,在短期内或会缩减其利息业务的息差,不过长远来看,降息或可带来更多的贷款业务,应是利好。

2024年第2季,美银的季度收入按年增长1%,至254亿美元,资产管理和投行业务手续费增长抵消了净利息收入下降的影响。占其总收入超一半的净利息收入按年下降3%,至137亿美元,主要因为高利率环境下,存款的成本增加。期内,其减值拨备或增至15亿美元,高于上季的13亿美元和上年同期的11亿美元。受收入几乎持平,而成本增加所影响,美银录得净利润69亿美元,按年下降6.8%。

2024年6月末,CET1比率为11.9%,较将于2024年10月1日推行的新监管最低比率高出122个基点。

从Wind提供的估值数据来看,美银的市净率估值不算太高,也不算太低;从今年以来的股价走势来看,美银的表现不错:从股本回报率比较来看,美银的业绩回报或处于相对较低的水平。

整体来看,美银的估值、业绩、财务状况等指标尚可,在接下来几个季度再细察伯克希尔的股权操作,应有更多启示。

评论