文 | 未来迹FutureBeauty 巫婉卿

编辑 | 吴思馨

美妆IPO又热起来了?

近日,屈臣氏集团第二大股东、持有集团约25%股权的新加坡股权基金淡马锡副首席执行长谢松辉表示,屈臣氏集团IPO目标不变,但时间、地点、集资额等事宜最终将由屈臣氏董事局以及管理层决定。这一番话,重新点燃了市场对屈臣氏集团上市的热议。

另一中国最大的香水品牌管理公司颖通控股有限公司,也已向港交所主板提交上市申请,法国巴黎银行和中信证券担任联席保荐人。若IPO成功,颖通控股将成为“香水品牌管理第一股”。

去年随着管理层阶段性收紧IPO,多家美妆公司主动叫停IPO进程,今年美妆“上市难”的情况是否已经有所好转了?

2024年至今成功上市仅2家,6家叫停IPO

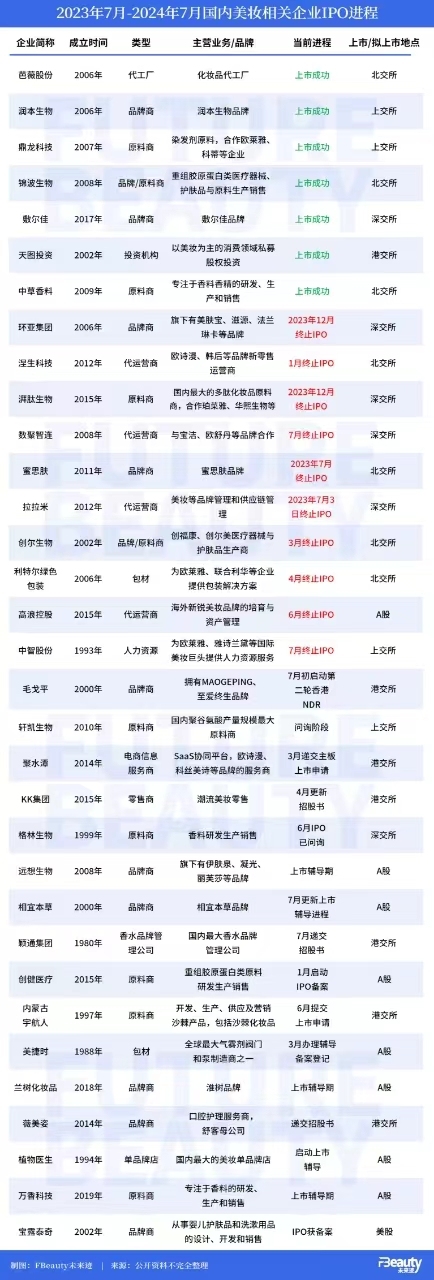

《FBeauty未来迹》整理发现,从2023年7月到2024年7月,大约有33家美妆相关企业在IPO进程之中,其中,有芭薇股份、敷尔佳、锦波生物、鼎龙科技等7家企业上市成功。

不过,2024年成功上市的到目前为止仅有芭薇股份和中草香料,且皆在北交所上市。

芭薇股份成立于2006年,是业内知名的化妆品代工企业,于今年3月29日在北京证券交易所正式上市,这标志着芭薇股份成功拿下“北交所美妆代工第一股”称号,成为首家在北交所正式挂牌的美妆代工企业。值得一提的是,芭薇也是今年第一家正式上市成功的美妆企业。

中草香料成立于2009年,是一家专注于研发、生产和销售香料香精的综合性制造企业。今年2月2日,北京证券交易所上市委员会2024年第6次审议会议同意该公司发行股票的注册申请。近日,中草香料北交所已通过发审会,这意味中草香料离正式“敲钟”不远了。中草香料也将成为2024年首个香料香精上市企业。

相较之下,终止IPO进程的企业数量更多,2023年7月到2024年7月共有拉拉米、湃肽生物、中智股份等10家企业陆续终止了IPO,覆盖品牌商、原料商、代运营商、包材、人力资源等各个方向,其中代运营商数量最多,有4家。

涅生科技、数聚智连、创尔生物等6家企业都是于今年终止的IPO进程,数量明显高于往年。其中有多家是主动撤回IPO申请。如最近一家终止IPO进程的中智股份,为国内头部人力资源公司。资料显示,中智股份从2002年开始,陆续为欧莱雅、雅诗兰黛、爱茉莉太平洋等国际美妆巨头提供人力资源服务,并持续至今。

尽管总体营收十分不错,但中智股份还是主动撤回发行上市申请,对此中智股份表示:“这次主动撤回上市申请是公司基于对自身发展战略、当前市场整体环境因素综合考量的结果。”

但总体看下来,美妆“上市难”的情况并没有缓解,且到目前为止,2024年已过大半,化妆品行业成功上市的企业仅有2家,却有6家叫停IPO,这一情况似乎比去年更加严峻。

国际美妆集团IPO火热,国内再难跑出大量级美妆IPO?

今年以来,全球美妆头部集团IPO消息不断,西班牙香水美妆巨头PUIG、欧洲美妆零售巨头道格拉斯(Douglas)、皮肤科学美容巨头Galderma高德美陆续上市成功,为企业发展历史添上浓墨重彩的一笔。

值得关注的是,这三家集团体量都不小,例如PUIG集团上市首日,市值超过139亿欧元,折合人民币约1097亿元,创下今年欧洲最大规模的IPO交易记录,也是西班牙近十年来的最大IPO;

美妆品牌丝塔芙的母公司、专业皮肤科学研究公司Galderma高德美在瑞士证券交易所上市,当日开盘价为每股61瑞士法郎,市值高达145亿瑞士法郎(约合人民币1183.78亿),这也是2017年以来瑞士最大的IPO案例;

道格拉斯(Douglas)则是法兰克福证券交易所今年的第二个IPO,上市当天市值约28亿欧元(约合221亿人民币)。

这三家成功IPO的美妆企业配售规模大、估值高,其中有两家超过了千亿市值,在IPO成功之后,很有机会冲进全球美妆企业前十榜单。

相较之下,国内美妆IPO近两年则冷清的多。目前国内化妆品行业的头部上市企业,基本都是在2017年到2022年之间跑出来的,这段时期也被称为化妆品行业的“上市黄金期”,国内头部美妆企业珀莱雅、丸美、逸仙电商、拉芳、华熙生物、贝泰妮、上美、巨子生物等品牌公司接连上市。

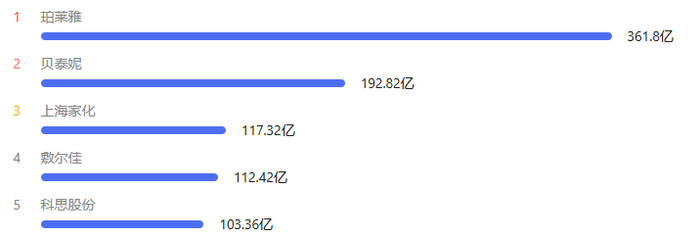

就7月24日的市值情况来看,化妆品上市企业中珀莱雅以361.8亿元人民币的市值位居第一,位居第二的贝泰妮市值达192.82亿元,第三的上海家化117.32亿元。

珀莱雅可以说是目前化妆品行业规模最大的上市企业,但其2023年的全年营业总收入为89.05亿元,而2023年排在全球美妆企业第15名的LG生活健康销售额约为146亿元人民币。中国美妆企业们的百亿“跨栏”还有待时日。

尽管目前美妆IPO难度升级,但想要真正孵化出全球级别的美妆大集团,IPO是必经之路。许多美妆企业也清楚这一点,例如毛戈平公司从2016年12月首次递交招股书算起,到现在它的IPO之路已经持续了7年多时间。今年1月,毛戈平公司主动撤回上交所主板上市,然而3个月后,毛戈平再度递表港交所申请主板IPO,可见其对IPO的“执念”。

PUIG们的上市成功,实际也在拉高国际美妆集团的竞争难度,但国内想要跑出一个这样量级的美妆企业,起码在当下看来还是比较困难的。

新“国九条”重磅出台,IPO标准全面上调

学会“读政策”,是企业IPO进程中的必经之路。今年已经6家美妆相关企业终止IPO,或许与今年4月国家发布的一条关键性政策有着密切联系。

今年4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》(以下简称“新‘国九条’”),明确严把发行上市准入关,主板、创业板的上市门槛随之提高。

相较于前两次的国九条,新“国九条”有几个方面尤其值得关注:

一方面,新“国九条”指出资本市场建设重心聚焦在权益市场。

无论是提高上市公司准入门槛,还是加强持续监管力度,都是为了提高上市公司质量,增强投资者信心,引导长期资金入场,扩大权益市场规模占比。

另一方面,政策抓手从市场培育要转到提升上市公司质量上来。

新“国九条”着力提高上市公司质量,优化上市公司结构,助力经济转型。以企业为核心,压实企业责任,着力从上市准入、已上市企业监管到退市制度等各环节,严把上市公司质量关。

上市准入阶段,不仅上市门槛提高,增加监管检查抽查力度,从源头把控上市公司质量,而且着意以此为契机,进一步优化上市公司结构。对已上市企业,不仅要持续保证信息披露的真实性和准确性,杜绝财务造假。

值得关注的是,4月30日,为贯彻落实新“国九条”,中国证监会及沪深交易所正式发布《股票发行上市规则》等多项规则,通过适度提高主板和创业板企业的财务指标、科创板科创属性评价标准等,从源头上提高上市公司质量。

例如沪深交易所对主板的“三套考卷”进行了全面上调,以大多数主板IPO企业选择的第一套标准为例,将最近三年累计净利润的下限由1.5亿元调至2亿元,最近一年净利润指标从6000万元提升至1亿元,最近3年累计经营活动产生的现金流量净额指标从1亿元提升至2亿元,最近3年累计营业收入指标从10亿元提升至15亿元。

总的来看,一个关键信号释出——IPO只会越来越难。

新“国九条”出台短短几个月,就展现巨大的影响力,据京沪深交易所数据统计,4月12日至6月12日期间,99家拟上市企业撤单终止审核,而这一数字,在去年同期是10家。在主动撤单的99家企业中,分别有13家主板IPO企业、3家创业板IPO企业最近一年财务数据暂不满足上市新规。

同时,受撤单企业持续增加、新受理企业空缺半年等因素影响,IPO排队企业数量急速萎缩。Wind数据显示,截至目前,IPO排队企业为467家,较去年同期的961家少了一半以上。

如此看来,美妆行业的“上市难”并非个例,从国家政策出发,筛出不合规、不达标的申请企业是必然结果。

正如深交所在谈及此次修订时曾公开表示,目前主板、创业板的上市条件存在不适应性,主要是财务指标偏低,部分申报企业利润规模较小、抗风险能力偏弱,上市后业绩容易出现较大波动;其他相关指标综合性不足,引导企业申报合适板块的作用还不够充分。

相关业内人士表示,国家出台此项政策的目标指向其实十分明确,即进一步优化资源配置,通过调节IPO节奏,促使拟上市公司审慎考虑融资时机和规模,避免市场流动性过剩或过缺,从而实现资本的有效配置。同时,还有助于提升上市公司质量,对拟IPO企业严格审核,筛选出更具发展潜力的公司。

在此背景下,不难理解为什么有不少美妆企业选择主动撤回IPO申请了。很明显,市场正在逐渐挤出“泡沫”,企业也更需要重新审视自己是否符合IPO的相关标准,以及上市是否是当下发展的最佳选择。

毕竟前有毛戈平等公司执着数年仍不放弃IPO,后有欧舒丹等公司主动退市实现私有化。IPO并非解决一切问题、实现规模飞跃的良药,即便在上市之后,仍要经历重重考验,企业还是需要将自身条件及发展预期审视清楚再做决策。

可以预见的是,行业未来或许会有更多的企业撤回IPO申请,但这不能成为“唱衰”行业发展的象征,因为这更大程度上仅是政策引导下市场高质量发展的必然结果。

评论