文 | 独角金融 姚悦

编辑 | 付影

随着空缺约4个月的总经理职位人选落定,国泰基金管理有限公司(下称:国泰基金)年初开始重新调整的“将帅组合”对外也已清晰呈现。

国泰基金新任总经理是从第一大股东中国建银投资有限责任公司(下称:中国建投)“空降”至公司的“28年金融老将”李昇;针对董事长一职,国泰基金则“内提”了“老人”——担任公司总经理超7年的周向勇,其同样具有中国建投背景。

图源:国泰基金公告

“将帅”齐换之际,国泰基金内外部都面临着新情况。一方面,2023年国泰基金遭遇近5年内首次营业总收入、净利润同时下降;另一方面,公募基金行业费率改革稳步推进,管理人旱涝保收的收益格局正在遭到冲击,提高战略布局和营运能力来应对未来更激烈的竞争已经成为行业共识。

国泰基金多年保持着与身俱来的稳健风格,这也让作为“老十家”、且是国内首家基金管理公司的国泰基金从未经历大起大落。但当前,面临内外部的新情况,在新任“将帅”执掌之下,国泰基金的风格会不会有所变化?

1 “将帅”齐换

7月24日,国泰基金发布公告称,李昇担任国泰基金总经理。李昇是具有28年从业经历的“金融老将”,其在此次任职宣布之前,已经从国泰基金第一大股东中国建投“转战”国泰基金,任党委副书记。

资料显示,李昇曾任中国建设银行总行行长办公室科员、副主任科员、主任科员等,中国建投办公室业务经理、企业管理部高级副经理、资本市场部高级副经理、公开市场投资部组负责人、财务资金部副总经理、金融市场投资部总经理,中国建投(香港)有限公司总经理等。

新任总经理公布之前,国泰基金新任董事长已经落定。3月27日,国泰基金发布公告称,总经理周向勇因工作安排,转任公司董事长。同时,当时总经理一职人选未定,就由周向勇暂为代任。

图源:国泰基金公告

周向勇是在国泰基金任职超过10年的“老人”,其于2011年1月加入国泰基金,历任总经理助理、副总经理,先后分管电商、市场、投资;2016年7月起担任公司总经理及公司董事。

同时,周向勇也同样具有中国建投背景。资料显示,周向勇曾任中国建设银行总行办公室科员、个人银行业务部主任科员,中国建投办公室高级业务经理、业务运营组负责人。

值得一提的是,周向勇担任总经理期间,国泰基金公募管理规模增长了5倍之多——其上任前,截至2017年6月30日末,国泰基金公募管理规模为982.03亿元。据Wind数据显示,截至2024年6月30日末,也就是周向勇离任总经理之前,国泰基金公募管理规模已经突破6500亿元。

2管理267只基金,近三年超百只业绩亏损怎么破?

“将帅”齐换之际,国泰基金内外部都面临着新情况。

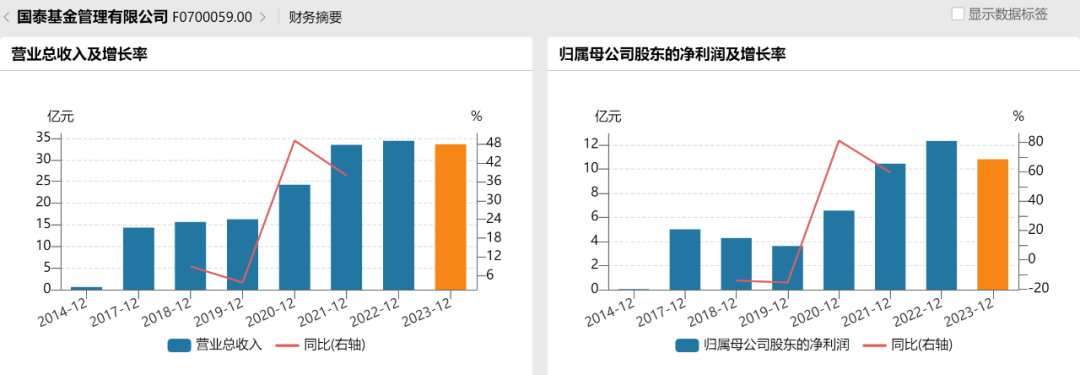

据Wind数据显示,2023年,国泰基金营业总收入33.59亿元,同比下降2.33%;净利润10.79亿元,同比下降12.3%。这是国泰基金近5年内首次遭遇营业总收入、净利润同时下降。

据Wind数据显示,2019-2023年,国泰基金营业总收入分别为16.27亿元、24.25亿元、33.46亿元、34.39亿元、33.59亿元,分别同比增长3.89%、49.07%、37.95%、2.78%、-2.33%;净利润分别为3.61亿元、6.54亿元、10.43亿元、12.31亿元、10.79亿元,分别同比增长-15.59%、81.22%、59.48%、17.96%、-12.3%。

图源:Wind金融终端

不过,在公募规模方面,国泰基金2024年以来保持增长态势,且守在前15名的阵营内。

据Wind数据显示,截至2024年二季度末,国泰基金公募管理规模为6556.29亿元,较2023年末增长649.09亿元;在158家公募基金管理公司中排名第15位,较2023年末下降1位。

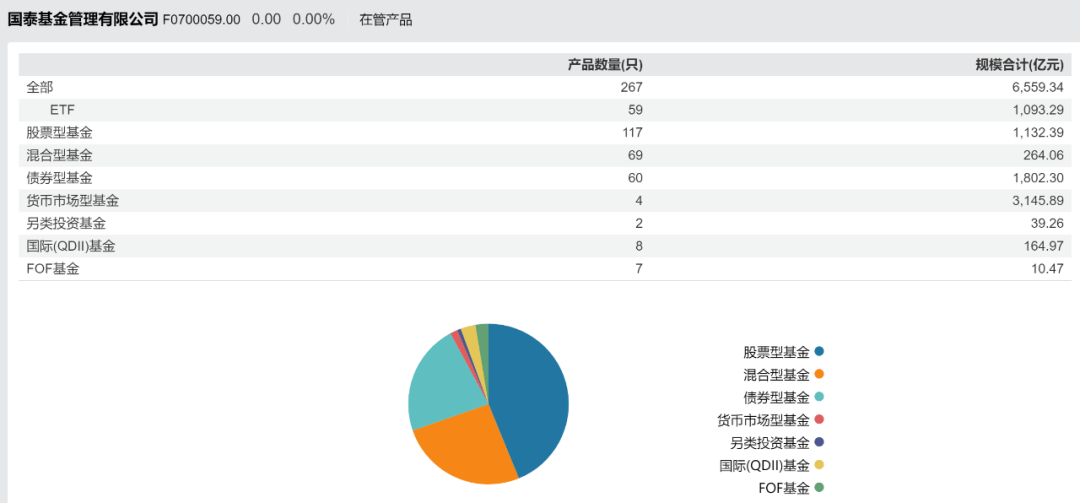

公募基金产品结构来看,国泰基金的公募管理规模还是主要靠固收产品来支撑。

据Wind最新数据显示,国泰基金包括股票型和混合型在内的权益类产品,规模共计1396.45亿元,在总规模占比为21.29%;包括债券型和货币型在内的固收类产品,规模共计4948.19亿元,在总规模占比为75.44%。

图源:Wind金融终端

值得注意的是,国泰基金仍有固收类产品规模增长,以及权益类产品规模下降之势。也就是说,国泰基金年内公募管理规模整体增长也是靠固收类产品带动。

据Wind数据显示,截至2024年二季度末,国泰基金股票型基金规模1128.91亿元,比2023年末下降168.11亿元;混合型基金规模264.49亿元,比2023年末下降51亿元。

同期,国泰基金债券型基金规模为1802.3亿元,比2023年末增长320.55亿元;货币型基金规模为3145.89亿元,比2023年末增长492.48亿元。

着重发展固收类产品,显示出国泰基金的稳健风格。不过,据财经自媒体“尺度商业”分析,权益类产品规模占比较小,权益类产品规模下降的情况下,对于公募基金公司的营收上会带来一定影响。

公募基金的主要收入来源是收取管理费,通常情况,权益类产品的管理费要高于固收类产品。据Wind数据显示,国泰基金股票型和混合型产品的管理费在0.15%-1.2%区间,而债券型产品的管理费则在0.15%-0.7%区间,货币型产品的管理费更仅在0.22%-0.28%区间。

另据Wind数据显示,截至2023年末,华安基金、兴证全球基金、景顺长城基金的公募管理规模分别为5889.76亿元、5615.26亿元、5138.24亿元,均低于国泰基金的5907.3亿元,但营业总收入分别为34.39亿元、36.11亿元、38.3亿元,全部高于国泰基金的33.59亿元。其中,规模最低的景顺长城基金,营业总收入反而最高。

同时,据Wind数据计算,华安基金、兴证全球基金、景顺长城基金包括股票型和混合型在内的权益类产品规模在总规模中占比分别为21.4%、21.65%、31.86%,均高于国泰基金的21.29%,其中尤其是景顺长城基金的比例最高。

产品业绩方面,国泰基金共有267只产品,近3年收益为负的产品有108只,其中收益回撤超过30%的有64只,回撤最多的是国泰中证医疗ETF为63.59%;近1年收益为负的产品有162只,其中回撤超过30%的有25只,回撤最多的是国泰中证全指软件ETF为42.41%。

年初,时任国泰基金总经理周向勇在媒体上作新年致辞时坦言道,必须承认,过去几年,投资者在获得感上仍不足,这是值得反思的。提高投资者的获得感,从根本上来讲,就是一定要把基民赚钱放在基金赚钱前面。

“国泰基金把为基民赚钱、提高投资者获得感作为最重要的目标。我们将发挥专业机构投资者价值发现作用,力争获取高质量的规模增长和高质量的投资收益。”周向勇表示。

此外,值得一提的是,相比其他头部公募,因为布局较早,国泰基金的ETF发展一直位居行业前列。据Wind数据显示,截至8月2日,国泰基金ETF基金规模为1109.58亿元,在全市场的第7位,比国泰基金第15名的整体规模市场排名还要居前。

国泰基金ETF产品的业绩也可圈可点。例如,国泰纳斯达克100ETF成立以来的回报为595.5%,同类排名3/16;国泰中证煤炭ETF成立以来的回报为139.91%,同类排名1/725;国泰黄金ETF成立以来的回报为104.93%,同类排名2/2。

3 “老十家”会有“新招式”吗?

成立于1998年3月的国泰基金,是公募市场“老十家”之一,更是我国首家公募基金管理公司。

据天眼查显示,国泰基金当前主要股东为中国建投、意大利忠利集团、中国电力财务有限公司,持股比例分别为60%、30%、10%。

值得注意的是,据证监会官网显示,关于国泰基金的《公募基金管理公司变更持有百分之五以上股权的股东、持股不足百分之五但对公司治理有重大影响的股东或者实际控制人审批》材料已于7月15日被接收。

据“澎湃新闻”报道,国泰基金对此回应,原中国银保监会颁布《企业集团财务公司管理办法》,要求财务公司不得向金融机构和企业投资,在2024年11月底前完成对外股权投资清理处置。

“国泰基金原股东中国电力财务有限公司落实监管要求,将其持有的股权转让至其股东国网英大集团,此次转让属于正常股权内部转让,公司股权结构长期稳定。”国泰基金表示。

关注基金行业的自媒体“阿尔法工场DeepFund”也表示,国泰基金拥有的与生俱来的“稳健”好处是公司成立以来未曾出现过重大闪失或是大起大落。

昔日“老十家”公募基金中,长盛基金、大成基金在某种程度上已经“掉队”,当前公募管理规模均未超过5000亿元,而国泰基金仍在行业中占有一席之地——无论公募管理规模还是营业总收入均保持在前15名阵营。

值得注意的是,当前国泰基金面临着高度变化的外部环境。

2023年7月8日,证监会发布《公募基金行业费率改革工作方案》(下称:《方案》),2024年4月19日证监会发布《公开募集证券投资基金证券交易费用管理规定》(下称:《规定》),《规定》已经于7月1日正式实施。

据了解,此轮公募基金行业费率改革工作分“三步走”,按照“管理费用-交易费用-销售费用”的实施路径分阶段推进。《方案》和《规定》的发布分别是公募基金行业费率改革第一阶段和第二阶段落地的标志。

据《证券日报》报道,中信建投基金相关人士表示,改革宗旨在于优化基金费率结构,鼓励管理人让利于基民,将一定程度上打破管理人旱涝保收的收益格局,也将对管理人的战略布局和营运能力提出更高要求,会给行业带来多重影响。

“一方面,对竞争力较弱的基金公司形成压力,进一步提高行业集中度;另一方面,竞争加剧会促使参与者不断创新、进取,带来更优质的产品和服务。”上述人士表示。

中国企业资本联盟副理事长柏文喜认为,管理费和托管费的降低将直接影响公司收入,尤其是对以主动权益基金为主的国泰基金影响较大。据测算,降费改革将导致公募基金行业收入减少148亿元,净利润下降74亿元,对国泰基金等公司的财务报表产生一定影响。

“从长期来看,费率改革有利于提升公募基金行业的整体竞争力和吸引力,对国泰基金而言,这可能是一次业务调整和战略转型的机会。”柏文喜表示。

财经评论员郭施亮亦表示,在市场环境低迷的情况下,需要提升资产配置能力、提升服务质量,提升风险管理能力,增强员工考核水平,来提升竞争力。

国泰基金相关人士也曾对《证券日报》表示,基金降费对于公司而言,短期管理费收入会有所下降,但也会驱使管理人进一步提高投资能力,提高经营水平,以优异的投资业绩来吸引投资者。

此外,2024年,监管部门时隔10年出台针对资本市场的第三个“国九条”,其中还明确指出,大力发展权益类公募基金,大幅提升权益类基金占比。建立交易型开放式指数基金(ETF)快速审批通道,推动指数化投资发展。全面加强基金公司投研能力建设,丰富公募基金可投资产类别和投资组合,从规模导向向投资者回报导向转变。

你认为新任“将帅”会给国泰基金带来多大改变?欢迎留言评论。

评论