文|赶碳号

光储不分家。光伏产业化的历史不过20多年,新型储能行业更年轻,真正兴起到现在只有七八年。

光伏行业过去吃到过的“肉”,储能行业还没真正吃到。但光伏行业正在踩的坑,储能行业在将来似乎一个也都不会落下:大扩产、同质化、价格战……

光伏内卷原因复杂:企业要赚钱效应,地方要业绩表现,资本要炒作题材,创业者要暴富神话。这些朴素的想法都没有错,但是一定要基于一定的原则——比如硬科技属性,比如公平竞争,比如市场需求。

于是,当光伏的技术、产能、商业模式可以被随意复制时,增速即使再迅猛的市场需求,也禁不住无底线的透支。然后,就是现在的一地鸡毛。

在资本加持下,最近几年储能企业的高管,就像前几年的光伏高管一样辞职创业,蔚然成风。怎么看待这件事呢?

储能制造业所处的发展阶段,与光伏制造业不一样,更重要的是,行业集中度也完全不一样——在储能行业,有宁德时代这样市占率超过40%的核心企业存在。在此背景下,储能创业者纷纷涌现,会加速行业内卷呢,还是更加有利于行业生态的健康?

01、储能创业故事,如同光伏行业的复刻

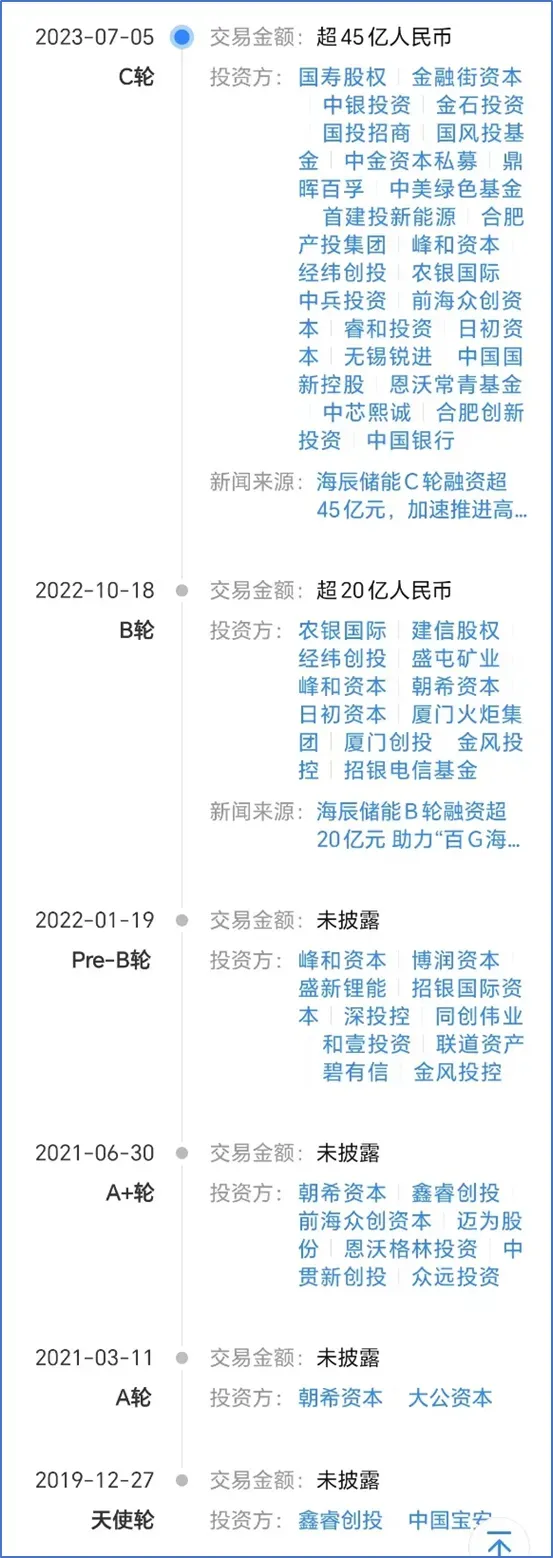

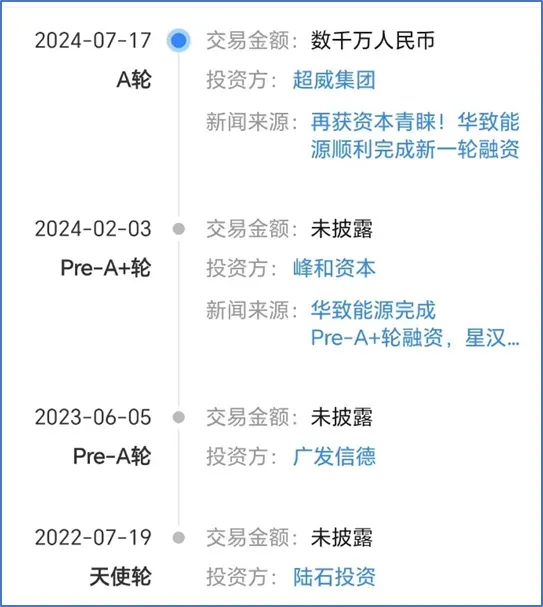

今年7月,由前阳光电源储能事业部副总经理、光储事业部储能销售总经理陈志所创立的华致能源获得了超威集团的数千万A轮融资。

这是今年以来华致能源完成的第二次千万级别的股权融资。2月份,华致能源已经完成了一次Pre-A+轮融资,投资方是峰和资本。

近几年,类似陈志这样带着新能源大厂高管的光环从前东家离职,在专业投资者和产业资本的支持下,创立新的储能企业的情况已多次出现。

赶碳号储能整理

这些大厂的前高管虽然浸淫行业多年,有足够的行业经验和人脉,但储能行业是重资产投入的行业,无论厂房建设还是具体项目投资,没有足够的资金,想平地起高楼是不可能的。

而资本的加持正是这些大厂高管们启动创业的关键推手。

在天眼查上看到,奇点能源2023年5月份超7亿元的B轮融资有多达16家投资机构参与。投资者中不乏高瓴、IDG等著名投资机构和广州产投这样的地方引导基金,还有宁德时代的晨道资本。

海辰储能的每一轮融资也吸引了多家投资机构参与,有鼎晖这样的专业投资机构,也有广州产投、厦门创投这样的政府引导基金,还有迈为股份、盛新锂能等储能行业的上游企业。

华致能源的投资者中也能看到峰和资本这样的投资了奇点和海辰的熟悉面孔,还有超威集团等从传统铅酸电池跨界到储能电池的产业资本。

在这些企业从创立到上市前的多轮投资中,活跃着专业投资机构、产业投资者和地方政府引导基金这样三类投资人的身影。

这些机构投资初创储能企业的目的不尽相同。

专业投资人想获取投资收益,产业资本如超威集团想通过入股来补齐工商业储能短板。除了华致能源,超威集团还投资了驰库能源,也从事工商业储能业务。迈为股份和盛新锂能的投资至少锁定了海辰这样一个上升势头强劲的大客户。

储能是热门行业,头部企业关键岗位的高管一旦流露出创业意愿,就会有各路资金全力撬动和助推。

峰和资本投资过的企业

02、创业型企业,加速储能内卷

尽管面临储能电池产能过剩的担忧,各个厂家的产能建设依然没有停止。老玩家怕出货量排名下降被行业淘汰,新玩家更是要大手笔投入产能以彰显实力,不然无法在行业内立足。

根据CNESA全球储能数据库的不完全统计,2024年5月,全国共有30家企业公开了动力电池及储能电池产能项目(包括拟建、签约、开工及投产等不同阶段的项目),产能总规模达到263.4GWh,环比上涨23.3%。

具体企业方面,据亿纬锂能披露,公司2023年底的产能为84GWh,预计到2025年投产产能126GWh,现有产能与新增释放产能之和将达到210GWh,2年内产能将扩大约2倍。预计至2027年现有产能与新增释放产能之和将达到328GWh,4年内产能将扩大约3倍。

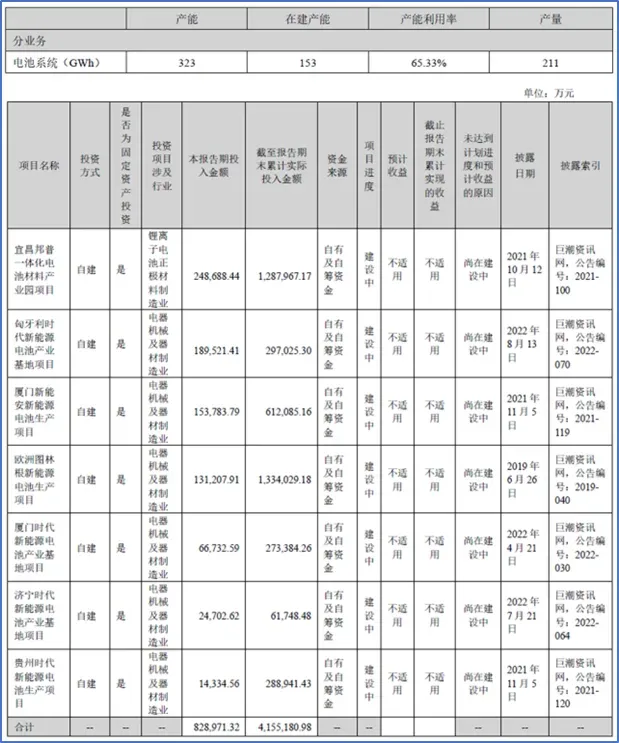

宁德时代半年报披露的产能利用率只有65%,但在建产能依然有153GWh。头部大哥的产能利用率都这么低了,行业内其它企业可想而知。

资料来源:宁德时代2024年半年报

新进入的企业更是没得选择,只能向前。

海辰储能厦门锂电项目一期智慧工厂2022年5月投产,年产能15GWh;二期2023年5月投产,年产能30GWh。

位于重庆的新能源西南智能制造中心及研发中心项目总投资130亿元,项目全部达产后,将形成56GWh储能锂电池和22GWh储能模组产能。

按照这一产能释放节奏,2024年海辰储能的年产能会突破100GWh,2025年预计达到135GWh。

产能的扩张,直接导致电池投标价格一路下跌,企业盈利困难。

7月31日,中国能建2024年度磷酸铁锂电池储能系统集中采购项目公开招标,0.5C储能系统报价范围0.5-0.62元/Wh,均价0.558元/Wh;0.25C储能系统报价范围0.487-0.575元/Wh,均价0.517元/Wh。

此次比6月底华电集团的集采招标价格又有下降。

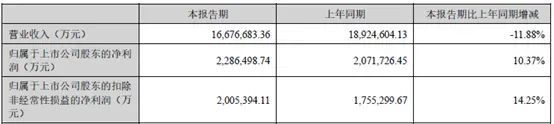

因中标价格的不断下降,宁德时代的半年报营收同比也出现了下降。

资料来源:宁德时代2024年半年报

其它新进入者就难免陷入以价换量的困境。瑞浦兰钧已经连续亏损4年,亏损额呈逐年放大的趋势。

“低价换市场”是瑞浦兰钧长期采取的策略。其招股书中提到,2022年瑞浦兰钧业绩亏损原因包括“储能电池产品的亏本出售”。2023年,瑞浦兰钧的毛利率只有4.7%,如果不是大股东青山集团持续输血,瑞浦兰钧很难持续经营。

海辰储能2020-2022年也是连续三年亏损,且亏损额逐年扩大。

03、宁德时代的两颗种子

在新能源职场中,宁德时代绝对是那种把竞业禁止协议运用到极致的一家公司——在这方面如果宁德自认第二,那就没人敢说自己第一。

宁德时代对技术人员的离职是什么态度呢?用“千里追杀”、“锱铢必较”形容并不为过。裁判文书网中,有很多宁德时代竞业限制的判决案例。

宁德时代向来非常重视技术保密工作,密切关注离职员工的动向,绝不容许员工离职后创业或跳槽至竞争对手方。

但是,在储能行业,至少有两家公司有着宁德时代的鲜明烙印,甚至可以视为从宁德时代的种子:海辰储能与瑞普兰钧。

坊间传闻,海辰储能的背后,站着宁德时代曾经的二号人物——黄世霖。对此,尚未有官方信息可以证实或证伪。

但的确比较反常的是,海辰储能的创始人吴祖钰在2012年7月至2018年11月在宁德时代任职期间,作为第一发明人署名67项专利,涉及储能领域的集流体、极片及电池等。吴祖钰不但自己离职创业,还拉了张万财等一大票宁德时代的技术人员。虽如此,宁德时代居然能一直隐忍。

2023年8月1日,黄世霖从宁德时代正式离职。短短一个多月后,宁德时代与吴祖钰之间的恩怨彻底爆发。公开信息显示,2023年9月23日,吴祖钰因为违反竞业禁止协议,通过其妻子林秀华(海辰储能前法定代表人),向宁德时代支付了100万元的违约金,并附言为“宁劳人仲案(2023)191号裁决书的违约金”。

“吴祖钰不仅自己违反协议,还利用其在宁德时代的工作经验及人脉关系,大量挖角宁德时代的核心技术人才,两年迅速抢占储能市场,对宁德时代造成的损失早已不可估量,不是区区100万足以弥补的。”宁德时代律师称,短短两年时间,海辰储能实际出货量已实现40倍以上的迅猛增长,成为宁德时代有力的竞争对手。

相对吴祖钰这区区100万而言,另外一家企业瑞浦兰钧控股的上海兰钧新能源命运大不同——上海兰钧新能源的董事长张五堂和总经理钟开富都曾是宁德时代的前员工,且都曾因侵犯宁德时代的商业机密而被法院判刑。

张五堂、钟开富在宁德任职期间,违反与公司签订的保密协议及公司保密制度,将时代新能源公司研发的技术信息与经营信息,通过外网邮箱以邮件方式泄露给他人,从中获取经济利益,给时代新能源公司造成重大损失。2017年11月10日,宁德蕉城区法院作出判决:被告人张五堂和钟开富犯侵犯商业秘密罪,并分别判处一年六个月和八个月的有期徒刑。

尾声

储能人才创业,虽然说加剧了行业内卷,虽然引发了众多知识产权纠纷,但也不能说就一无是处。

首先,让储能行业的生态或许会更加健康。

无论多么优秀,一个一家独大的市场肯定是不利行业长期发展的。在储能领域,给宁德时代多一些竞争对手,多几条鲶鱼,就像在动力电池领域多一个比亚迪一样,对于行业的长远发展,是好事情。

另外,加快了光储平价时代的到来。

光伏能不能成为主力能源,就在于光伏与储能在不考虑碳税的前提下,在成本上也能与火电的成本打平甚至成本更低。当然,光伏组件也好,储能产品也好,降价应该是基于降本的降价,而不是低于制造成本的内卷式降价。

评论