文 | 零售商业财经 乾行

编辑 | 吕鑫燚

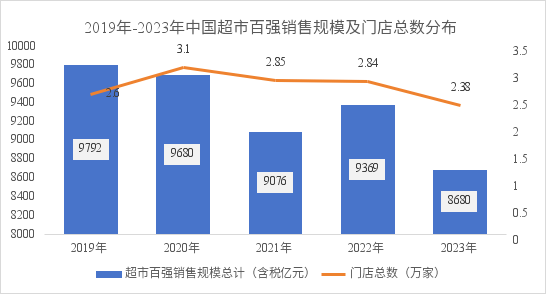

中国连锁经营协会(CCFA)最新发布的《2023年中国超市TOP100》(榜单附后)显示,2023年,超市TOP100企业销售规模为8680亿元,门店总数2.38万个,分别比上年的超市TOP100下降7.3%和16.2%。

虽然百强企业整体销售规模和门店数量呈下滑态势,但从具体经营状况来看,近半超市发展稳健,另有33家企业的门店数增加,向行业释放积极信号。

若用一棵树来比喻的话,从具体“数字”中,我们亦能“见树”之全貌。

尤其在近两年,“求变”成为行业主旋律,连锁超市以更灵活的作战姿态,应对市场之变,既有关于会员店、折扣店等新业态的探索布局,也有引进、学习“胖东来模式”经验等针对性提升商品、服务品质之举。

长期来看,超市行业正极力绘制一条“微笑曲线”,虽短期承压,但长期向好。接下来,谁能扎稳扎深、率先度过阵痛期,谁就能基业长青、屹立潮头。

01 整体下滑中藏着亮点

过去五年,超市百强整体销售规模为连续下滑状态。2023年为8680亿元,相较2022年的9369亿元下滑7.4%;而门店数量则在2020年达到3.1万家的峰值后,于2023年跌至2.38万家,减少近四分之一。

图1:超市百强近五年销售规模及门店情况 制图:乾行

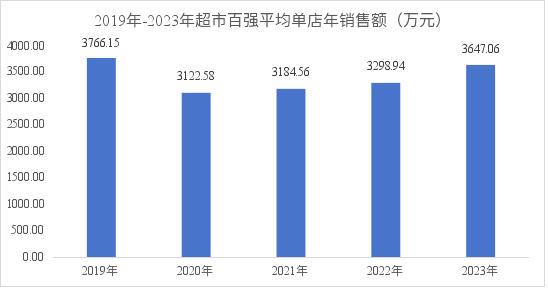

但“向阳面”是,超市百强平均单店的年销售额呈上升趋势,由2020年的单店年销售额3122.58万元上升到2023年的3647.06万元,虽仍未恢复到2019年的3766.15万元,但一定程度上也反映出了,超市企业近年来通过闭店调优来改善经营业绩的举措已初具成效。

图2: 2019年-2023年超市百强平均单店年销售额分布图,制图:乾行

再细化分析,从超市百强的经营区域范围来看,全国连锁企业依然是连锁百强的中流砥柱。

2023年,全国连锁超市百强销售规模总计6656亿元,以仅占比不到30%的7105家门店数,实现占比达接近80%的营收规模;而区域连锁超市百强(指只在一个省或直辖市内经营的企业)销售规模总计2034亿元,门店数多达16701家,基本上符合“二八定律”。

同时,全国连锁超市的平均单店年销售额接近区域商超的1.4倍,每年近4000万元。

表1: 区域及全国性超市情况 制表:乾行

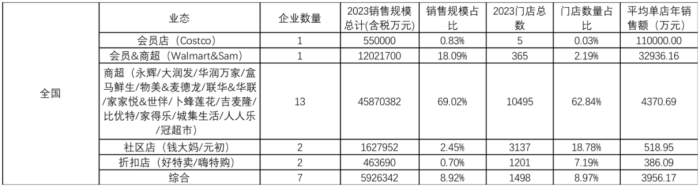

在全国连锁超市百强企业所涉足的零售业态中,会员店业态经营情况明显优于其它业态。开市客(Costco)和沃尔玛(Walmart)两家公司以370家(2.2%)的总门店数量(中国区域)实现1257亿元,近20%的销售规模。

会员店业态的平均单店年销售额一骑绝尘,以2019年在上海开出首店的Costco中国为例,单店年均可实现11亿元的销售额,远超综合(超市、商场、百货等集合体)和商超(超市)两种业态。

另据统计,沃尔玛中国的山姆会员店从1996年首店落地后,经过二十年的蓄势积累,在2016年后才得以迅速开店,并以平均每家店的销售额超过15亿元,近50家店的门店数实现整体沃尔玛接近三分之二的销售规模。

表2: 超市百强经营情况及业态分布表 制表:乾行

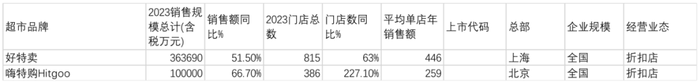

折扣店业态同样可圈可点,虽然其在销售规模占整体比重不到1%,但以这种业态为经营模式的好特卖和嗨特购在销售额和门店数同比都有大幅的增长,平均单店年销售额分别可以达到446万和259万元。

表3: 折扣业态经营情况 制表:乾行

可以预见的是,当下的销售额只是折扣店业态的“开胃前菜”。

传统零售商超企业纷纷开始试水折扣店,永辉超市今年计划完成600家“正品折扣店”的改造,通过采用“店中店”的模式,在每家店增设100平方左右的区域,提供近百个SKU的折扣商品。家家悦超市也做出尝试,通过新业态“好惠星”涉足折扣店业态,基于自有品牌加上“开箱式售卖”低成本陈列方式,为消费者提供低价商品。

不过,虽然势头向好,但由于折扣店模式还处于市场探索期,仍需要很长时间来摸索出一条行之有效的路径。

最后,从上市和非上市企业的经营情况来看,上市企业的经营能力明显优于非上市企业。

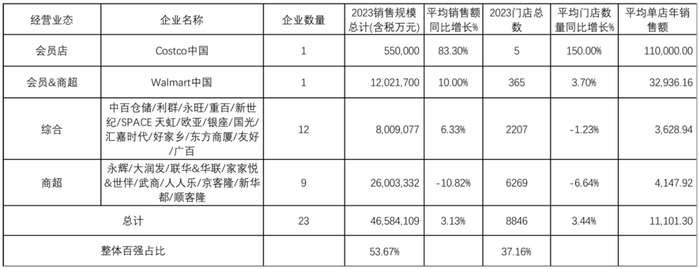

具体来说,超市百强共有23家上市公司(含国外,其中Costco和Walmart为国外上市企业)。超市百强上市企业2023年销售规模总计达4658亿元,占比达53.67%;其门店总数为8846家,占比为37.16%。平均单店年销售额为5266.12万元,是非上市企业的2倍。

表4: 上市与非上市企业经营情况对比 制表:乾行

上市企业中,会员店业态的Costco和Walmart,在2023年实现两位数的销售规模增长。其中Costco在2023年开出了3家店,并在2024年1月在深圳龙华开出第6家门店。综合(超市、商场、百货等集合体)业态销售额也同比实现6.33%的增长,但商超(超市)业态同比跌幅为10.82%,经营挑战较大。

表5: 超市百强上市公司经营情况 制表:乾行

综上所述,2023年超市百强虽整体销售表现不佳,但全国连锁企业仍以较高的运营能力实现了近八成的销售规模,会员店业态又占其中的两成,同时上市公司经营要远好于非上市公司。未来的机会,将留给连锁化程度更高、专业性更强、经营理念更先进的企业。

02 经营模式之变

榜单数据实际上透露了两点“反差”:有的企业“高歌猛进”,有的则“步履蹒跚”。销售额的“极端”反映出超市行业的经营模式正在发生转变。

其一,是面对中高端市场的企业增长较为明显,如山姆、Costco、奥乐齐等企业,其中Costco实现83%的销售增长,奥乐齐实现33%的销售增长。还有部分区域零售超市,如:浙北优致、汇嘉时代、新星、大张等,它们相应的销售规模在2023年也实现了2位数的增长。

其二,是整体销售并未有增长,年营收规模超过10亿元,且能实现2位数增长的零售企业只有12家。全国连锁零售商超市场持续下滑,如永辉、高鑫(大润发)、华润等。

表6: 2023年超市百强销售规模增长企业表 制表:乾行

从宏观视角来看,社零需求增长渐缓,原本可买可不买的购物心理转变为“暂时不买”或者“精挑细选”的购物决策,这导致整体零售市场已经告别增量持续增长节奏,而是进入存量激烈博弈的时代。对零售连锁百强而言:生意变得难做了,原本只要选好址把店开出来就能有销量的模式不再灵验。

从微观视角来看,传统零售商超不论是“人货场”要素,还是企业经营层面都面临不少挑战。

首先,“场”趋于专业化、细分化。零售商超原有“一站式购齐”的优势逐渐消失,消费者可选择的“场”变得越来越多。

线上不但有京东、天猫等综合电商平台,同时还有小象超市、多多买菜、叮咚买菜、朴朴超市等生鲜电商平台,它们借助便捷的“线上下单、线下送货”的购物体验,让消费者减少了对线下“场”的进店消费需求,造成线下到店消费客群持续流失。

线下还兴起了零食专卖店、生鲜会员店等新实体店业态,便携及新颖别致的购物体验,进一步使得本就“萎缩”的进店消费客流分流。

其次,“货”的层面,传统线下商超的货架租赁商业模式,导致其只侧重“坪效”而非“品效”。零售商的采购更关注货架位租赁带来的上架费、物料费、宣传费等其它费用。至于商品是否好卖,并不是零售商关注的重点。

进而导致商超同品类商品同质化严重,无法引导消费者选择。而零售商传递给品牌商的信号就是“价格战”,将自身经营重点放在促销,期望通过低价吸引消费。但价格战的本质是品牌商让利,让品牌商陷入价格战怪圈(低价-低质-低流量-更低价),零售商陷入“不促不销”的双输局面。

商品本应是零售商的关键推手,从选品环节介入,协助品牌商定义商品差异化,帮助品牌商在线下场域内,强化竞争优势,进而加强自身商品力,给消费者一个进店理由。

再次,当下零售企业缺少对消费者需求变化的洞察,失去对“人”的吸引力。

实体零售企业原本可以借助线下特有的“私域”场,主动尝试做很多测试来洞察和挖掘消费者的潜在需求并给予响应,并基于对“场”的布局,区别于线上电商的“价格战”,进而实现“人”的优势。现今的消费者希望有“新奇特独”的购物体验,无法围绕购物体验做文章,则难以重新夺回“客流”。

实际上,实体零售依然有很强的市场需求,只是当下传统商超并未满足这部分需求。这就是为什么会出现调改后(胖东来改或者自改)门店的销售情况明显回升的情况,说明传统商超并没有在商品(品质)、服务细节等层面让消费者倍感“惊艳”。

最后,在企业经营层面上,不少头部企业都面临着原有掌舵人和接班人的过渡问题。

现有头部零售连锁企业的管理层大部分都是在零售业沉浮打拼多年的老兵,如物美张文中、永辉张轩松、张轩宁等,但诸如高鑫零售、盒马等也面临关键人员调任、退休等变动,如何穿越创始人周期,进行组织调整和经营决策变化来迅速应对消费者变化,仍是不小的挑战。

另一方面,企业自身经营人力成本的逐渐增长。由于行业“密集型劳动”特性,导致其较难通过标准化的工艺流程加上自动化的设备来完成对作业人员的替代,只能借助作业流程和设备来提高一定的作业效率。

这也印证了中国连锁经营协会发布的报告中提到的,当下传统超市企业面临三大核心挑战——到店消费客群持续流失、商品差异竞争逐步缺失和门店运营成本不断增长。

03 虚假的破局VS真正的破局

不少企业在2024年开始了“自救”模式,途径有二。

一是,将区域零售超市胖东来的经营模式奉为圭臬,步步高、永辉等传统超市品牌先后开启了“胖东来式”调改;二是大力发展自有品牌,硬折扣模式大行其道。

前者从目前调整后开店的经营数据来看,不论是进店客流,还是成交销售额都有了成倍的提高,效果显著。以步步高长沙梅溪湖店5月份数据为例,该店整体实现总销售额4128.66万元,总客流36.1万人,平均日销133.18万元,日均客流1.16万人;其中在5月1日,该店销售突破240万元,为本月最高单日销售,当天客流高达1.77万人。而在调改之前,该店平均日销仅为15万元,日均客流在2000人左右。

再以永辉超市郑州信万广场店调改后首日数据为例,恢复营业首日销售高达188万元,是调改之前平均日销的13.9倍;当日客流12926人,是调改之前日均客流的5.3倍,调改成效显著。

但笔者认为,胖东来模式更像是“网红模式”,除去调改店焕新开业对消费者本身的吸引,加之东来哥的“网红”人设、胖东来爆款商品带来的天然流量,但未来销售数据能否持续向好有待观察。

换言之,“拿来主义”只能带来短期的流量,其真正长期适配性难以给出结论。胖东来模式只能成为一个“讨巧”的解决方案,并不是长久的经营之道。

后者加码自有品牌,整体发展过于功利激进,未达零售商预期,更多是“为PB而PB”。

现有自有品牌经营最好的企业山姆会员店,其自有品牌商品占比在40%不到,其他零售企业自有品牌占比基本在10%-30%之间。不过,有一家企业比较另类——奥乐齐,据其对外数据,目前自牌商品占比超过90%。自牌力的上升,似乎并没有带来消费者的买账,9.9元的52度500ml的浓香白酒、9.9元950ml的牛奶、9.9元的洗面奶等等,网络上不少消费者对其品质存疑。

这也说明,“价优”只是PB的特性之一,低价不代表低质,高质低价才是自有品牌商品核心抓手,市场上更多的PB仍在以价格“博噱头”。

上述两种应对之道效果不理想的核心为,它们更多只是在“术”的层面,也就是通过具体的执行动作来帮助零售企业进行调整,这种方式往往会形式大于内容,效果就不可持续。

要想真正能够改变现状,零售企业需要在“道”的层面进行经营意识统一,由上到下、由表及里的探索出一条更适合自身的穿越周期之道。

具体来说,笔者认为有以下两点。

第一,零售需要长期主义,更需要持续改善。

零售业也是服务业,强调“复购”意味着这并非一次性交易的服务,而是要为不同消费者提供长期服务。通过超市自身业态的迭代焕新,不断地为消费者提供良好的购物体验,从而带来消费者的持续复购和推荐。

同时,服务的标准是无上限的,没有最好只有更好。零售企业需要不断地观察思考,如何能够给到消费者更多的“多快好省”,还有“新奇特独”,它不单能够提供商品本质的物质价值,同时还能提供情绪价值。

第二,真正做到“用户第一,员工第二”。

卓越服务体验的前提是清楚“谁是你的客户”和“谁来完成这些服务动作”。唯有“用户第一,员工第二”才能发现用户需求,最大可能性地满足用户需求。

胖东来是一个很好的榜样,在对待用户方面,它能提供:七天无理由退货,7种不同型号的购物车,随手取阅的烹饪菜谱,消费全程随处可见的贴心服务;对待员工,则提供了丰富的福利, 包括薪资提升、 带薪年假、 加班费、 短期激励奖、 员工委屈奖等。

超市企业需要结合自身发展从细节出发,相应的,也能够拥有自己的“胖东来”效益。

进一步讲,连续四年的销售规模持续下跌,这也使得不少企业已经重新思考“零售是什么”的问题。“胖东来模式”能够成功的原因,也是因为胖东来企业的经营从一开始就回归到零售本质,打造商品力,重视顾客体验,不断提升修炼企业内功来进行降本增效。国外的Costco、山姆等企业更是如此。

因此,笔者认为,在当下的零售环境下,随着超市企业经营管理层找到契合自己的经营方法论后,在他们的带领下,国内超市行业未来可期。

评论