界面新闻记者 |

界面新闻编辑 | 谢欣

8月5日盘后,雍禾医疗发布2024年半年报预告,披露其净亏损将大幅减少至不多于1.5亿元,其中包括部分院部闭店调整策略而产生的一次性损失约3300万元。与去年同期录得净亏损约2.262亿元相比,预期今年上半年的净亏损减幅不低于约33.5%。

雍禾医疗解释其净亏损的减少主要有两方面的原因,一是运营效率提升带来收入增长,缓解了复杂市场环境及部分院部闭店的负面影响;二是营销与人力资源的优化,提高了成本控制。

8月6日开盘,雍禾医疗微涨1%。

实际上,“植发第一股”雍禾医疗自2021年年底在港交所上市后便火速业绩变脸,至今已连亏两年,亏损额累计超6亿元。2022年至2023年,雍禾医疗的营收分别为14.13亿元、17.77亿元,净亏损则分别达到8585.8万元、5.46亿元。

2022年,雍禾医疗首次亏损时表示,2022年防疫措施导致其全国门店总到诊量下降约四成,旗下59家门店平均停业时间达38天,进而引发了业绩的大幅下滑。2023年,雍禾医疗在亏损进一步扩大时解释称,其优化组织架构,人工成本相应增加;拓展在线获客途径,销售费用同比增加约36.0%至37.0%。

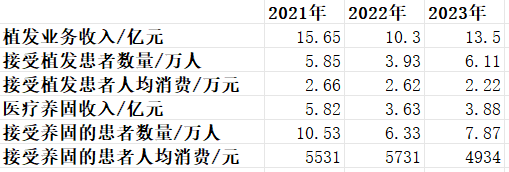

若从业务层面看,雍禾医疗的业绩下滑和其主营业务单价下滑脱不开关系。雍禾医疗的业务主要分为植发业务和医疗养护业务两部分。从下图可以看出,尽管两大业务的总体营收有增有减,但是客单价总体呈下滑趋势。尤其是植发业务,客单价从2021年的2.66万元下降至2.22万元,平均降价0.44万元。

其实不止雍禾医疗,整个行业的客单价都呈下滑趋势,而且早在2021年之前这一趋势就已经显现出来。据国盛证券统计, 2019至2021年间行业竞争加剧下植发收入以价换量,大麦植发平均单价由3万元降至2.47万元,同期雍禾医疗的植发价格也下降4%。

而这和植发业务的获客逻辑有关。植发消费属于一次性消费,无论最终植发效果好坏,都很难形成复购。虽然雍禾医疗在其招股书中提及,2020年植发医疗服务的市场渗透率低至0.21%,表明存在大量未满足的需求,但是现实中,拥有脱发烦恼的人不一定会选择植发,还有可能会选择使用生发或防脱发产品等。并且,植发高昂的费用让不少人望而却步——单植发手术就得一两万,植发后的养固服务又是一笔不小的开支。

因此,为了获客,降价是植发机构们的通用伎俩。2023年,雍禾医疗还曾推出“一口价”价格体系、并拓宽了植发手术服务的价格区间。但是近两年比较明显的一个趋势是,降价能够带来的客流量已不比以往。对比2023年和2021年,尽管2023年的客单价明显下降,但是患者数量增幅却不明显。

与此对应的是,雍禾医疗的毛利率明显下滑。植发行业曾以高毛利著称,2020年雍禾医疗上市前夕,毛利率高达75%。但2022年,雍禾医疗的毛利率首次下滑至61.76%,2023年更是跌到了前所未有的56.11%。

除了不断降价获客之外,庞大的营销支出也拖累了雍禾医疗的业绩。2021年至2023年,雍禾医疗的销售及营销开支分别为10.73亿元、7.67亿元以及10.44亿元,分别占总营收的49.46%、54.27%以及58.75%。

雍禾医疗也意识到了这个问题,在2023年就表示2024年将进一步优化人工成本,严控销售费用率,提高运营效率。根据雍禾医疗2024年半年报预告,这一举措应该初显成果。

与此同时,雍禾医疗的门店数量还在继续增长。2021年至2023年,雍禾医疗的植发门店数量分别为54、63、75家。其中,一线城市的数量从2021年的4家增加到2023年的6家,保持一年开一家的速度;相较而言,三线城市的增速明显,从2021年的7家攀升至2023年的20家。

雍禾医疗CGO任剑将向三四线城市下沉称为植发行业的第二个开拓期,“如果说过去的需求高度集中在一线和二线城市,现在整个植发需求已经遍布全国了,怎么从一线城市、二线城市下沉到三四线城市,属于整个行业第二次的开拓期”,雍禾医疗CGO任剑曾表示。

为抓住“开拓期”,张玉曾对界面新闻记者表示,2023年雍禾医疗植发的店会突破80家。虽然目前来看,雍禾医疗并未在2023年达成这一目标,但是尤可见其下沉市场的决心。不过,雍禾医疗下沉市场的策略能否成功还有待验证。

评论