溢价近22倍!近日,联创光电(600363.SH)的一次股权收购引发上交所监管工作函。

8月5日,联创光电公布,公司分别与电子集团、共青城智诺嘉签署了《股权转让协议》,其中:公司拟以现金35,680.00万元收购电子集团持有的联创超导8%股权,拟以现金13,380万元收购共青城智诺嘉持有的联创超导3%股权。

联创超导主要面向市场提供基于高温超导磁体技术的高端电工装备,是专业高温超导磁体应用技术综合性解决方案提供商。

本次交易最终按《资产评估报告》评估结果557,500.00万元的80%(即446,000.00万元)作为本次交易计价基础。据此计算,联创光电收购联创超导合计11.00%股权交易对价为4.9亿元,与联创超导11.00%股权对应的净资产账面值2138.83万元相比溢价率为2193.78%。

联创光电与联创超导的实控人都是伍锐,本次交易构成关联交易。因此,本次交易的大幅溢价不得不让人警惕。

小公司的“大业绩”

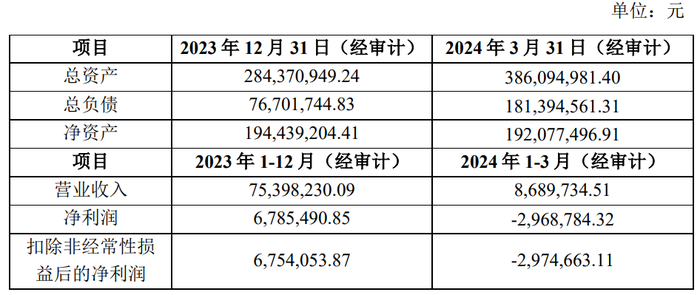

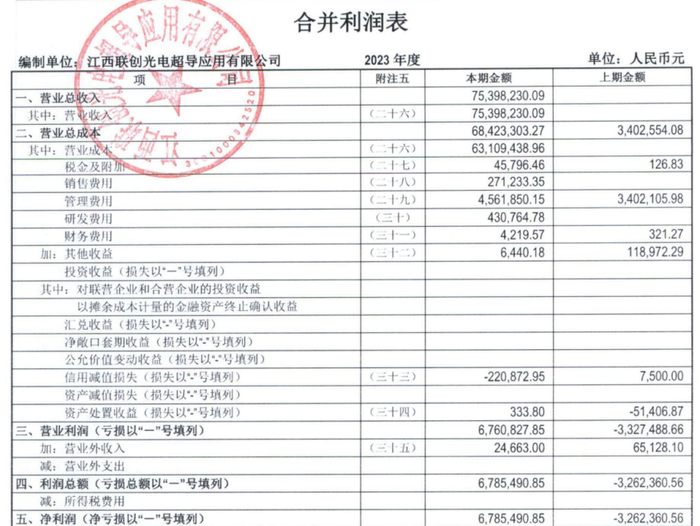

财务角度看,联创超导业绩体量很小。

联创超导2023年营收为7540万元,扣非后净利润为675万元,2024年第一季度,公司业绩也并未有太大起色,营收和扣非后净利润分别为869万元和-297万元。

天眼查信息显示,联创超导2023年工商年报显示的参保人数是25人,控股子公司四川润雨石能源科技有限公司参保人数为5人,两者合计30人。

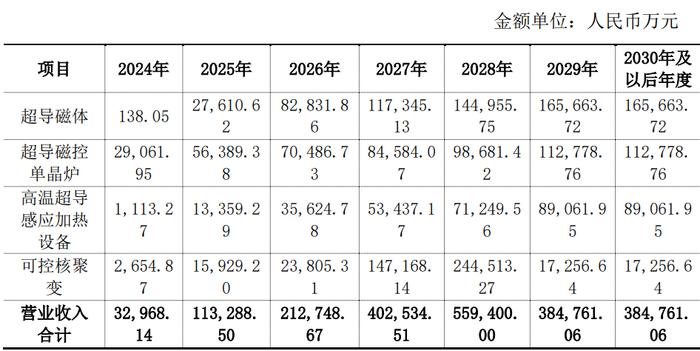

对于未来业绩,联创超导的交易对手方颇有信心,给出的承诺净利润是2024年-2026年合计审计归母净利润不低于6亿元。

截止目前,联创超导在手订单49,204万元,框架协议订单金额约 111,510万元,正在跟踪的意向客户及金额预计8,150万元,这也许是其交易对手方的信心来源。

估值方法偷梁换柱

针对联创超导当前体量小,未来业绩有高增长预期的情况,如何给予公允的评估价值是市场关注焦点。

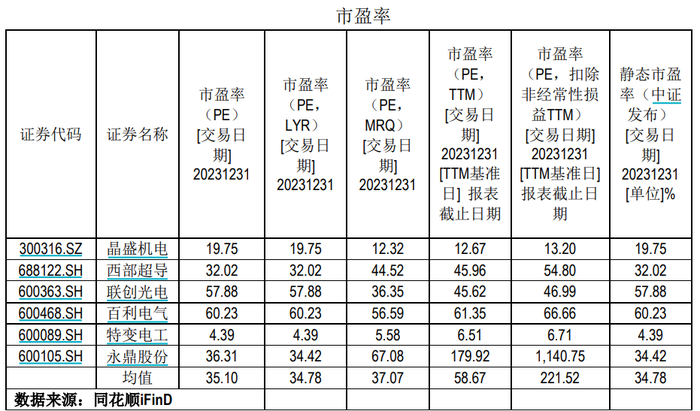

为证明此次交易估值的合理性,联创光电在公告中指出,标的公司未来三年业绩对赌6亿,平均净利润为2亿,本次拟交易价格市盈率为 22.3倍,低于可比交易案例对应市盈率平均水平34.78倍-58.67倍(剔除异常高的 221.52倍)。

这一简单粗暴的比较方法显然有失公允,首先对比A股公司的市盈率都是基于2023年或过去12个月的净利润计算得出,只有联创超导公司的市盈率是基于未来业绩计算得出。

根据公司给出的盈利预测,2024年到2026年,其收入将从3.3亿元增长至21.3亿元,每年业绩都要翻数倍增长。公司要实现所谓的“平均2亿元”的净利润,可能要到2026年,2024年和2025年净利润或都达不到2亿元。换句话说,公司是在用2026年的净利润与其他A股的2023年净利润相比,且联创超导作为非上市公司,应当存在流动性折价。

没有打款的“第一大客户”

另外值得注意的是,联创超导在2024年预测的3.3亿收入中,有2.9亿元来自超导磁控单晶炉。而公司过去销售的超导磁控单晶炉,很有可能尚未收到货款,在此基础上就预计未来超导磁控单晶炉收入大幅增长,实际并不扎实。

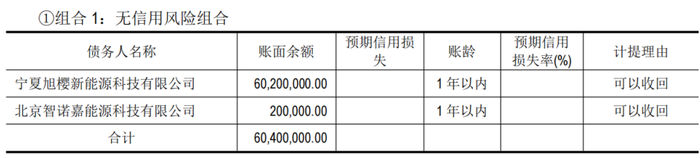

联创光电2023年底应收账款为6040万元,当年销售商品、提供劳务收到的现金仅为2523.5万元,也就是说,公司2023年的7540万元收入中大部分还没有收到货款。

联创超导的应收账款主要来自一家公司,即宁夏旭樱新能源科技有限公司(以下简称“宁夏旭樱”)。2023年底,联创超导对宁夏旭樱的应收账款有6020万元。到2024年一季度末,联创超导对宁夏旭樱的应收账款进一步增长到6787.5万元。

宁夏旭樱是联创超导在超导磁控单晶炉这一产品上的主要合作伙伴,这是一种基于高温超导技术的新型单晶炉。从目前的披露信息看,宁夏旭樱甚至有可能是联创超导在超导磁控单晶炉的唯一合作伙伴。

宁夏旭樱为新三板公司盈谷股份(830855)的全资子公司。盈谷股份2023年营业收入为6亿元,其中3.16亿元来自晶体生长品,即宁夏旭樱新能源科技有限公司的主营业务,这样的体量在光伏领域实力仅属于“腰部”。联创光电在业务拓展初期选择实力较弱的客户“尝鲜”可以理解,但在目前的光伏大环境下,头部企业尚且巨亏,这些腰部公司生存状态可想而知,这批货款能否收回仍有悬念,已签订单的未来履约能力也存在不确定性。

过去业绩水分极大

事实上,要实现承诺净利润,联创超导不是没有业绩调节空间。

从2023年利润表来看,公司当前产品毛利率并不高,不到17%,当然这可以解释为公司生产尚不具备规模效应。公司2023年盈利的秘密在于对研发费用的处理,仅为43万元。

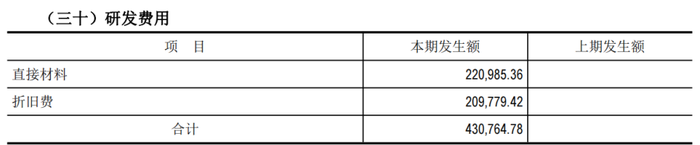

从研发费用细项看,联创超导的研发人员工资一律没有计入研发费用。研发费用中列支的仅有直接材料和折旧费。

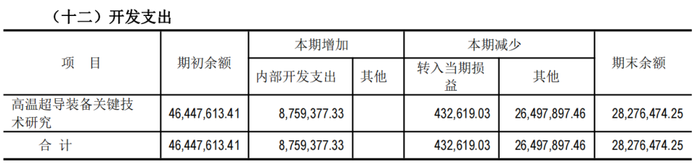

显然,联创超导将研发费用几乎全部资本化处理了,在资产负债表的开发支出一栏,期末余额为2827.6万元,本期增加值为876万元。也就是说,如果将876万元开发支出费用化处理,公司2023年业绩将转亏。

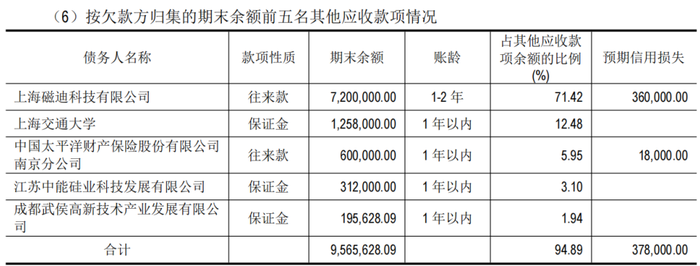

此外,在其他应收款中,上海磁迪科技有限公司的720万元的账龄已经达到1-2年,而上海磁迪是联创超导的参股子公司,亦属于关联交易。

高温超导行业正处于产业化爆发的前夜,资本市场给予一定溢价是可以理解的。但在一二级市场较冷的当下,联创超导报出的这一估值显然是过于“火爆”了。

评论