文|公司研究室基金组 雪岩

近期,多家知名机构公布了2024年第二季度的持仓变化。这些投资动向在对市场情绪产生了影响的同时,也难免其他机构与投资者“抄作业”。

01、挪威主权财富基金:上半年总体回报率8.6%,看淡美国大选影响

挪威主权财富基金成立于上世纪90年代,目前已在全球70多个国家投资了8700多家公司,是全球最大的单一股票持有者。截至6月底,这只基金持有全球逾8800家公司的股份,其中72%为股票投资,约26%为固定收益投资。

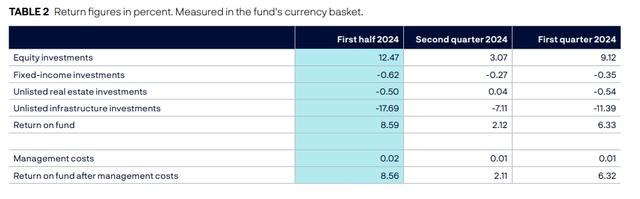

上半年,这家巨无霸的利润为1.48万亿克朗(约合1380亿美元),主要受科技股投资强劲回报的推动。截至6月底,其市值达到17.75万亿克朗,前6个月的总体回报率为8.6%,比基准指数的回报率低0.04个百分点。其中,股票投资组合今年上半年的回报率为12.5%。

图片来源:Hedgefollow

根据Global SWF编制的数据,在衡量全球50家主权投资者到2023年的10年年化回报率时,NBIM的表现大致处于中游水平。

从业绩表现看,这只基金的业绩高度依赖于科技股的表现,该基金26%的股票投资于科技股,高于去年同期的21%。其持有的十大股票中,有九家是科技公司,包括微软、苹果和英伟达(NVDA.US)。

不过,这只基金的管理者称,这些公司是脆弱的,因为它们的增长依赖于彼此。上半年,这只基金小幅减持科技股、增持能源股,并警告股市不会像前几年般上涨。

具体而言,其减持了Meta Platforms(META.US)、诺和诺德和阿斯麦(ASML.US)的股份,不过,这三家公司均在其前十大持股之列。与此同时,其增持了三大能源股——埃克森美孚、壳牌(SHEL.US)和英国石油的股票,同时减持了特斯拉和大众汽车的股票。

不过,这位管理者淡化了11月美国总统大选对市场的影响。Tangen说:“我们认为,总的来说,无论谁赢得大选,我们投资的美国大公司都将继续表现良好。你会惊讶地发现,我们对美国大选的考虑是如此之少,因为我们投资于美国企业,在我们看来,两党都是亲商的。”

02、爱丁堡投资巨头柏基:二季度加仓拼多多,减持英伟达幅度达20.34%

柏基是全球知名的科技股投资者,以投资期限长闻名。它在阿里巴巴、美团等公司发展早期入局,获得了丰厚的回报。此外,它买在“无人问津时”,陪跑特斯拉7年,大赚超千亿元(折合人民币的投资回报),成为近年来科技股投资领域的一段佳话。截至2023年底,柏基管理规模约为2250亿英镑,折合人民币为20461.24亿元。

数据显示,截至2024年二季度末,柏基美股持仓的前十大重仓股为英伟达、美客多、亚马逊、莫德纳、Spotify、拼多多、Shopify、萃弈、Coupang、奈飞。

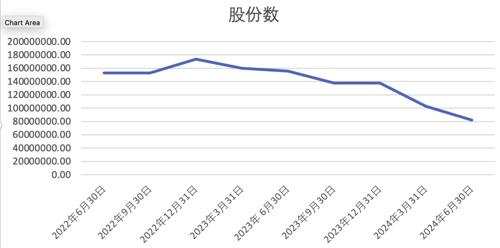

二季度,柏基对多只美国科技股进行砍仓,减持英伟达幅度达20.34%。不过,减持之后,英伟达依然是柏基美股持仓的第一大重仓股。

具体来看,这家基金最早在2016年一季度买入英伟达,截至2022年6月底,柏基持有1.53亿股英伟达;到了2022年底,柏基对英伟达的持股数量增至1.74亿股;此后,柏基对英伟达的持股数量一路降低至8205.86万股。

柏基对英伟达的持股变化

来源:根据SEC和Whalewisdom数据制图。

二季度,柏基一手砍仓美股科技股,一手加仓拼多多。期间,其加仓了拼多多34.81万股。截至二季度末,拼多多位列其美股持仓的第六大重仓股。二季度,这家基金对前十大重仓股中的七只减仓,另有三只加仓,分别为奈飞、Coupang、拼多多。

这家基金的中国成长信托投资经理表示,拼多多在2023年报告了超过90%的营收和净利润增长,希望增加对业绩增长强劲,估值遭下调的公司的投资。

这位经理认为,中国经济正在从以房地产主导的旧模式向创新主导的新模式转型,国内需求和“新生产力”是她看好的两大主线。虽然,地缘政治可能是长期的“逆风”,但是,具有吸引力的绝对估值和相对估值对风险进行了补偿。对于长期、耐心的投资者来说,中国呈现的机遇令人兴奋。

截至2023年底,柏基组合中投资的中国内地公司资产规模约为251.68亿美元。

03、美国对冲基金巨头:重仓科技股是主流,苹果与英伟达有喜有忧

二季度,美国对冲基金巨头持仓变化不一。

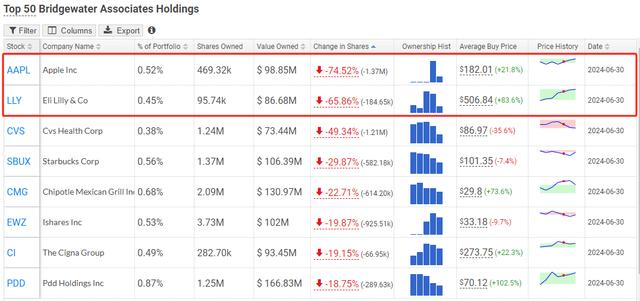

知名投资者Ray Dalio管理的全球最大对冲基金桥水(Bridgewater Associates)二季度对美股科技巨头大幅调仓,无论是以减持股份的市值还是以投资组合中的环比变动幅度看,苹果都是桥水今年第二季度减持最多的个股。

具体来看,二季度桥水的苹果持仓环比减少约137.3万股,市值约2.89亿美元,持股数环比大幅减少74.52%,持仓降至46.9万股,在整个投资组合中占比从1.6%降至0.52%,持仓排名第38位。

推出明星减肥药替尔泊肽的礼来是减持幅度第二大的个股。二季度桥水减持礼来将近18.5万股,市值约1.67亿美元,持股数环比下降65.9%,持仓排名44位。

与此同时,报告期内桥水基金还对人工智能(AI)芯片巨头英伟达有所减持,但大幅增持亚马逊、微软和博通。其中,增持亚马逊近160万股,市值约3.09亿美元,持股数环比激增约152.5%;增持微软约51万股,市值约2.28亿美元,持股数环比增长88.1%。

桥水二季度大幅砍仓苹果、礼来 图片来源:Hedgefollow

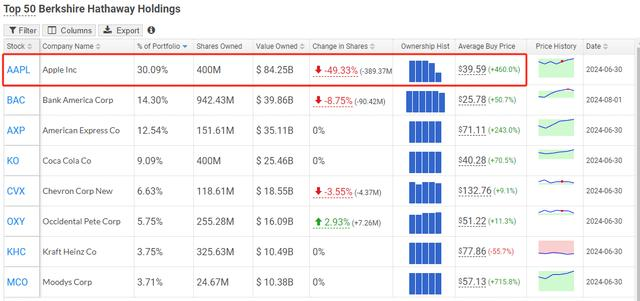

根据最新披露的13F文件显示,截至二季度末,股神巴菲特所在的伯克希尔共持有36家公司,美股持仓价值为2799.69亿美元,较一季度末下降约521亿美元。

二季度,伯克希尔·哈撒韦二季度抛售了3.89亿股苹果公司股份,抛售幅度达到49.30%!除苹果外,第一资本金融、雪佛龙、硬面地板及相关配件零售商Floor&Decor、无线网络运营商T-Mobile等7家公司,也遭到了不同程度的减持。二季度伯克希尔只清仓2只股票——云计算公司Snowflake(2020年三季度参与“打新”入手)和媒体集团派拉蒙环球。

根据近期已经披露的信息,伯克希尔也在抛售美国银行股票,具体会卖多少,等三季报揭晓。

增持方面,西方石油和安达保险被小幅增持,套利交易的天狼星XM还被大幅增持。另外新进了2家公司——美国最大美妆零售商Ulta犹他美妆,以及航空航天和电子公司HEICO海科航空。

图片来源:跟踪对冲基金持仓的网站Hedgefollow

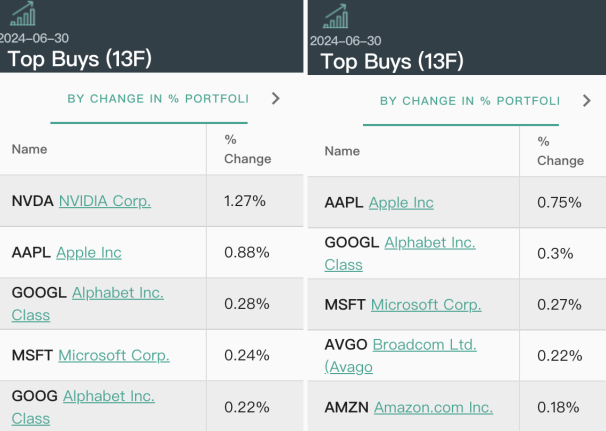

二季度,美国公募基金巨头先锋领航集团与国际资管巨头景顺资产管理公司一致看好并加码美股科技巨头。

其中,先锋领航二季度持仓市值为52.06万亿美元,前十大持仓股集中度为27.95%。其第一重仓股是微软公司,其次是苹果、英伟达、谷歌(A/C股份合计)、亚马逊、META。对上述重仓股,二季度先锋领航仅小幅减持亚马逊,其余均为增持。

景顺资产二季度持仓市值4728.38亿美元,前十大持仓股集中度为18.11%,包括:微软、英伟达、苹果、亚马逊、谷歌、META等。其中,二季度大幅增持苹果755.09 万股,比一季度的持股量增加14.01%,同时减持英伟达641.61万股,占该股持仓的比例为5.25%。

左:先锋领航增持榜,右:景顺资产增持榜 图片来自whalewisdom网站

评论