文 | 债市观察 李非林

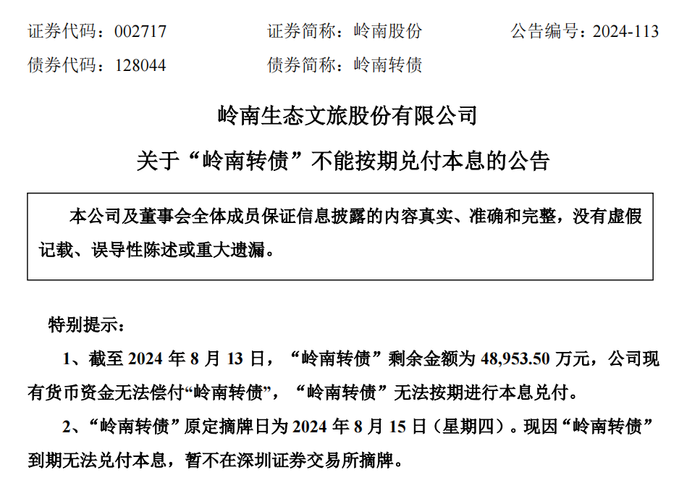

因旗下一只可转债违约,进而引发正股退市风险的岭南股份(002717.SZ),近期备受关注。8月14日晚间,岭南股份发布了不能按期兑付“岭南转债”本息的公告,这也就意味着岭南转债已经实质违约。公告称,截至8月13日“岭南转债”剩余金额为4.89亿元,现有货币资金无法偿付“岭南转债”。

图源:公告

岭南转债于8月14日到期,8月9日为最后交易日,8月12日停止交易。在8月12日至14日之间仍旧可以转股,转股价格为1.4元/股。

8月9日公告显示,岭南转债剩余规模尚有5.43亿元,截至8月13日则剩下4.89亿元,也就是两个交易日转股量达0.54亿元。

与此同时,岭南股份还发了一个面临退市的风险提示公告,称股票于2024年8月14日收盘价为0.93元/股,若连续20个交易日收盘价均低于1元/股,则会面临终止股票上市交易。

此前8月7日,岭南股份称因现有货币资金无法覆盖本息,岭南转债存在重大兑付风险。公告发出后,岭南股份当日则遭遇股债“双杀”,正股和岭南转债双双跌停;8月8日,岭南股份股价再度跌停,报收1.01元/股;岭南转债大跌近20%报60.125元/张。

据“界面新闻”报道,有分析人士指出,相比于此前已发生实质性违约的搜特转债,“岭南转债”或为首支主板违约可转债。

受岭南转债实质违约的消息影响。8月15日,岭南股份股价开盘仅有0.88元/股,跌幅2.15%,最新总市值15亿元。

01、实质违约的“岭南转债”

公开信息显示,岭南股份创立于1998年,2014年在深交所中小板上市。上市后,岭南股份围绕“生态+文旅”的战略发展方向,聚焦规划设计、水利水务水环境、市政与园林、文化科技与旅游等业务。

2018年8月14日,岭南股份发行660万张可转换公司债券(简称“可转债”),每张面值100元,发行总额6.6亿元,期限6年,于2024年8月14日到期。票面利率则逐年递增,自第一年的0.3%至第六年的2%。

岭南转债的募集资金用途主要包括服务两个PPP(政府和社会资本合作)项目,不过两个项目的进展实际并不顺利。

“乳山市城市绿化景观建设及提升改造”原计划2019年6月完工,但实际被拖延至2020年6月。“邻水县PPP项目”则于2017年立项,投资建设费为8亿元,实施进度缓慢。岭南股份2023年12月对募集资金使用进行了重新规划,将其中约1.84亿元的资金用于永久性补充流动资金。

岭南转债的初始转股价为10.63元/股,但岭南股份后续自2019年3月至2024年6月多次向下修订转股价,6月28日,最新转股价向下修正为1.4元/股。7月以来,岭南转债再次触发可转债股价下修条款,不过岭南股份7月19日公告称审议后决定不下修转股价。

对于岭南转债本息无法兑付的情况,岭南股份称正在寻求包括催收应收账款、变现资产,寻求股东或第三方支持合作等各种解决的渠道和方案,以保护债券持有人利益,目前正在多方推进,积极沟通, 但后续进展具有较大不确定性。

岭南股份还将募投项目公司的应收账款和股权为“岭南转债”提供了质押,不过变现价值存在不确定性。

如果无法妥善解决偿债资金问题,岭南股份可能会面临诉讼、资产被冻结等,也会影响公司生产经营,还会进一步增加资金压力。

同时,岭南股份称,债务逾期还可能导致公司退市。

02、账面货币资金仅剩2.47亿元

作为一家知名的生态环境上市公司,近年来,受行业周期性、市场供需变化影响,岭南股份的经营承受着较大压力。

事实上,岭南股份的营收已连续5年下滑,近4年半里,归母净利润合计亏损达32.18亿元。。

与此同时,岭南股份的财务状况也备受关注。2023年末,有息负债达43.26亿元,而货币资金只有5.18亿元,财务费用则高达2.51亿元,资产负债率则高达85.47%。

今年以来,岭南股份经营状况也未见好转。

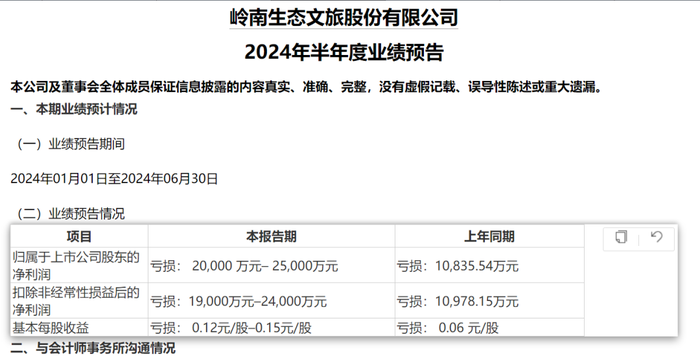

到2024年一季度,岭南股份账面货币资金只有2.47亿元,有息负债则为45.03亿元。财务费用为0.59亿元。据岭南股份7月11日发布的业绩预告,2024年上半年,预计净利润为亏损2亿元至2.5亿元,与上年同期亏损1.08亿元相比,亏损进一步扩大。

图源:公告

针对上半年的亏损,岭南股份解释称,因行业受周期性及市场供需变化的影响,以及正推进优化业务订单结构和战略布局,导致新增订单不达预期,施工收入整体下降。此外,部分项目回款周期拉长,回款滞后,制约了在建项目的施工进度,综合影响了公司业绩。再加上,存量项目进度结算、竣工结算时间延长,达到可支付比例的金额也有所下降。

尽管整体生产经营处于逐步复苏阶段,但上半年整体营收较去年同期有所下降,加上日常经营支出仍需维持,导致出现较大亏损。

往前几年看,岭南股份也曾风光过,2014上市以来,业绩曾保持持续增长。

2015年,岭南股份开始转型,通过并购恒润科技、德马吉、新港水务等多家公司,正式涉足文旅业务并进一步延伸水生态业务。

通过系列并购,岭南股份完成了园林+文旅的业务布局。2018年,实现营收达88.43亿元,同比增长85.05%,净利润达7.79亿元,同比增长52.9%,这也是岭南股份上市以来的最好成绩。

但也由于转型并购,岭南股份的资产负债率也不断攀升,从2018年底的71.74%一路上升到2023年底的85.47%。

2019年,是岭南股份的营收转折点,此后业绩开始出现持续下滑。当年,岭南股份的营收和净利润分别为79.57亿元、3.28亿元,同比分别减少10.02%、57.92%。2020年则出现上市以来首度亏损,净亏损4.6亿元,同比下滑240.42%

值得注意的是,为应对流动性危机,岭南股份还在2022年推出定增预案,拟募资10亿元用来补充流动资金,但后续该定增计划未有新进展。

此外,岭南股份也曾尝试通过控股股东、高管增持股票的形式积极自救。

6月24日晚,岭南股份宣称,公司股东中山华盈产业投资合伙企业(有限合伙)关联方拟增持可转债或者通过集中竞价、可转债转股、大宗交易等方式增持公司股份,增值金额不低于2800万元。

6月27日,岭南股份再发公告称,公司董事长尹洪卫等高管通过集中竞价的方式合计增持公司股份71.73万股,增持金额69.07万元。

控股股东和高管的增持行为确实稳定了市场情绪。6月25日,岭南股份和可转债价格双双上涨,但在岭南股份提示可转债违约风险后,岭南股份遭遇股债“双杀”,岭南股份退市风险陡增。

03、哪些投资机构“踩雷”?

据wind数据,截至今年一季度末,公募基金持有岭南转债的金额仍有8000多万元。

此前,“岭南转债”尤为受公募基金偏爱。

截至2023年二季度末,公募基金持有的“岭南转债”持仓市值曾一度高达2.93亿元,占主体存续债比重37.09%。其中,广发基金、易方达基金、信达澳亚基金的持仓市值占比均超5%,持仓债券数55.07万张、45.72万张和33.09万张。

不过,不过相比于去年二季度末的23家持仓机构,截至2024年一季度,“岭南转债”仅剩5家持仓机构,分别为:易方达基金、华商基金、天弘基金、博时基金、鹏华基金,持仓总市值仅为0.82亿元。

广发基金和信达澳亚基金退出机构持仓前五名单,易方达基金则位列5家机构持仓榜之首,持仓债券数为59.46万张,总市值为5954.92万元,占主体存续债比重超9%,此外,华商基金持债市值为1109.15万元,位列第二,其余三家持仓占主体存续债比重则均低于1%。

就算如此,持仓的前三名单中,易方达基金、华商基金、天弘基金从2023年Q4至2024年Q1也均在减持“岭南转债”,季度持仓变动自-12.23%至-39.68%不等。

关于可转债的退出路径,观韬中茂律师事务所马建荣律师称,一个是转股,一个是到期兑付。在发行人违约的情况下,投资人的处置路径也要分情况讨论。如果投资人选择转股,正常情况可以通过二级市场退出,实际退出收益取决于转股价格以及二级市场股价,但如果发行人在违约的情况下同时退市,那么投资人通过转股获得的股份变成非上市股份,流通性和变现价值都会受到较大影响。

此外马建荣律师还称,如果投资人没有选择转股,那么发行人就应该按照可转债的本息支付安排支付到期本息,投资人享有的是一个要求发行人还本付息的普通债权。

截至2024年7月31日,岭南转债剩余规模6.45亿元。在披露不能按期足额兑付本息的消息后,岭南转债的转股数量出现明显增长。据《大众证券报》报道,8月7日至8月9日的转股数量分别为438.39万股、2265.81万股、4537.36万股,转股金额分别为613.75万元、3172.14万元和6352.31万元。截至8月13日,岭南转债规模已经降至4.89亿元。

那么岭南转债产生实质违约时,持仓机构该如何维权?上海汉联律师事务所宋一欣律师表示,机构投资者和普通投资者处于一样的法律地位。如果债券产生实质性违约,投资者可以提起民事赔偿诉讼,也可以委托债券管理人提起。如果实质性违约导致(公司)破产重整或破产清算,投资者应当申报债权,机构投资者只是债权人之一。

岭南股份的可转债兑付风险战线已经拉了很长一段时间,如今已实质违约,你认为尚未转股的债权人能否要回本息呢?后续岭南股份又将有哪些新动态呢?欢迎评论区留言讨论。

评论