文 | 创业最前线 左星月

编辑 | 胡芳洁

浙江太美医疗科技股份有限公司(以下简称“太美科技”)在科创板IPO失败后,转换赛道向港股IPO进军。7月30日,太美科技在港交所递交招股说明书。

值得注意的是,作为国内领先的基于云计算和大数据技术的生命科学产业数字化解决方案提供商,太美科技尚未盈利,而港股目前排队的SaaS企业颇多。靠裁员挽救毛利率的太美科技,上市之路可能面临着诸多困难。

01 由A转港,明星资本“出走”

太美科技的前身太美有限成立于2013年6月,由唐丽莉和肖亮共同出资设立。

作为国内领先的基于云计算和大数据技术的生命科学产业数字化解决方案提供商,太美科技产品和服务覆盖临床研究、药物警戒、医药市场营销等环节。其推出的TrialOS医药研发协作平台,是面向行业用户的主站,也是公司SaaS产品的集成平台,以数字化驱动医药行业的临床研究工作。

2020年8月,太美有限将公司整体变更为股份有限公司。

早在2021年12月,太美科技就申报在科创板上市,并经历了三轮审核问询。2023年3月,上交所终止太美科技首次公开发行股票并在科创板上市审核。

上市审核委员会审议认为,报告期内,太美科技未主要依靠核心技术开展生产经营,未充分披露有利于投资者作出价值判断和投资决策的重要信息,不符合《首次公开发行股票注册管理办法》第三条和第三十四条的相关规定。

结合上市审核委员会审议意见,上交所决定对太美科技首次公开发行股票并在科创板上市申请予以终止审核。

2024年7月,太美科技“重整旗鼓”,再次向资本市场发起冲击,赛道转换至港交所。

虽然在冲击IPO的路上受挫,但是太美科技颇受明星资本的青睐。

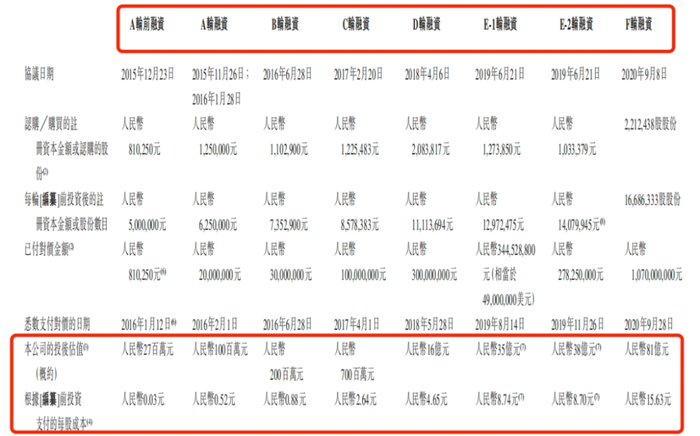

招股书显示,太美科技共经历了8轮融资,公司的估值也从2700万元一路飙升,2020年9月,公司的估值已经达到81亿元,较前一轮融资估值增长了43亿元。

图 / 太美科技招股书

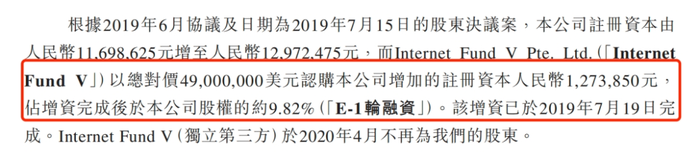

2019年7月,老虎基金(Internet Fund V Pte.Ltd.)以货币资金方式增加出资4900万美元,增资后,老虎基金持有太美科技9.82%的股权。

图 / 太美科技招股书

然而,老虎基金却在太美科技申报科创板IPO前夕突然“出走”。

招股书显示,2020年4月,老虎基金将其持有的太美科技9.0473%的股权转让给林芝腾讯、苏州湃益。而林芝腾讯、苏州湃益的背后都有腾讯的身影。

然而值得一提的是,据新浪科技报道,2020年3月老虎环球基金入股了字节跳动。

老虎基金在公司IPO前夕却退出太美科技,是否意味着不看好太美科技的发展?而从公司IPO之路上的挫折来看,或许印证了这一点。

02 连年亏损,裁员求生

虽然营收在持续增长,但太美科技依然难逃持续亏损的困境。

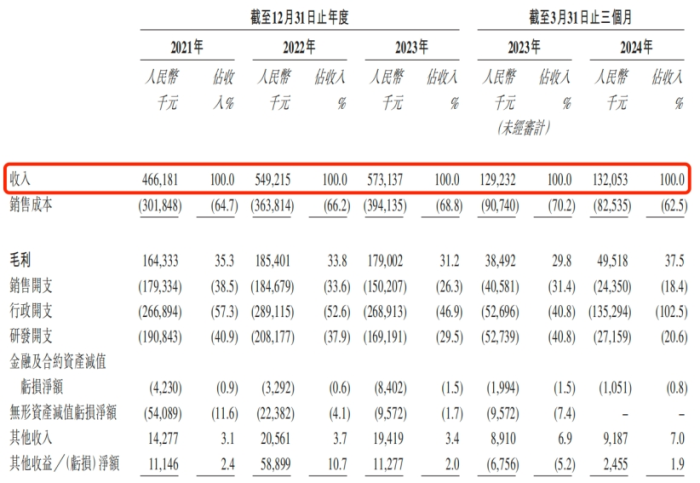

招股书显示,2021年-2024年一季度,太美科技的营业收入分别为4.66亿元、5.49亿元、5.73亿元和1.32亿元。

图 / 太美科技招股书

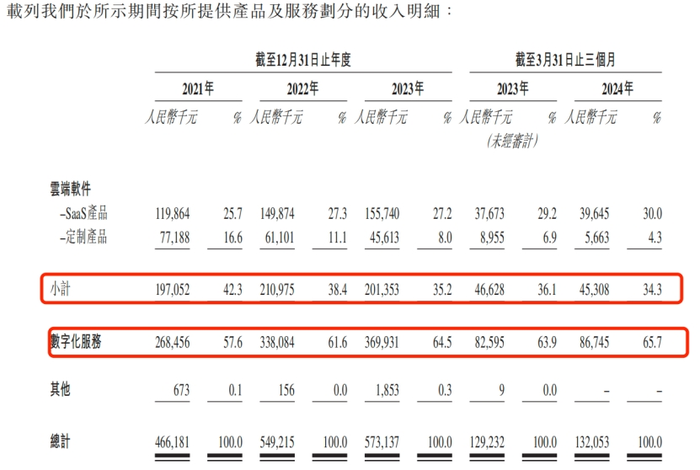

据悉,太美科技的收入主要来自销售云端软件,包括SaaS产品、定制产品以及相关技术支持,该项业务的收入占营收的四成左右。此外,太美科技还提供数字化服务,主要包括数字化临床研究服务及IRC服务(一种基于文本的实时聊天协议),收入占比在六成左右。

图 / 太美科技招股书

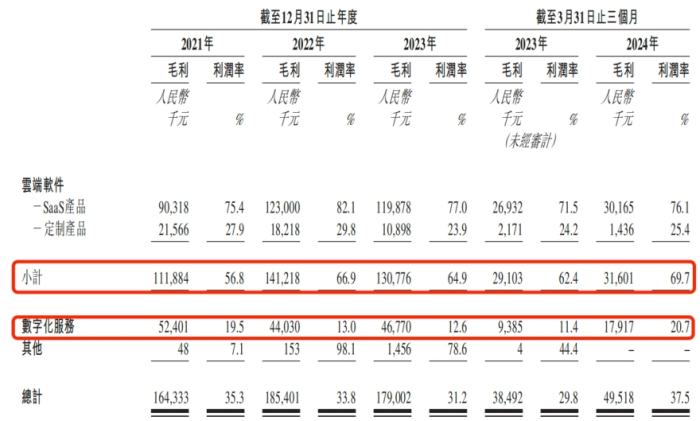

2021年-2023年以来,公司营收不断增长,但公司相关业务的毛利率却不容乐观。

招股书显示,报告期内,公司云端软件毛利率分别为56.8%、66.9%、64.9%和69.7%,整体向好。

同期,数字化服务毛利率分别为19.5%、13.0%、12.6%和20.7%,2023年-2023年,呈现快速下滑趋势。

图 / 太美科技招股书

2024年一季度,太美科技的两大业务毛利率均有所回升,但「创业最前线」注意到,毛利率的增长主要是2023年精简人员结构导致员工成本大幅下降所致。

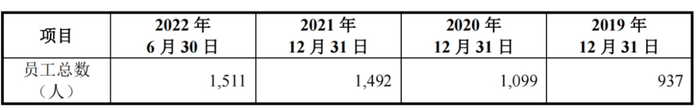

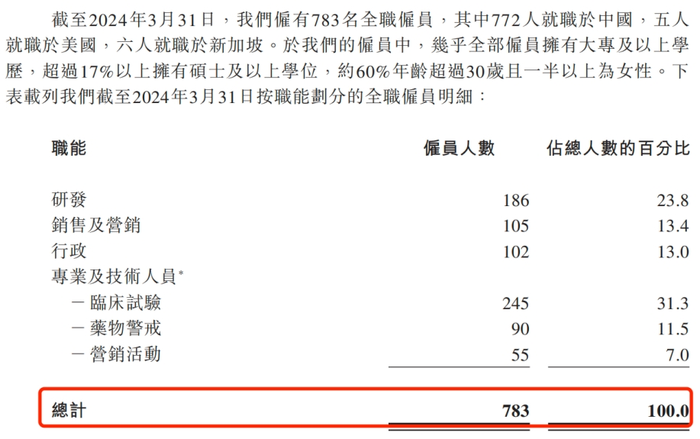

太美科技科创板招股说明书显示,2019年-2022年上半年,公司员工总数分别为937人、1099人、1492人和1511人,彼时的太美科技,员工规模在大幅扩张中。

图 / 太美科技申报科创板招股说明书

然而,截至2024年3月末,太美科技的全职员工仅剩783人,较2022年上半年的1511人接近“腰斩”。

图 / 太美科技招股书

太美科技还在招股书中表示,公司精简人员规模可以提高运营效率。但是依靠裁员来挽救毛利率始终“治标不治本”。

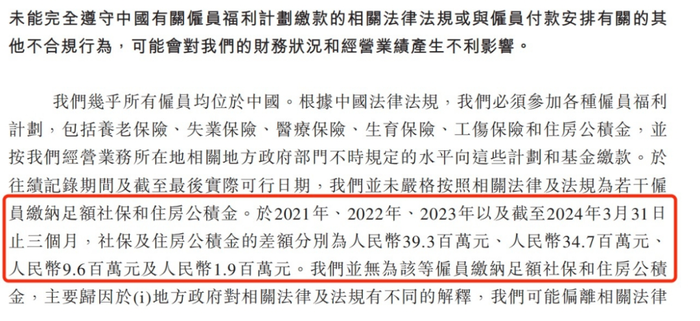

太美科技在大幅裁员的背后,对员工的基本保障也似乎有所欠缺。

招股书显示,太美科技并未严格按照相关法律法规给部分员工缴纳足额社保和公积金。报告期内,公司社保和住房公积金的差额分别为3930万元、3470万元、960万元和190万元。

图 / 太美科技招股书

一旦有关部门要求补缴,太美科技还要支付一笔不小的费用。

此外,「创业最前线」还发现,太美科技大幅裁员、削减开支,与公司的大额亏损息息相关。

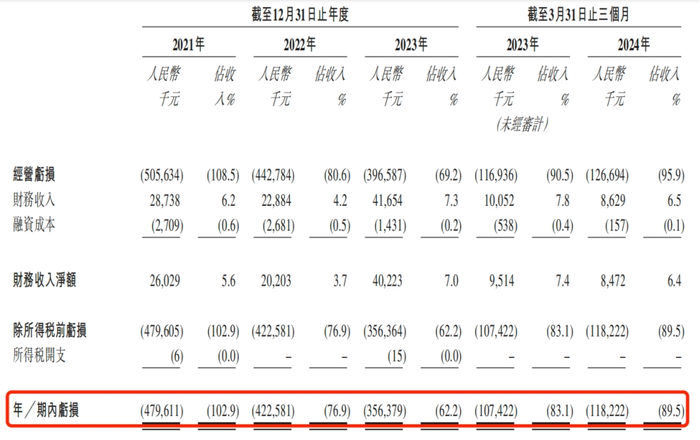

报告期内,太美科技亏损金额分别高达4.80亿元、4.23亿元、3.56亿元和1.18亿元,报告期内太美科技累计亏损13.77亿元。

图 / 太美科技招股书

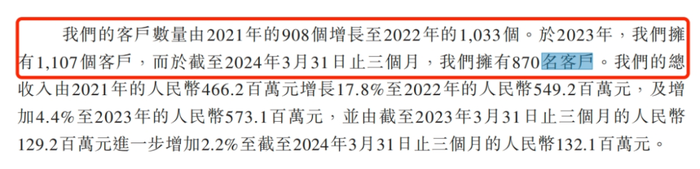

雪上加霜的是,太美科技在大额亏损的同时,客户数量也在减少。

2021年-2023年,太美科技分别拥有客户908个、1033个和1107个,2024年一季度,太美科技的客户缩减至870个。

图 / 太美科技招股书

医学科学行业对于数字化的需求是巨大的,但是太美科技的客户数量却逆势减少,这对于公司来说并不是一个好消息。

03 太美科技等上市,SaaS企业难赚钱

过去,IT基础设施昂贵而笨重,SaaS产品的出现,大幅降低了医学科学公司的数字化门槛。

预计到2028年,中国医学科学研发和营销数字化解决方案市场规模将达243亿元,2023年-2028年的年复合增长率为20.2%。

据招股书,太美科技是我国医学科学研发和营销领域最大的数字化解决方案供应商,2023年收入占据5.9%的市场份额。

但是,这并不能改变太美科技亏损的现状,公司高昂的运营成本也是公司难以盈利的重要原因。

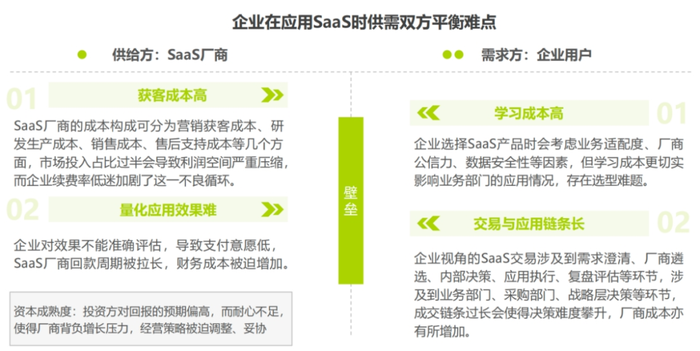

事实上,包括太美科技在内的诸多SaaS厂商都面临着盈利难的问题。

艾瑞咨询发布的行业研究报告显示,供给方SaaS厂商获客成本较高,市场投入占比过半会导致利润空间严重压缩,而企业续费率低迷加剧了这一不良循环。此外,企业对效果不能准确评估,导致支付意愿低,SaaS厂商回款周期被拉长,财务成本被迫增加。

而需求方企业用户不仅学习成本高,且交易与应用链条长,这就导致了企业在应用SaaS时,供需双方难以实现平衡。

图 / 艾瑞咨询行业研究报告

经营上的困难也使得诸多SaaS厂商加快进军资本市场的步伐,但事实是,不少企业多次递表却仍未上市成功。

例如,中小微企业财税解决方案提供商慧算账控股已经两次递表,三年亏损近15亿元。

此外,2020年-2023年,另一家SaaS企业多点数智累计取得营收42.95亿元,同期累计亏损33.21亿元,经调整亏损累计13.95亿元。多点数智早在2022年12月便开始申报上市,且已经第三次递交招股说明书。

除此之外,聚水潭、云知声、七牛智能、猪八戒网等多家SaaS厂商也在港交所排队上市。

上述SaaS企业的共同点就是尚未实现盈利,这也成为SaaS企业上市路上最重要的“拦路虎”。

值得一提的是,上市后的SaaS企业日子也并不好过。

2023年4月13日,我国最大的云端人力资本管理(HCM)解决方案提供商北森控股在港交所发行上市,每股发售价为29.7港元,上市当天即破发,此后便一直陷入“跌跌不休”的状态。

此外,为医院和药店提供医疗产品和SaaS服务,并且为制药公司提供数字营销服务的智云健康,于2022年7月6日在港交所首发上市,发行价格为30.5港元。但是截至8月15日,智云健康的股价已经跌至1.67港元。

如同太美科技一样,智云健康成立至今,尚未实现盈利。2023年,智云健康经调整净亏损为7510万元。

摆在太美科技前面的,是SaaS企业难以上市,以及公司难以盈利的事实。太美科技“由A转港”能否成功,「创业最前线」将持续关注。

评论