文 | 猎云网 孙媛

今天,港交所迎来了一个生物制药IPO,来自浙江湖州。

8月20日,浙江同源康医药股份有限公司TYK Medicines, Inc(简称:同源康医药)成功登陆港交所主板,发行价为12.1港元/股,开盘价为14.48元/股,较发行价高开19.67%,对应市值为49.4亿元,随后最高涨至15.96港元/股,市值为59.18亿港元(约54.45亿元)。不过后面股价有所滑落,截至14:53,股价为13.12港元/股,市值为48.65亿港元。

来源:百度股市通

据招股书显示,同源康医药是一家临床阶段的生物制药公司,致力于发现、收购、开发差异化靶向治疗并对其进行商业化,以满足癌症治疗中亟待满足的医疗需求。

自2017年成立以来, 公司已建立由11款候选药物组成的管线,包括核心产品TY-9591、六款临床阶段产品及四款临床前阶段或早期临床开发阶段产品。目前正在中国进行TY-9591单药 治疗的关键II期临床试验,将其用于表皮生长因子受体(“EGFR”)突变非小细胞肺癌(“NSCLC”)脑转移的一线治疗,以及正在中国进行TY-9591单药治疗的注册性III期临 床试验,将其用于EGFR L858R突变的局部晚期(IIIb至IV期)或转移性NSCLC的一线治疗。

其核心业务模式包括通过自主进行小分子药物和其他小分子药物相关创新 药物种类的发现、收购、开发及商业化,以解决在癌症领域,特别是肺癌领域未满足的需求。

随着公司核心产品 TY-9591进入关键临床试验阶段,同源康医药正在浙江省湖州建设符合cGMP的内部生产设施,预计将于2025年底前开始商业规模生产。公司亦计划通过内部努力并且与外部合作伙伴合作来建立销售及营销能力以确保其在中国成功商业化该产品。

据招股书,公司研发团队由董事长、执行董事兼总裁吴豫生博士领导,他自爱荷华州立科学技术大学取得有机化学博士学位,在共同创办同源康之前,曾在先灵葆雅公司等世界知名制药公司担任要职,在生物医药研究及管理方面拥有24年的经验。

来源:同源康医药招股书

在吴豫生博士的带队下,同源康医药成立一年,就开始在一级市场崭露头角,随后共计完成6轮融资,总融资额超9.78亿元,估值也从2018年天使轮的1.3亿元攀升至2023年D轮的30.84亿元。

IPO前,公司投资者中不乏浙江长兴金控控股股份有限公司、株洲市国有资产投资控股集团、株洲市人民政府国有资产监督管理委员会、长兴县财政局等国有实体,也引来阳光保险、中金、厚纪资本、瑞恩资本纷纷提前布局。

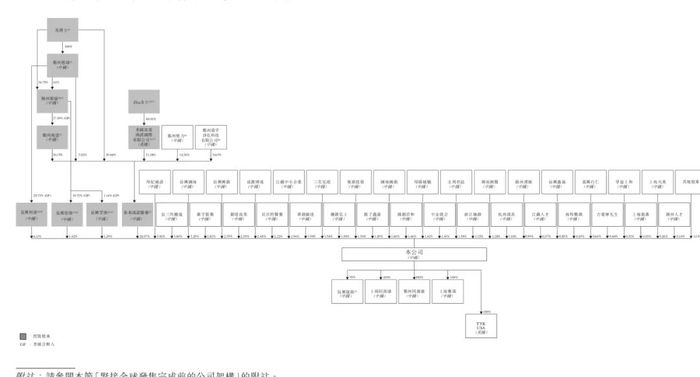

而IPO后,公司实控人吴豫生连同其配偶ZHU Ming Julia,以及通过泰基鸿诺医药(26.97%)、长兴利源(6.11%)、长兴彩源(1.02%,雇员持股计划平台)、长兴罡源(1.29%,雇员持股计划平台)等实体合计可行使35.39%的投票权。

来源:同源康医药招股书

也就意味着,吴豫生夫妇通过此次IPO,按照今日开盘市值49亿元计算,两人身家超17亿元。而IPO前,夫妇两持股为40.64%,按照估值30.84亿元计算,身家为12.53亿元。

如此计算,从最后一轮融资到上市仅8个月时间,夫妇两身价就上涨了近4.5亿元。

不过,值得注意的是,同源康医药目前并无获准进行商业销售的产品,因此没有稳定的收入来源,而面对在研产品管线庞大的研发需求,也就导致了同源康医药财务状况的承压。

根据招股书,2022年公司因为向丽珠医药授权了TY-2136b有关的权益,并将4424.2万元的授权款项确认为收入,除此之外,公司未从产品销售中产生任何收入。而2022年至2023年及2024年1-3月,公司研发支出则分别高达2.30亿元、2.50亿元和0.65亿元。

入不敷出,使得报告期内公司净亏损分别达到3.12亿元、3.83亿元和1.08亿元,亏损呈现持续加大的态势。

同源康医药指出,公司的年内亏损由2022年的3.12亿元增加至2023年的3.83亿元,主要是因为于2022年将向丽珠医药收取的与TY-2136b有关的款项确认为收入,而截至2023年12月31日并无达到将触发丽珠医药付款义务的下一个里程碑。

招股书坦言,预计截至2024年12月31日止年度仍将随着研发活动的继续推进持续产生净亏损,由此可见上市输血的迫切性。

于同源康医药而言,此次成功IPO为其行至商业化短时期内提供了一定资金支持,而能否加速并成功商业化依然是其发展中的核心命题。

评论