界面新闻记者 |

8月22日,香港证监会发布二季度的报告,对香港市场的多个方面进行了总结。

香港证监会季内录得5.22亿港元的收入,按季上升8.8%,按年增加26.4%。香港证券市场的平均每日成交额为1160亿港元,较上季的960亿港元增加20.8%。香港证监会本季开支为5.59亿港元,按季减少3.1%,按年则上升8.8%,二季度录得3700万港元的亏损。

香港注册成立的基金数据继续向好,截至6月底的管理资产按季增加7%,而季内录得的净资金流入亦按季增加80%。数据显示,资产管理方面,在香港注册成立的基金的管理资产及净资金流入分别按季增至14924亿港元(1911亿美元)及591亿港元(76亿美元)。

此外,香港证监会接获的牌照申请数目增长,按季及按年分别上升3%及8%。证监会完成审阅的新上市申请数目亦按季增加6%。季内,证监会接获1931宗牌照申请,而新的持牌机构及人士和注册机构的总数为2593,其中包括2549名人士,以及44家持牌机构和注册机构。

截至6月30日,持牌机构及人士和注册机构的总数为47784,其中包括3259家持牌机构及111家注册机构。

截至6月30日,香港证监会认可的ESG基金有233只,管理资产总值为13221亿港元(1693亿美元),较上季分别增加4.0%及减少2.5%。

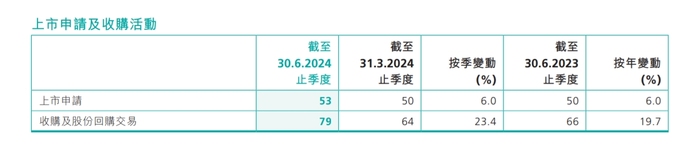

报告指出,季内,香港证监会处理了53宗新的上市申请,包括一宗来自特专科技公司的申请,以及五宗来自尚未有盈利的生物科技公司的申请。在截至6月30日的三年内,监管完成审阅365宗上市申请,其中94%申请的审阅时间少于60个营业日。

至于虚拟资产方面,已在香港上市的亚洲首批六只虚拟资产现货ETF的交投保持畅顺,截至8月中的总市值为24亿港元(3.1亿美元)。此外,证监会于季内接获17宗虚拟资产交易平台牌照申请。

继于2023年底发布《有关证监会认可基金投资虚拟资产的通函》后,香港证监会认可了亚洲首批虚拟资产现货ETF,当中包括比特币(Bitcoin)及以太币(Ether)现货ETF各三只。这批ETF已于今年4月在香港联交所上市。自上市以来的平均每日成交额为3900万港元(500万美元)。

适用于根据《打击洗钱及恐怖分子资金筹集条例》(《打 击洗钱条例》)在香港营运的虚拟资产交易平台的不违反期间,已于6月1日结束。截至6月30日,香港证监会接获152宗根据《打击洗钱条例》提出的牌照申请,当中包括17家虚拟资产交易平台及135名个人的申请。目前已有两家虚拟资产交易平台及31名个人获本会根据《打击洗钱条例》发牌。

随着ETF通优化措施于2024年7月22日生效,当中包括降低最低基金规模要求,及下调ETF跟踪的目标指数的权重占比要求,藉以放宽ETF的纳入标准。分别有85只内地合资格ETF及六只香港合资格ETF获纳入该机制。于2024年7月22至31日期间,香港合资格ETF的南向交易平均每日成交额为31.5亿港元,较2024年7月2至19日增加204%。

截至6月30日,在联交所上市的香港证监会认可的ETF有192只,按年增加10%,当中包括27只杠杆及反向产品,总市值为4118亿港元(527亿美元)。季内,这些ETF录得4.9亿港元 (6270万美元)的净资金流出,平均每日成交额为155亿港元(20亿美元),相当于香港股市成交额的13%。截至6月30日,有十只ETF合资格作南向交易。季内,南向ETF交易的平均每日成交额达13亿港元(1.66亿美元),占合资格香港ETF总成交额的5.1%。

截至6月30日,在内地与香港基金互认安排下,获认可在香港销售的内地基金有43只,而获批在内地销售的香港基金则有40只。截至同日,香港及内地基金的累计净认购额分别约为人民币278亿元及人民币9.103亿元。季内,香港及内地基金分别录得约人民币22亿元的净认购额及约人民币6000万元的净赎回额。

自互换通于2023年5月启动以来,该机制下的交易及结算安排至今运作畅顺,而内地和海外投资者的积极参与,亦推动交易量持续上升。截至6月,有63名海外投资者参与了互换通,所执行的人民币利率互换交易的名义总金额约为人民币24000亿元,或平均每日约人民币90亿元。

实际上,互换通于5月实施的优化措施,包括扩大可供买卖和结算的合资格人民币利率互换合约的类型,及推出合约压缩服务,从而使海外投资者能更灵活地管理其人民币利率风险。此外,海外投资者在债券通下持有的中国政府债券及政策性金融债券,将获准在互换通下成为合资格抵押品。

评论