文丨华商韬略 梁梁

2012年1月,加加食品在深交所敲钟上市,成为国内酱油行业首家上市公司,一时风头无两,市值突破百亿元,其创始人杨振也因此跻身富豪榜,被誉为“中国酱油大王”。

然而10多年过去,杨振一家三口沦为“老赖”,“酱油第一股”也走到破产边缘。

2024年6月,早就陷入危机的加加食品再次雪上加霜:控股股东卓越投资及实际控制人杨振、杨子江(杨振之子)、肖赛平(杨振之妻)因个人债务纠纷,被长沙市天心区人民法院列入失信被执行人名单,执行标的约为3231.37万元。

这已经是杨振一家三口第四次因债务问题被列入失信名单,第一次是在两年前。

近4年来,加加食品已先后6次披露控股股东及实控人被列入失信被执行人。天眼查数据统计,自2022年起,杨振累计被执行金额高达13.6亿元,而卓越投资的被执行金额则达到了13.9亿元。

接二连三登上“老赖”名单,不仅意味着杨振个人和家族命运急转直下,也为本就风雨飘摇的加加食品再添阴霾。

就在两个月前,加加食品因内部控制审计出现严重问题,股票被深交所重新戴上了“ST”的帽子,距离其“摘帽”才不到三年时间。

早在2020年6月,加加食品就曾因公司违规担保和资金占用问题,首次被深交所施以“ST”风险警示,经历了一年的挣扎,才于2021年7月艰难摘帽。然而,这并未给加加食品带来任何实质性的转机,公司频频传出经营不善、债务高筑的消息。

随着ST的再次加身,加加食品股价应声而落,最低曾跌至每股1.58元,逼近强制退市红线。截至8月22日收盘,其股价略有回升,达到1.95元/股,总市值为22.46亿元,较历史最高点蒸发近八成。

两次“戴帽”,一再触及资本市场的底线,反映出加加食品内部管理问题的积重难返。更加让人唏嘘的是,其业绩也早已不复当年光景。

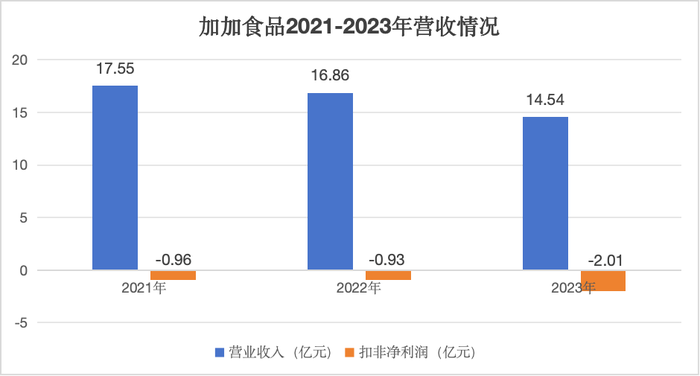

自2021年以来,加加食品的营业收入和净利润连续三年呈现下滑态势。2021年-2023年,其营收从17.55亿元降至14.54亿元,扣非净利润从亏损0.96亿元扩大到亏损2.01亿元。

数字背后,加加食品的市场份额和品牌影响力正以惊人的速度缩水:其核心产品,曾家喻户晓的“饭搭子”加加酱油,现在已彻底边缘化,甚至在部分地区已被完全替代出市场。

中研普华相关数据显示,中国酱油行业的市场占比中,海天味业占比15%,其次是美味鲜(中炬高新)和李锦记,加加食品占比仅为1%。

财报显示,2023年,加加食品酱油产品营收同比下滑16.96%,食醋类产品营收同比下滑24.13%,鸡精类产品营收同比下滑28.37%,食用植物油营收同比下滑41.35%。

而其2023年实现了1.78亿元收入,占总营收12.27%的味精产品中,占总产量的88.64%的宁夏可可美和宁夏玉蜜两家代工厂,已于今年3月因为环保问题全面停产。

业绩之外,2018年起,卓越投资、杨振一家三口所持有的加加食品股份就已经历了多轮轮候冻结。截至今年4月底,其所持股份已全部被冻结,质押比例超过99%。

去年6月,卓越投资更被万向信托申请破产审查,且目前仍在审查阶段。如果卓越投资无法摆脱破产的命运,加加食品可能会被迫进入到一个更为严峻的重组或生存危机中。

从“酱油第一股”到命悬一线,加加食品的困境,在其上市之后便已埋下伏笔。

加加食品的兴衰浮沉,处处可见杨振的个人烙印。是他的远见卓识和冒险精神,成就了加加食品的辉煌;也是他日益膨胀的野心和投资失策,将公司一步步推向了深渊。

杨振的创业故事,起初是一个典型的草根逆袭的励志传奇。

1962年,杨振出生在湖南宁乡的一个贫寒家庭,少年丧父的他靠着自身努力考上了益阳师范学院,并在毕业后成为一名语文老师。

虽然教职工作稳定,但这个“铁饭碗”却很难改变家庭贫困的现状,杨振因此萌生了下海经商的念头,并在一番摸爬滚打之后,将目光投向了酱油调味品行业。

非常值得强调的是,现在常见的酱油瓶内置拉环设计,最早便是杨振发明的。

上世纪90年代,酱油瓶的设计还十分简陋,不仅容易倒出过量,还常常弄脏瓶身和手。杨振敏锐地发现了这一痛点,产生了改进酱油瓶盖的想法,发明出内置拉环的新型瓶盖。

起初,杨振想把自己的这项发明以50万的价格卖给湖南的酱油厂,通过专利转让的形式赚“快钱”,但湖南当地的几家酱油厂并不买账。

接连的“闭门羹”并未让杨振气馁,反而激发了他自己创业的念头。

凭借着“初生牛犊不怕虎”的闯劲,1996年,杨振用多年攒下来的1.2万元买下3亩地,带着几十个工人,成立了加加酱油厂。

为了快速打开知名度,杨振一开始就选择走“高端”路线。当其他酱油品牌的售价还停留在1.5元左右时,他大胆地将加加酱油的售价定在6.5元。如此悬殊的价格,令市场一片哗然,但也引发了消费者的好奇:加加酱油凭啥卖这个价?

杨振抓住这一机会,斥巨资展开了一系列广告攻势,成为行业里的品牌先驱。

他先是在当地报纸上大力宣传,接着包下当地电视台的黄金时段滚动播放广告,并为热门电视剧冠名。几轮广告轰炸下来,加加酱油就在湖南市场站稳了脚跟。

但杨振并不满足于此。

2003年,他做出一个大胆的决定——豪掷4800万元拿下央视两个月的“标王”广告位,这几乎耗尽了公司七年来的全部利润,可以说是一场“豪赌”。

事实证明,杨振赌对了。

连续两个月的央视黄金时段广告,让 “一个酱油瓶盖,突破百年历史”的广告语家喻户晓,加加酱油一跃成为全国知名的调味品品牌,并在2004年就实现了创纪录的5亿元营收。

2012年,杨振将加加食品成功送上深交所。这一年,加加食品营业收入达到16.57亿元,净利润达到1.76亿元,“中国酱油第一股”风头无两。

2014年,杨振以20亿的财富首次进入胡润百富榜,成为名副其实的“酱油大王”。

正当外界为“酱油大王”的成功喝彩时,杨振却开始疏离“酱油”。

公司上市之后,他将公司交给妻儿管理,将自己的重心放在投资上,试图通过资本运作“以钱生钱”,赚快钱,走捷径。

杨振曾向几个合作多年的上游企业提供了4亿元的借款用于发展,但对方因无力偿还,只能以不良资产股权抵债。为了盘活这些资产,他投入大量费用做技改,期间进行了多次担保融资,但这些企业还是难逃破产的命运,他也因此背上了巨额债务。

本想通过“跨界投资”大赚一笔的杨振,不仅没有等来幸运女神的眷顾,反而让公司债台高筑,自己和家人官司缠身。

2015年,杨振决定涉足电商领域,投资5000万元获得云厨电商51%的股权,然而云厨电商连续两年亏损,最终只能以0元的价格将股权转让,5000万元投资打了水漂。

但这次折戟并没有让杨振收手,反而让他在投资上更加激进。

2017年,杨振试图通过收购辣妹子食品100%的股权扩大“大食品”版图。由于收购对象内部意见不一,加之市场风险过高,这笔交易最终无疾而终。

2018年杨振再度“豪赌”,决定以47亿元的高价收购一家“毫不相关”的远洋捕捞公司——金枪鱼钓,当时加加食品的净资产只有21.74亿元。为了完成这笔交易,杨振不惜违规挪用公司资金进行担保。

事实上,这并非杨振第一次违规操作。早在2017年,加加食品就已沦为他的“个人提款机”。

为偿还自身及关联方债务,杨振曾违规将加加食品2400万元转给其指定的自然人刘某渝,将3000万元转给卓越投资控制的派仔食品;违规为其两家关联企业合计开具7.19亿元商业承兑汇票;违规以加加食品的名义为卓越投资对外借款提供合计金额2.95亿元的担保。

2020年5月12日,加加食品发布公告,称其在自查中发现存在为控股股东及其关联方违规担保的情形,违规对外担保本金余额合计4.66亿元,占公司最近一期经审计净资产的 19.94%。

这一行为已经严重违反《深圳证券交易所股票上市规则》,若无可行的解决方案或者虽提出解决方案但预计无法在一个月内解决,加加食品的股票交易将被实行其他风险警示。

尽管卓越投资曾承诺在一个月内通过出售资产或融资等方式解决债务纠纷,但一个月后,问题仍未解决。加加食品因此在6月15日被正式戴帽,成为“ST加加”。

2020年12月,金枪鱼钓收购案最终因资金链断裂和外部压力而宣告失败,卓越投资及杨振也因个人债务纠纷被列入失信被执行人名单。

截至2023年底,卓越投资、杨振一家三口累计质押股份数量占其所持公司股份数量比例超过80%,且已被司法冻结和司法轮候冻结,股票质押融资总额近22亿元。

2024年一季度,加加食品的负债合计为6.59亿元,截至4月底,卓越投资、杨振一家三口所持股份已全部被冻结,质押比例超过99%。

早在2012年,加加食品的营收就达到了16.57亿元,并通过上市成功募得了11.15亿元发展资金,然而十多年来其营收最高也才达到20.73亿元,2023年更降至14.54亿元,扣非净利润亏损高达2.01亿元,其主营产品毛利率也在不断走低甚至垫底同行。

就目前的经营情况来看,加加食品恐怕很难偿还其巨额债务。

杨振曾坦言,“企业上市后发展缓慢,主要是因为2013年以来我个人投资套进去了,然后恶性循环,不断地搞投资,没有聚焦主业,所以错过了发展时机,这个我责无旁贷。”

如今的加加食品,正在为杨振的每一个错误决策付出沉重的代价。

重回主业,或许是加加食品最后的机会,但现实的残酷远超想象。

从整体大环境来看,近年来,受原材料上涨、经济下行和消费需求疲软等因素的影响,调味品行业的整体增速都在放缓。2023年,海天味业、中炬高新等头部企业的营收均出现不同程度的下滑。

具体到酱油行业,存量竞争时代,“大鱼吃小鱼”的故事不断上演,行业的集中度和规模化愈发明显。

其实早在加加食品上市的那几年,行业内的竞争就已经开始显露端倪,但杨振和他的团队似乎并未意识到危机的逼近。

那时,海天味业刚刚启动上市计划,千禾味业在西南地区名不见经传,李锦记也只是在特定消费群体中有一定知名度。

在加加食品“不务正业”的这些年里,海天味业凭借其覆盖全国的强大经销网络和精准的市场营销策略,迅速成为中国酱油市场的绝对霸主,并将业务拓展至蚝油、食醋、调味酱等多个领域,形成了多品类、多渠道的市场布局,牢牢占据了市场的制高点,其2023年的营业收入几乎是加加食品的17倍。

中炬高新、李锦记、千禾味业等竞争对手也纷纷加大了对酱油产品的研发投入,推出了一系列符合消费者需求的新品类,并积极开拓海外市场。尤其是千禾味业,凭借着“零添加”的概念迅速崛起。2023年,千禾味业营收同比增长31.62%,净利润同比增长54.22%。

面对如林的强劲对手,加加食品想要通过重回主业来扭转颓势,挑战之大可想而知。

为了争夺有限的市场份额,加加食品甚至放弃了此前坚持的“高端”定位,主动降价。在下沉市场,部分产品价格一度低至2.5元/瓶。但这种降价策略,不仅无法与海天味业已形成的规模效应相抗衡,反而进一步侵蚀了加加食品的利润空间,加剧了其财务困境。

与其他“后起之秀”相比,加加食品的产品创新显得乏善可陈。近两年,虽然加加食品积极推出“零添加”“减盐”系列产品,并通过与大流量主播合作,发力中高端市场,但这些努力因品牌信任危机和产品线老化,并未能带来实质性的销量增长。

更令人担忧的是,加加食品长久以来“任人唯亲”的家族式管理弊病日益显露。

自加加食品上市以来,杨振将多位亲属安插在公司重要管理岗位上,形成了一个典型的家族企业架构。这种管理模式在企业发展初期或许有助于增强内部凝聚力,但也导致公司内部缺乏有效的制衡机制,许多关键决策往往受到家族内部利益的左右。

在过去几年里,杨振进行的一系列失败的投资决策,不仅耗尽了公司的资源,还将自己和家族成员拖入了债务泥潭。一家三口沦为老赖,不仅拖累了公司运营,还导致品牌形象严重受损,进一步打击了投资者和消费者的信心,

加加食品因此陷入了一个难以摆脱的“恶性循环”:债务问题使得公司资金链极度紧绷,资金短缺导致在市场推广、渠道拓展和新品研发方面的投入大幅减少,几乎无力应对市场上的激烈竞争,而竞争力的持续下降则反过来加剧了其财务困境。

2024年,全力回归主业的加加食品经营业绩开始回暖,但前有强敌环伺,后有债务如山,其短期经营压力依然巨大,甚至面临生死考验。

从白手起家到成为“酱油第一股”,困难重重中的杨振写下了成功的创业故事,从上市公司到如今面临退市之危,财富和光环反倒让他走向歧途和失败。

这样的故事总是不断上演,估计也还会继续上演。

[1] 加加食品官网及历年财报

[2]《“酱油第一股”加加食品风光不再:连亏三年,四年两度被ST》新京报

[3]《加加食品创始人反思:重组流产欲回归主业》中国经营报

评论