文|沥金

消费寒冬的冷风终于还是吹到了奢侈品市场。

各大奢侈品集团相继发布2024年上半年财报。

在巴黎奥运会排面拉满的LVMH,镜头外却是1%、14%的营收、净利润双下滑,手握LV、Dior依然难抵市场低迷。

Gucci收入大跌20%,其母公司开云集团净利润直接腰斩,同比下跌51%。

但只用经济不好似乎不能完全解释这股寒潮。

形成鲜明对比的是,爱马仕今年上半年营收、净利润双涨。Prada旗下全品牌收入增长,按固定汇率计算,Miu Miu领涨93%,堪称黑马。

在喜忧参半的业绩背后,奢侈品消费正在发生怎样的变化?

尤其是在被寄予厚望的中国市场,随着中产开始“理性”、富人变得低调,奢侈品还能卖得动货吗?

2024年上半年奢侈品集团业绩表现

Miu Miu救了Prada,Gucci拖累开云

几家欢喜几家愁,最能概括今年上半年四大奢侈品集团的业绩表现。

即使是最能抵抗经济周期的奢侈品巨头们,面对变化的消费环境,内部也在逐渐出现分化。

在这些分化背后,沥金发现了四点值得注意的消费观察。

第一,奢侈品集团的业绩增长依赖于王牌的核心竞争力。

表现不佳的LVMH集团和开云集团,护城河都有不同程度的松动。

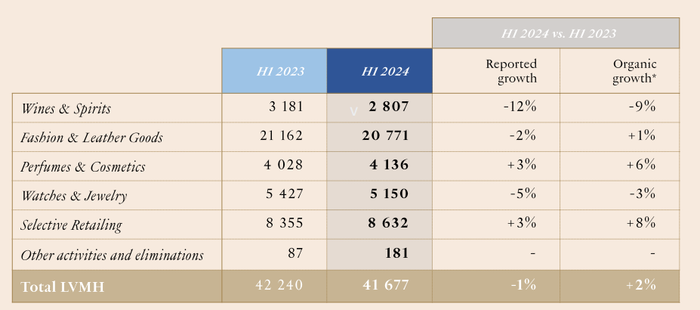

虽然LVMH集团未展示各品牌营收贡献,但旗下两大主力LV和Dior所在的时装皮具部门营收同比下降2%、经营性业务利润同比下降6%。

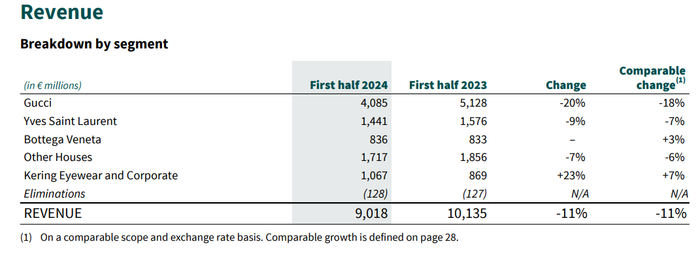

占据开云近半营收的GUCCI收入同比暴跌20%,从护城河跌成“拖油瓶”。近两年一度被集团奉为现金奶牛的Yves Saint Laurent也卖不动了,收入同比下降9%。

LVMH集团各部门业务表现 图源:LVMH集团2024年H1财报

开云集团各品牌业务表现 图源:开云集团2024年H1财报

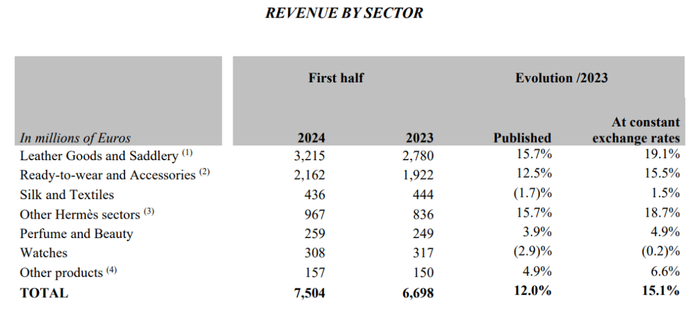

反观爱马仕,铂金包依旧能打。贡献40%营收的皮具和马具部门,今年上半年营收同比增长15.7%。

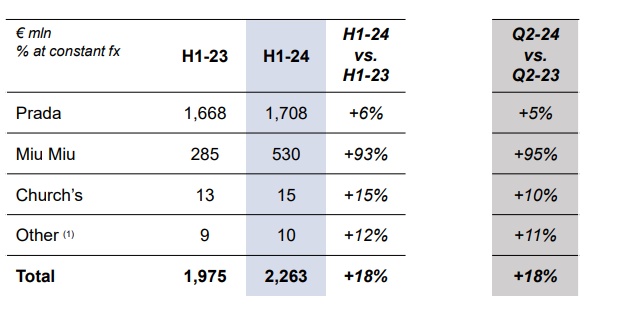

Prada集团下,除了Prada和Church's稳稳地增长,更有Miu Miu以一敌百。

爱马仕集团各部门业务表现 图源:爱马仕集团2024年H1财报

Prada集团各品牌业务表现 图源:Prada集团2024年H1财报

对于奢侈品巨头而言,主力品牌的竞争力深刻影响了整个集团的业绩。

那么曾经齐头并进的主力品牌们,为什么会产生分化呢?这就得到了沥金的第二、三点观察。

第二,奢侈品品牌在经济下行期的核心竞争力源于1%的VIC。

贝恩咨询曾发布的一份奢侈品研究报告显示,全球不到1%的VIC贡献了超30%的奢侈品品牌收入。

经济下行,富人继续买买买的日常,但以前咬咬牙拼经典款的中产们不得不“理性”了。

从这个角度出发,谁服务的高净值客群最多,谁就能牢牢把握住那30%稳稳的幸福,谁就最具韧性。所以,爱马仕赢了。这一点在中国市场尤为明显。

第三,奢侈品品牌在经济下行期更应重视时尚创意能力,用时尚势能刺激消费。

没有顶奢造常青树的保值能力,就得靠引领时尚潮流的创意能力。所以,和爱马仕不是一个段位的Miu Miu也赢了。

这几年,从露脐装、超迷你短裙到钻石内裤、芭蕾平底鞋,千金少女感混搭叛逆知识分子风,Miu Miu不断输出现象级单品和风格,热度居高不下。

如今,小红书上有超10万篇笔记在研究miu系穿搭,Miu Miu凭借独特的设计拿捏住了年轻一代消费者。

在奢侈品消费遇冷的大环境下,回归时尚周期、回归创意赛道,对于不是金字塔尖的奢侈品牌,依旧是破局之道。

第四,奢侈品集团的业绩增长深度依赖于中国市场。

除了核心品牌的驱动,集团整体业绩好坏还与区域市场的表现密切相关,其中最大的变数莫过于中国市场。

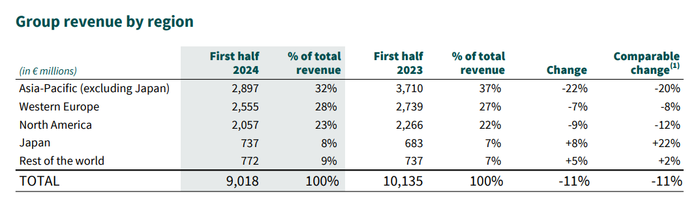

2024年上半年,亚太地区(除日本外)营收占上述各集团营收的30%以上,这个数字最高可以达到47%,比如爱马仕集团。

而拉高亚太地区营收的关键,毫无疑问,在于中国市场。

过去二十年间,中国消费者对奢侈品展现出强劲的购买力,但近几年,这股奢侈品热明显在退烧。

奢侈品在中国卖不动了?

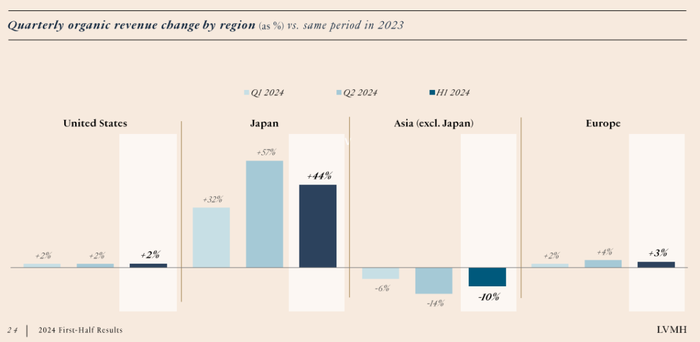

LVMH、开云今年上半年的业绩不佳,很大程度受到了中国在内的亚太区(不包括日本)影响。前者接连两季度在亚太区有机营收增长为负,后者被亚太区高达22%的营收跌幅拖成吊车尾。

LVMH集团各区域收入有机变动 图源:LVMH集团2024年H1财报

开云集团各区域收入有机变动 图源:开云集团2024年H1财报

即使是在亚太市场表现强劲的爱马仕集团,增长也在放缓。今年第一季度,其在亚太区(不包含日本)收入增长尚有8.9%,第二季度只有4.4%。

奢侈品为什么在中国卖不动了?

第一,消费空间转移。日元贬值,中国消费者赴日购买,影响了本土消费。

与中国市场遇冷形成鲜明对比的,是日本市场的风生水起。LVMH、开云、Prada在财报中不约而同提到了赴日旅游消费,其中LVMH更是直接归功于中国游客。

但因汇率波动愿意跨国购买或者找代购的消费者,相比款式更看重价格,这类价格敏感型人群在奢侈品目标客户中比例不算高。

所以,消费的空间转移作用其实是有限的,卖不动货的本质还是需求疲软。

第二,经济下行,消费分化,中产和新贵们收紧钱包,“老钱”们低调消费。

不同档位的奢侈品牌,服务的中产和高净值客户人群比例是不同的,靠中产吸金的中档奢侈品品牌更容易受到冲击。

并且这些品牌,跟风顶奢涨价,在将中产消费者推得更远的同时,又未能通过品牌价值赢得更多高净值人群市场。

第三,偏好转变,富人从奢侈到“奢耻”。

在白手起家、寒门贵子的年代,先富们需要logo、老花来张扬自己的身价,如今热钱不再,只有“继承者”们还能在奢侈品里安稳度日。

不管是政治导向还是社会舆论的影响,中国有钱人在炫耀性消费上更加谨慎了,偏向“静奢”或者不那么打眼的奢侈品。

这种“奢侈品羞耻”对一些堆砌logo的奢侈品品牌、产品来说影响较大。

第四,理念转变,中产从进取型消费到精打细算。

即使是仍有能力够得着奢侈品的中产们,主观上的消费理念也在发生变化。

面对不确定性的大环境,中产家庭更担忧阶层滑落,从进取型消费转向稳健投资和实用性消费。

鉴于二奢普遍保值性差,中产收窄对头部品牌以外的兴趣,对非头部品牌更看重产品价值。

产品属性强的奢侈品牌更不易受影响,比如靠时尚设计收割年轻女性的Miu Miu,以奢侈羽绒为价值点的Moncler。

分道扬镳的奢侈品们

面对低迷的市场、流失的中产,曾经竞相涨价的奢侈品们开始走上截然不同的道路。

头部继续专注高净值人群:爱马仕年初上调全线产品价格,Kelly28喜马拉雅提价34.3%飙到68.5万元;LV也在今年7月完成了新一轮价格上调,买涨不买跌的凡勃仑效应仍然是顶奢们的底气。

但中档奢侈品品牌已经扛不住了,Burberry、YSL开始降价,试图重新笼络被涨价推开的入门级消费者。

除了降价,布局更年轻、更大众的业务也成为了集团的救命稻草。

比如开云押注的眼镜部门,在集团一路亮红灯的业绩中,今年上半年依然保持了23%的营收增长。

LVMH旗下的香水和化妆品、选择性零售是今年上半年唯二增长的业务部门。

过去五年,奢侈品品牌价格一路狂飙,但最新的业绩表明一味涨价不能适应逐渐疲软的市场。至少越来越多的中国消费者不买单了。

对于大多数奢侈品品牌,高净值人群是夯实的地基,但要规模化增长,离不开进取型消费的中产。如何赢回中国市场流失的中产,将是这些品牌未来很长一段时间的主题。

迂回的折扣策略、过硬的时尚创意能力、大众化年轻化的业务补充或将成为中档奢侈品牌的调整方向。

评论