文 | 独角金融 郑理

编辑| 高远山

在公募基金的定期产品报告中,本该起重要角色的董事会和董事长在报告中“失声”。不仅如此,二股东柳志伟的三重身份、公司股东相继退出高管层,董事长已被暂停职权……看似不可能的问题,却在“个人系”公募淳厚基金身上真实上演。

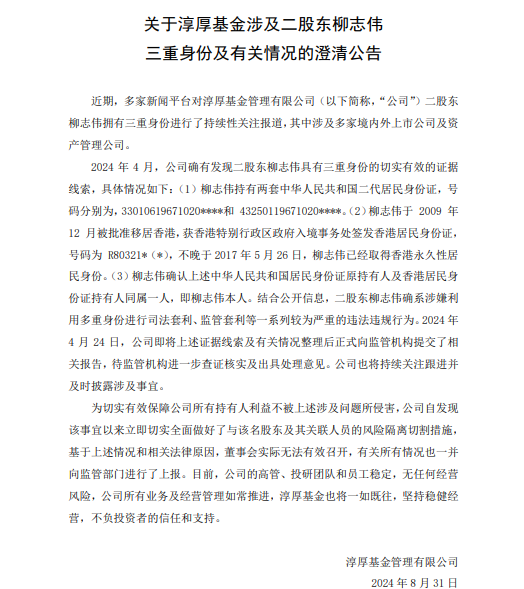

就在8月31日,淳厚基金发布了一则公告,确认了二股东柳志伟的三重身份。而在此之前的4月份,公司就已经将掌握的证据线索交给了监管机构,发现问题后,也与柳志伟及其关联人员做出风险隔离切割措施。

关于中报的信息披露董事会“消失”的原因,淳厚基金也随之揭开了神秘面纱,表明违规确实有隐情,董事会无法有效召开是基于上述情况以及法律原因。

拥有中国香港居民身份的资本市场大佬,又是如何以三重身份在内地申请公募基金的股东的?基金公司又该如何警惕高管失察风险?

1、董事会“失声”,有何隐情?

淳厚基金之所以被市场关注,可以从公司发布的澄清公告中发现一些端倪。

8月31日,淳厚基金披露了2024年半年报,在重要提示上,淳厚基金表示,因公司董事会无法有效召开,基金管理人保证本报告所载资料不存在虚假披露、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带的法律责任,经过托管人行复核。

2024年开年以来的四个披露季(2023年年报、2024年一季报、2024年二季报、2024年半年报)淳厚基金的定期报告中,有关董事会、董事长有关的内容全部抹去。

例如,2023年年报中没有“已经三分之二以上独立董事签字同意,并由董事长签发”的常规表述。而定期报告中,本应为“基金管理人的董事会及董事保证”的表述均变成了“基金管理人保证”。

证监会修订发布的《证券投资基金信息披露内容与格式准则第2号——年度报告的内容与格式》中,总则第三条规定,除了董事会及董事做出保证承诺外,还需要三分之二以上独立董事签字同意,并由董事长签发。

中国企业资本联盟副理事长柏文喜认为,监管部门对于市场主体的信披要求非常严格,无论是上市公司还是公募基金公司都是如此。如果年报未经独立董事签字或董事长签发,可能违反了相关规定,这不仅可能影响投资者对公司的信任,也可能损害投资者利益。如果淳厚信泽混合的年报存在信息披露不规范的问题,可能会受到监管部门的关注和调查,投资者的利益也可能因此受到影响。

而董事会为何无法有效召开?淳厚基金也给出了回应。

首先,作为公司董事长,贾红波被监管处罚,并认被监管认为行业不适当人员,且根据相关法律法规及公司内部制度,被暂停董事长、董事职权。而基金信披要求的“董事长签发”,也就无法在半年报中有效“发声”。

3月18日,因未依法履行股权事务管理义务,在已知悉淳厚基金相关股权变动的情况下,未能准确判断股东对公司经营管理的影响并依法及时报告相关信息,监管对淳厚基金以及董事长贾红波出具罚单。淳厚基金被责令整改,期间公司所涉股权相关事务均及时完整充分向监管机构报告。

此外,作为公司二股东柳志伟,淳厚基金的一纸公告,将其三重身份曝光。

淳厚基金在8月31日的公告中称,2024年4月,公司确有发现柳志伟具有三重身份的切实有效证据线索,包括柳志伟持有两套中华人民共和国二代居民身份证,且不晚于2017年5月26日,柳志伟已经取得中国香港永久性居民身份。公司已经就证据线索及有关情况整理后正式向监管机构提交了相关报告,待监管机构进一步查证核实及出具处理意见。自发现柳志伟三重身份对公司造成的影响以来,淳厚基金立即切实做好了与该名股东及其关联人员的风险隔离切割措施。

柳志伟持有的两套内地二代居民身份证,号码分别为33010619671020****和 43250119671020****;2009年12月居香港后,持有的香港居民身份证,号码为R80321*(*)。

根据证监会官网发布的信息,淳厚基金获得公募牌照的时间是2018年10月,柳志伟作为香港永居的居民,是否可以申请成为内地公募机构的股东?值得关注。

《深圳商报》援引消息人士称,柳志伟人在境外,包括监管通知要求柳志伟进行现场谈话,柳志伟以身居境外无法回国等理由拒绝。

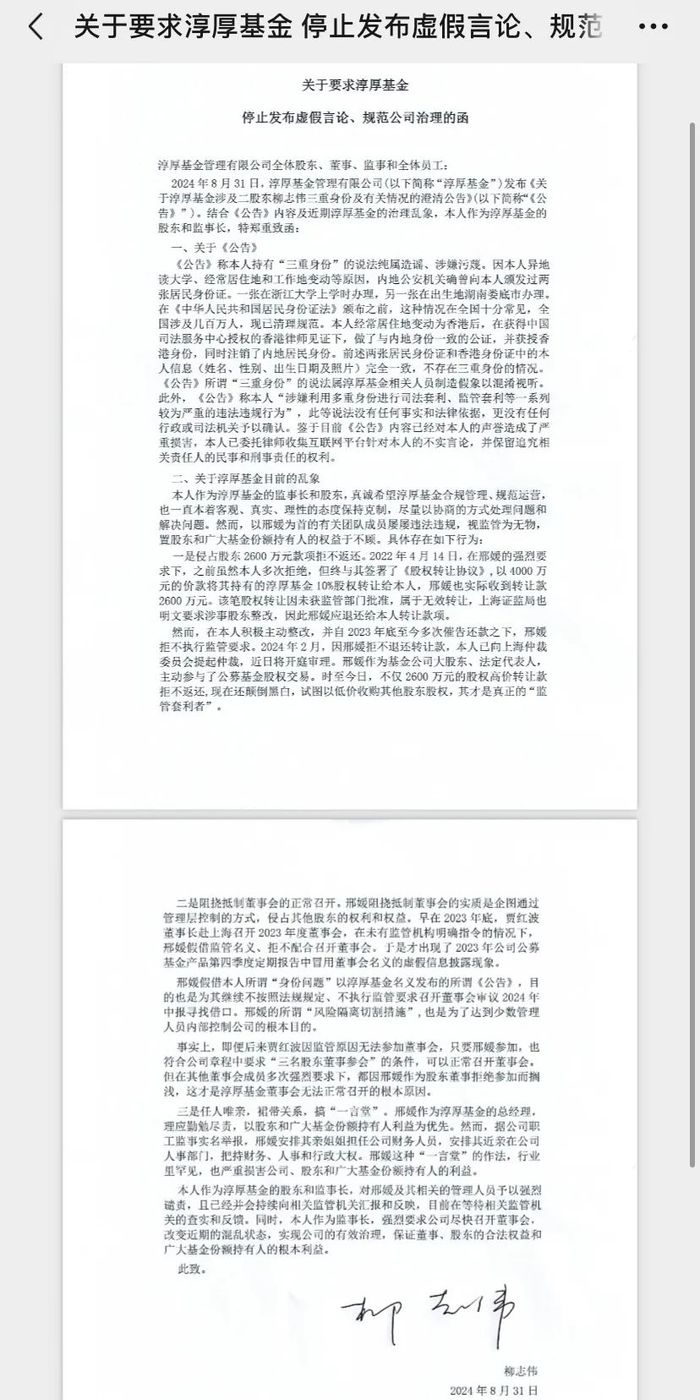

就在淳厚基金回应的第二天,柳志伟也对“三重身份”向淳厚基金全体股东、董事、监事和全体员工发送了一则《关于要求淳厚基金停止发布虚假言论、规范公司治理的函》(下称“《要求函》”)。

《要求函》显示,关于其本人的所谓“三重身份”的说法涉嫌污蔑;关于其“涉嫌利用多重身份进行司法套利、监管套利等一系列较为严重的违法违规行为”的说法没有任何事实和法律依据,更没有任何行政或司法机关予以确认。

此外,在上述《要求函》中,柳志伟还指控淳厚基金总经理、法定代表人邢媛及有关团队成员存在侵占股东款项、阻挠抵制董事会召开、任人唯亲等违法违规行为。

随着公司及柳志伟的澄清声明和《要求函》的曝光,围绕淳厚基金股东如何之间的纠葛,也随着此次双方的发声而浮出水面。

2、二股东如何控制董事会?

淳厚基金成立于2018年10月,是一家“个人系”公募,公司成立当初有6位股东,持有股份超过20%的,分别是邢媛持股31.2%,柳志伟持股26%,李雄厚持股21%。

自成立以来,淳厚基金的股东表面上看没有变化,但2022年,高管及董事会成员近半数发生了变化。

2022年,公司三股东李雄厚、四股东董卫军先后卸任董事长、副总经理,双双退出了公司高管层。贾红波、薛莉丽、武祎新入管理层,分别担任董事长、副总经理、常务副总。同期,暖流资产总裁李银桂也加入了淳厚基金。

有知情人士向“财联社”透露,人事变动以及后续公司治理问题均因柳志伟私下倒卖股权所致。

根据上述知情人透露称,2022年3月左右,柳志伟先后私下与淳厚基金三股东李雄厚、四股东董卫军签署股权买卖协议,进行股权收购。同时还承诺给李雄厚额外补偿,股权买卖协议同时约定,转让李雄厚、董卫军股权对应的董事权利。一番操作下,柳志伟实际拥有公司控股权,成为公司实际的第一大股东,持股比例达到57%。

据”财联社“报道,柳志伟还曾以第一大股东身份告知邢媛,出售股权,其中部分股权以协议方式转让给贾红波和李银桂,作为对价,明确贾红波进入公司担任董事长,李银桂担任副董事长。

最后柳志伟置换了董事会的两位董事成员,也就是在2022年新进入董事会的张海和刘昌国,且均是柳志伟的五道口校友。

针对上述邢媛出售公司股权的报道,柳志伟在《要求函》中称,2022年4月14日,在邢媛的强烈要求下,之前虽然本人多次拒绝,但终与其签署了《股权转让协议》,以4000万元的价款将其持有的淳厚基金10%股权转让给本人,邢媛也实际收到转让款 2600万元。该笔股权转让因未获监管部 批准,属于无效转让,上海证监局也明文要求涉事股东整改,因此邢媛应退还给本人转让款项。

根据中报,上海证监局认定淳厚基金股权买卖交易违规,责令基金管理人三个月内改正,要求股权归位。但截至目前,整改期限已过,股权归位未能完成。

据启信宝信息显示,柳志伟投资了35家公司,在22家公司任职,关联公司48家。

2023年10月,卸任董事长的李雄厚因劳动合同纠纷将淳厚基金告上法庭,同年10月7日立案,10月19日又提出撤诉申请。

3、警惕“个人系”公募高管失察风险

在基金管理公司的运作过程中,总经理负责日常实际运营,督察长负责合规监管,二者都有相应的合规管理职责。

淳厚基金官网披露的信息显示,邢媛是淳厚基金的总经理、法定代表人,同时邢媛还是淳厚基金第一大股东。沈志婷是公司现任督察长,从2023年4月18日开始履职。

在公司专人专岗的情况下,淳厚基金旗下基金产品违规披露定期报告的行为从年报到季报,接二连三的的违规信披,如果说总经理和督察长不知情,那是说不过去的,起码是没有履行合规管理职责。如果是明知故犯,那底气到底从何而来?

值得注意的是,梳理淳厚基金管理层情况,2022年5月24日,淳厚基金公告称,武袆被聘任为公司常务副总经理。截至目前,淳厚基金官网显示,武袆依旧是公司的常务副总经理。

武袆的个人履历资料显示,2008年7月至2016年4月,其在监管系统从期货一部市场监管处副主任科员,到基金部监管四处主任科员,再任私募部综合处主任科员;2016年5月至2016年12月直接下海任职南华期货,2016年12月又加入南华基金任督察长;2018年6月任财通基金督察长。2022年5月,淳厚基金官网发布公告,由武祎担任常务副总经理一职。

值得一提的是,淳厚基金总经理邢媛曾在财通基金做过销售部门负责人,督察长沈志婷也曾任职财通基金风控部门。

武祎作为曾经有监管部门从业经验,特别是在监管部门基金部监管处从业人员来到公募公司多次担任督察长一职,对于合规风控方面可能有较多的经验,理论上可以带来公司内控合规问题的提升,避免一些违规的风险。

同时,作为有监管部门多年从业经验的高管武袆是否提醒过基金出现风控违规风险?是否有提示过基金公司存在合规风险呢?作为有着多年监管经验和合规经验的基金高管,武袆对淳厚基金出现的这些问题究竟是持什么态度?一切疑问和答案,还要等待事件真相的进一步揭开。

近年来,监管部门对资本市场,特别是金融行业监管加大力度,提出要牢牢把握强监管、防风险、促高质量发展的主线,落实监管要“长牙带刺”、有棱有角的要求。

2024年3月份,证监会发布了《关于落实政治过硬能力过硬作风过硬标准全面加强证监会系统自身建设的意见》。

针对备受关注的证监会自身建设问题,中国证券监督管理委员会人事教育司负责人张朝东在接受媒体记者提问采访表示,政商“旋转门”、“逃逸式辞职”等问题,严重破坏了监管的公信力和资本市场的健康生态,广受诟病。

作为公募基金,投资者的利益才是第一位的。公司的管理层、高管如果失职失察,造成内部合规风险,容易形成内部人控制,无疑会变相增加投资者权益被侵害的风险。

你对“个人系公募”二股东的三重身份、信披违规怎么看?接下来这家公司的“掌舵人”,从内部选拔还是从其他金融机构“空降”?欢迎评论区留言。

评论