界面新闻记者 |

界面新闻编辑 | 江怡曼

今年二季度共有7家上市银行资产负债表环比收缩,分别为工商银行、民生银行、农业银行、光大银行、交通银行、华夏银行和贵阳银行,其中民生银行资产、负债规模相比去年末也出现收缩。

据界面新闻记者了解,此前上市银行在2017年前后也出现缩表,当时主要是同业资产、同业负债出现收缩,宏观背景则是金融去杠杆。而今年二季度缩表主要因为存贷款增长乏力甚至收缩,宏观背景则是居民部门、企业部门加杠杆意愿不足,甚至居民部门还出现去杠杆。二季度缩表的另一影响因素是“手工补息”整改效果显现,“低贷高存”、“存贷双增”模式难以为继。

国家金融监管总局的最新数据显示,今年7月末商业银行总资产361.1万亿,环比上月下降1.1万亿,大行、股份行、城商行、农商行都有不同程度收缩,市场也高度关注未来银行缩表的可能性及影响。

上海金融与发展实验室主任曾刚表示,当前与2017年监管整治金融乱象时的缩表不同,这是银行主动通过总量和结构调整应对息差收窄、提高经营效率的手段。银行资产负债表既可能收缩,也可能扩张。如果未来产业端需求回升,银行信贷空间增大,负债端也会有继续扩张的动能。此外,现在二季度环比下行,但是同比、相比去年末商业银行的资产负债表还是扩张的。

贷款增长乏力或收缩

商业银行的资产主要由现金和存放央行款项、同业资产、发放贷款及垫款、金融投资和其他资产组成,其中贷款占比在六成左右。同业资产则包括存放同业和其他金融机构款项、拆出资金和买入返售金融资产。

Wind数据显示,今年二季度共有7家银行出现了季度环比缩表,分别为工商银行、民生银行、农业银行、光大银行、交通银行、华夏银行和贵阳银行,相比一季度末它们的资产规模分别减少4834.9亿元、1765亿元、1727.3亿元、1008.3亿元、601.8亿元、516.5亿元和100.5亿元。

其中工行、农行、交行资产端主要是买入返售金融资产收缩,尤其工行下降超万亿,农行降幅也接近万亿。买入返售是指两家金融机构之间按照协议约定先买入金融资产,再按约定价格于到期日将该项金融资产返售的行为,该业务项下的金融资产主要是银行承兑汇票、债券等高流动性的金融资产。农行在半年报中解释称,主要是由于买入返售债券减少。

“买入返售是管理短期流动性的工具。大行一般是资金融出方,可能6月末中小银行资金紧张程度有所缓解,向大行卖券融入资金减少,相应导致大行买入返售资产下降。”某股份行资产负债部人士解读称。

而民生银行、华夏银行则主要因为贷款减少,其中6月末民生银行贷款余额相比去年末也有减少。“上半年同业和我行零售贷款都遇到了一定的压力,我行贷款下降主要体现在按揭贷款、信用卡方面。”民生银行副行长张俊潼在业绩会上表示。

张俊潼介绍,按揭规模的下降受到市场多重因素影响,上半年民生银行按揭投放同比下降9.22%,虽然提前还款金额有所下降,但总量依然维持在较高水平,投放量小于还款量导致了按揭贷款余额的下跌。在信用卡方面,受整体市场交易额下降的影响,民生银行信用卡交易和贷款规模也出现一定下降。

此外,二季度光大银行贷款余额环比也有所下降。虽然二季度工行、农行、交行、贵阳银行贷款余额仍在增长,但增量相比去年同期已大幅下降。这也是当前整个银行业面临的难题,也就是有效信贷需求不足,尤其是居民部门提前还款导致按揭贷款下降。

央行数据显示,6月末个人住房贷款余额37.79万亿,环比一季度末下降四千亿;二季度金融机构新增贷款3.81万亿,同比少增1.32万亿。

“不是我们不愿意放贷,而是市场需求不足。”前述股份行资产负债部人士表示,“我们目前的策略是先压降票据等低收益资产,尽量保贷款,但是由于市场需求不足,贷款要保持增长也有难度。”

除了贷款外,光大银行金融投资、买入返售金融资产也出现下降,且降幅更大,其中金融投资减少707.5亿元。光大银行可能在二季度牛市时择机卖出了一些债券,将浮盈变现。

光大银行首席财务官刘彦在该行业绩会上表示,光大银行加强宏观经济形势的分析和研究,强化债券组合的前瞻性、灵活性管理,提前配置,加强波段交易。上半年光大银行配置债券和ABS超二千亿,保持了较好的收益水平,实现了投资收益及公允价值变动净损益100多亿元,同比增长接近50%。

“低贷高存”、“存贷双增”模式远去

商业银行的负债端主要包括向中央银行借款、同业负债、吸收存款、应付债券和其他负债,分别代表了商业银行不同的资金来源:央行、同业金融机构、实体非金融部门、发行金融债,其中吸收存款占商业银行总负债的八成左右。同业负债包括同业存放、拆入资金、卖出回购金融资产。

前述7家上市银行资产下降的同时负债也在下降。Wind数据显示,二季度工商银行、农业银行、民生银行、光大银行、交通银行、华夏银行、贵阳银行资产规模环比分别下降了4713.8亿、2299.7亿元、1336.6亿元、1039亿元、536.5亿元、514.9亿元、103亿元。

分细项来看,六家银行的存款余额均出现下降,且大多构成负债下降的主要原因,其中民生银行存款余额相比去年末也下降,尤其对公定期存款下降幅度较大。

民生银行副行长石杰在该行业绩会上解释称,一是民生银行主动发力调结构,逐笔压降高价业务,在调整过程中出现阶段性规模波动;二是四五月以来,民生银行积极响应监管的存款自律要求,对新增业务全面回归自律,对存量超自律业务基本出清;三是在回归自律背景下,客户存款向理财、同业存款等“搬家”趋势明显。

实际上,在信用货币时代,是由贷款创造存款,而非存款创造贷款。根据该理论,货币来源于银行资产扩张,而贷款是最具代表性的银行资产,贷款创造存款因此而得名。其中,贷款不仅是字面所指的贷款,而是包括银行发放信贷和买进资产等行为。

在贷款增长乏力或者收缩时,今年二季度存款自然增长乏力或收缩。而二季度上市银行存贷款余额下降还与“手工补息”整改这一特定的监管因素相关。

“手工补息”是银行对业务操作失误进行的勘误,即银行在存款计付利息过程中因特殊性、差异性计息需求,且在系统无法自动完成结息的前提下,采用专用补充计息交易进行手工计息处理,但随着揽储压力加大,手工补息成为利率补贴的重要工具。靠着“手工补息”,一些企业获得的存款利率要高于贷款利率,进而出现“低贷高存”、“存贷双增”的模式,推升了银行资产负债表规模。

今年4月,市场利率定价自律机制发布《关于禁止通过手工补息高息揽储、维护存款市场竞争秩序的倡议》提出,银行应将手工补息纳入监测管理范围,严禁通过事前承诺、到期手工补付息等方式,变相突破存款利率授权要求或自律上限。受此影响,部分虚增的存贷款被“挤掉”。

前述股份行资产负债部人士举例称,之前有分支机构为了提高存款、完成考核目标,在企业存保证金或者存单后,指导企业开票进行贴现,然后再来存款,多做几道,存款就上去了,票据计入贷款,贷款也上去了。企业也有利可图,因为手工补息后存款利率高,扣除贴现利息后仍有利可图,而现在不能手工补息,账就平衡不了,企业存贷款就出现下降。

“应该说,存款自律机制的严格措施使我行存款规模受到了一定程度的‘阵痛’,但我行认为这是非常好的结构调整机会。在这个阶段,我行继续坚持以客户为中心的‘稳规模、优结构、降成本’负债业务思路。”石杰表示。

缩表还是扩表?

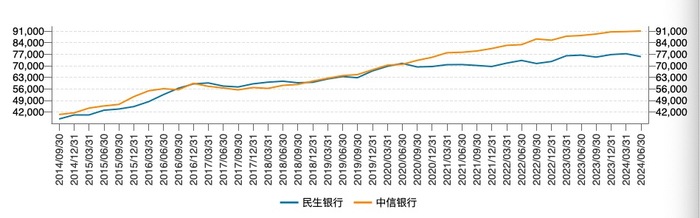

据界面新闻记者梳理,银行资产负债表收缩并非新现象,在此前也有出现,尤其是2017年前后。2016年6月-2017年12月,共有多家银行、10余个缩表样本。其中中信银行有3个季度缩表,民生银行、光大银行有2个季度缩表,上海银行、江苏银行、无锡银行和张家港行有1个季度缩表,主要是同业资产、同业负债收缩。

当时缩表的原因主要是金融去杠杆:其一,流动性监管趋严,MPA考核、流动性新规等引导银行对资产负债表进行调整,鼓励银行回归传统存贷业务,减少对同业拆入、同业存单的依赖;其二,官方出台监管办法、加大打击力度,直指整顿非标乱象和同业乱象。因股份行、头部城农商行同业业务较为突出,当时缩表的银行主要是股份行、头部城农商行。

在同业业务收缩的同时,商业银行更多回归贷款业务,以更高的收益率来弥补总资产增速的下降,从而保持稳定的净利润水平。现在看,当时短暂缩表后,银行资产重新回到增长轨道,营收和净利润也保持增长。

而今年二季度缩表则呈现新的特点,主要是存贷款增长乏力或收缩,宏观背景是居民部门和企业部门加杠杆意愿不足,甚至居民部门还在去杠杆。从银行类型看,国有大行、股份行、城商行都出现缩表。

国家金融监管总局数据显示,二季度商业银行总资产仍扩张了1.7万亿,股份行、城商行、农商行资产都在增长,但大行资产收缩近3000亿。最新数据显示,7月商业银行总资产环比收缩1.1万亿,大行、股份行、城商行、农商行都有不同程度的收缩。市场也高度关注未来银行缩表的可能性及影响。

前述股份行资产负债部人士表示,银行信贷需求短期内可能仍然不足,银行业仍将面临缩表的压力,在此背景下银行需要做好精细化管理。

曾刚则表示,银行资产负债表既可能收缩,也可能扩张。如果未来产业端需求回升,银行信贷空间增大,负债端也会有继续扩张的动能。此外,现在二季度环比下行,但是同比、相比去年末商业银行的资产负债表还是扩张的。

不过随着经济增长放缓,银行资产扩张速度也将放缓。曾刚表示,银行资产扩张速度放缓是确定的,结构也开始调整,这也是银行应对当前经营环境的策略。

一是实体经济有效需求不足,银行缺乏信贷增长点,资产投放难度加大。传统上高度依赖于信贷资金的房地产、地方融资平台等贷款“大块头”逐渐调整,个人按揭、消费信贷需求不足,而科技创新等新动能领域贷款需求短期内难以完全接续。

二是近年来贷款利率持续下行,银行负债端如何匹配资产端收益率下行、如何管理净息差是一个重要挑战。如果资产端信贷难以贷出去或者以合适的价格投出去,相应地银行对负债扩张的需求就会下降,同时优化负债结构,通过压降成本比较高的负债,比如中长期存款,来降低整体资金成本。

“金融是一场马拉松,要有能力经得起长周期的考验,就必须准确把握我国新发展阶段的历史方位,深化对金融工作本质规律的认识,摈弃‘以规模和速度论英雄’的传统思维,更好统筹总量和结构、规模和效益、短期和长期、局部和全域、发展和安全,防止经营目标单一化、片面化、短期化,实现稳健、均衡、协调、可持续发展。”建行董事长张金良今年4月在业绩会上称。

评论