文 | 零态LT 李佳蔓

2024年上半年,九牧王交出了一份营收增长的成绩单,但净利润却大幅下滑,门店数量也净减少。

在这光鲜与隐忧并存背后,真相如何?

休闲男装品牌九牧王,作为全球销量领先的男裤专家,专注男裤领域已达35年,积累了1200万人体数据,成为中国男裤标准参与制定者,男裤累计销售1亿条,平均每7秒卖出一条。其研创的高弹面料,拉伸率高达普通面料4倍。2020年,九牧王还荣获“全球销量领先的男裤专家”。上半年男裤收入较上年同期增长12.61%,男裤收入占公司主营业务收入比重为51.30%。

然而,在2024年8月27日发布的半年报中,九牧王交出了一份令人瞩目的成绩单,却也隐藏着不少谜团。

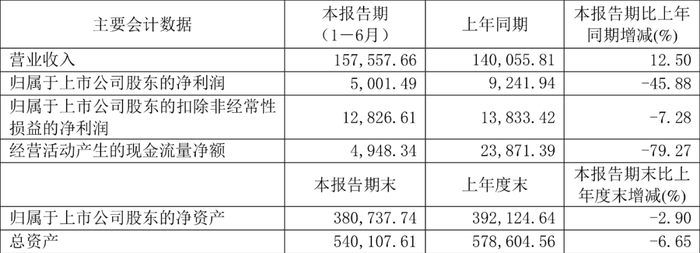

数据显示,2024年上半年,九牧王营收同比增长12.50%,达到了15.76亿元。然而,在这光鲜的营收数据背后,其净利润却同比下滑了45.88%,仅为5001万元。更令人惊讶的是,在此期间,九牧王的门店数量竟然还净减少35家。

这一增一减之间,九牧王究竟是如何实现微盈利的?是策略奏效还是另有隐情?

报告显示,九牧王在2024年上半年通过加大投入换取了销售额增长,但对利润水平造成一定影响。那么,这些投入究竟流向了何处?

01 直营与购物中心占比上升

现在,九牧王的策略之一是提升直营店占比,加大布局购物中心和奥莱店。

过去,在经营策略上,九牧王“商场+专卖店”的渠道模式延续至今,加盟为主,直营为辅,是通过区域分公司直接管理加盟店铺。为提升内部的生产效率,应对市场需求,九牧王董事长林聪颖曾计划“一年要新增300到500家门店”,在全国攻城略地。

但另一方面,这对品牌统一管理的风险也明显提升。

因此,和其他本土老牌男装一样,九牧王在过去多年积累了大量街边店、百货专柜等非购物中心门店,尤其是在分散的下沉市场,这些门店也多由加盟商经营。

但由于细节上忽视,并没有塑造出完全高端的品牌形象,过重的线下布局还使得其在面临电商冲击时应对艰难。业绩放缓甚至倒退,面对巨大的库存压力,公司叫停此前的开店规划,上市后两年,净关店超300家。

随着零售业态的迭代,加上九牧王有意革新升级品牌形象,加码以直营为主、毛利率更高、面积更大的购物中心店,这就是很容易理解的选择。2024年上半年,九牧王门店数量净减少35家至2351家,其中直营门店净增加10家至801家,占比34%。此外,九牧王表示线下平均单店面积也持续增加。

当然,直营店和购物中心占比升高也导致职工薪酬、装修费、商场管理费等支出在报告期内有不同程度的增长,因此也共同抬高了销售费用。

可以说,由于渠道调整的策略,九牧王短期内或许很难省下钱来扩大利润。同时,对于旗下两个子品牌—韩国时尚男装ZIOZIA和时尚裤装FUN,九牧王似乎也暂无计划加大投入。何况它们的体量太小,差异化优势并不明显,要培养成第二增长曲线也不容易。

2024年上半年,ZIOZIA和FUN的营收分别下滑2.46%和10.24%至5614万元和6285万元,ZIOZIA门店数量净减少3家至92家,FUN门店数量净减少18家至76家。

这一系列数据不禁让人质疑,九牧王押对宝吗?

02 多品牌矩阵、明星代言

说到了品牌矩阵,早年九牧王通过代理和收购兼并国际品牌,旗下扩充了意大利高端男裤品牌“VIGANO”、电商品牌“格力派蒙”、国内休闲品牌FUN,意图切入年轻群体消费市场。

但从实际效果上来看,过快推行多品牌计划,并没有达到1+1>2的作用。为公司贡献90%左右营收的仍然是主营业务,多品牌并没有带来可观的ROI。

另一方面,随着运动休闲风的兴起和电商的崛起,九牧王的市场份额受到冲击,快速兴起的一批男装企业使得其市场份额受到挤压。数据显示,如今的九牧王在市场的占有率不足0.9%,并呈现下滑的趋势。由于其正装商务基因决定了产品很难匹配年轻消费者的口味,这使得品牌在市场上的吸引力逐渐减弱。

对比同一时期的其他男装品牌,如海澜之家从“男人的衣柜”到“全家人的衣柜”,通过优化品类生产、供应链、营销等措施,在2022年实现净利润21.55亿元,2024年上半年营收超过113亿。

雅戈尔在房地产业和股票投资受阻后,开始将更多精力投注到其起家的服装主业,并细化品牌,不再“单品”打天下,形成了以YOUNGOR、HartSchaffnerMarx、MAYOR为代表的多元化品牌发展战略。

九牧王同样推进品牌年轻化的战略,重金邀请明星代言和营销宣传,推出了年轻化副牌如ZIOZIA和FUN,但整体上更侧重于“男裤专家”的战略定位。但相较于雅戈尔和海澜之家的全渠道布局,由于九牧王渠道拓展更多聚焦线下,现实营收的差距越来越明显。

为了更贴近年轻人,4月11日,九牧王还官宣范丞丞、李昀锐、魏大勋、张云龙、朱亚文五位男艺人成为品牌代言人,为“五裤矩阵”造势。这是九牧王品牌时隔近5年再次启用代言人。

九牧王以明星代言赋能优质产品宣传,与年轻消费者建立共同的话语体系,同时在全国开展城市引爆营销活动,邀请媒体、KOL博主等参与活动,进行线上线下全方位宣传,品牌声量得到显著提高,创下17.8亿的总曝光量。

此外,九牧王还为中国体育代表团全新打造巴黎奥运会“逐梦”礼服,与赛事营销相结合,推动新品“红出圈”。与此同时,公司也积极推动各品牌协同发展,构建全新营销场景,持续寻求新增量。ZIOZIA着重加强与时尚博主合作、艺人服装植入等,FUN则签约角斗舞仕街舞超级联赛,成为本赛季唯一指定服装品牌。

除了丰富核心产品矩阵、增加品牌曝光度,报告期内,九牧王持续推进渠道结构的优化升级,深化全渠道布局。目前,公司线下销售终端已覆盖全国31个省(区、市)主要城市的重点商圈,渠道形态涵盖购物中心、商场、专卖店,集成店、快闪店等新形态也在加速落地。

然而,这一系列举措虽然带来了收入的增长,但同时也伴随着营销费用和营运成本的增加,导致上半年服装主业净利润减少。

从长远来看,代言人、新渠道无疑将持续推动九牧王品牌的年轻化,让品牌在年轻消费群体中扩大品牌声量、积蓄品牌势能,为业绩的长期稳步增长奠定良好的基础。但短期内,九牧王需要审视其投入与产出的平衡,确保每一分投入都能带来相应的回报。

03 九牧王的投资之殇

上市前夕,九牧王通过“跑马圈地”式的渠道扩张,迅速扩大了市场覆盖面,到2011年底,公司的门店数超过3100家。近期,九牧王净利润的大幅下滑却引发市场关注。

九牧王将营收增长归因于产品、渠道、品牌和会员运营等多方面举措的奏效。然而,归母净利润的大幅下滑,主要是因为非经常性损益项目的7825万元损失,具体来说是投资业务公允价值变动导致大额损失。扣除非经常性损益后,净利润依然不及去年,这主要是由于报告期内销售费用同比大增36.15%至6.55亿元。

财报显示,除了销售费用的激增外,投资业务的公允价值变动损失也是导致利润下滑的重要原因。为聚焦精力发展服装主业,报告期内,九牧王公司减少了二级市场的投资,股票、基金、私募基金等交易性金融资产较年初减少了约3.2亿元,并将其置换为存款证、理财产品等风险更低的投资。

报告期内,九牧王投资业务导致的公允价值变动损失达到1.11亿元,较去年同期多损失2787万元。这一损失无疑进一步压缩了九牧王的利润空间。尽管九牧王试图通过调整投资策略来降低风险,但市场波动仍然对其造成了不小的冲击。

反观这些年,为了盈利,九牧王董事长林聪颖其实一直都在高调投资,九牧王投资的领域极其广泛,涉及文化教育、航空、人工智能、新能源汽车等领域,投资比例超过资产的10%。炒股的确让九牧王连续赚了几次快钱,比如2018年,九牧王的投资收益接近2.5亿,几乎是公司的一半净利润,次年投资成本就超过了57亿。

然而,依靠炒股带来的短期收益并不能代表一家企业的经营能力。一旦投资业务出现问题,不仅会导致财务数据的恶化,还可能引发市场的负面反应。例如近几年,九牧王的投资业务产生的公允价值变动损益过大,导致公司业绩直接受到影响,如2022年归母净利润大幅度下跌,投资产生的亏损居高不下,已经波及了其在二级市场的表现。

在2018年往后的特殊时期里,九牧王的增长瓶颈明显,五年内营收围绕27亿上下略微浮动,但利润率走低。比炒股亏钱更可怕的是品牌和渠道的老化,这家原本定位高端的男裤品牌,开始大规模地展开降价促销,但市场越来越少为他买单。

尽管九牧王的第二季度没能延续第一季度的增势,但能在2024年上半年交出一份营收增长的财报,已经超过了不少同行。

在已披露2024年上半年业绩的部分男装企业中,七匹狼、报喜鸟、中国利郎、慕尚集团、海澜之家、红豆股份的营收增幅分别为-4.90%、0.36%、7.31%、0.28%、1.53%、-1.33%,九牧王是其中唯一录得营收双位数增长的。

近两年,本土男装企业普遍经历了2023年业绩显著复苏、2024年陷入停滞的过程,和大盘的情况基本吻合。国家统计局数据显示,2024年上半年服装、鞋帽、针纺织品类商品零售额同比增长1.3%,与2023年上半年的12.8%相比,增速明显放缓。

当市场进入存量竞争阶段,企业常用的策略包括在稳住营收的基础上降本增效,转而追求利润;或是通过开拓新业务来寻找新增长点。比如,中国利郎就在最新财报中宣布将以合资公司形式开启多品牌战略,接手日本迪桑特旗下高尔夫品牌Munsingwear在中国市场的运营。

复盘九牧王的策略是基本奏效,还是“市场横盘下”的无奈之举?

九牧王2024年上半年的财报中展现出了营收增长的光鲜一面,但背后的净利润下滑、门店数量减少以及子品牌表现不佳等问题也不容忽视。投资业务的波动只是表象,品牌与渠道的老化才是深层隐患。

尽管九牧王在渠道调整和品牌推广上投入了大量资金,但这些投入是否真正带来了长期的竞争优势和利润增长,仍需进一步观察。

在市场存量竞争激烈的当下,九牧王需要更加审慎地考虑如何在保持营收增长的同时,实现利润的最大化,这或许才是其未来发展的关键所在。

评论