文 | 周涛

2024年9月4日,上海证券交易所发布公告,决定终止山东百多安医疗器械股份有限公司(曾用名“山东百多安医疗器械有限公司”,以下简称“百多安”)科创板上市进程。

集采压力

公开资料显示,百多安成立于2003年,是一家致力于将医用材料改性技术应用于植介入医疗器械的国家级高新技术企业。目前,百多安通过自主研发及持续创新,形成了以医用材料改性、精密加工及血管通路数字诊疗等为核心的技术平台,同时,该公司是国内首家取得国产经外周静脉植入的中心静脉导管(Peripherally Inserted Central Catheter,简称“PICC”)第三类医疗器械产品注册证的企业,打破了进口产品在国内PICC市场的垄断。

从财务状况来看,百多安2023年营业收入为2.01亿元,与2022年相比略有下降,归属于母公司所有者的净利润为2355.65万元,较2022年减少了约1300万元。百多安的业绩变化与PICC产品和颅脑外引流系统两个产品项目的销售情况密切相关,根据百多安对上交所问询的回复可知,PICC产品和颅脑外引流系统在2022年全年的营收增速均出现明显放缓,进入2023年后,二者全年的销售收入都出现下降,导致百多安营收出现下降。其中,PICC产品与颅脑外引流系统分别在2023年实现营收8605.87万元、5212.86万元,同比下降10.11%、5.71%,从而导致百多安2023年主营收入仅为2.00亿元,同比下降4.18%。

PICC产品与颅脑外引流系统的营收变化与集采脱不开关系。自2023年下半年起,多个省市启动了医疗器械集中带量采购工作,导致医疗器械产品终端价格大幅下降。在河南和京津冀等地的集采中,百多安的中选情况良好,但由于集采后产品终端价格大幅下降,导致了短期内销售的困难和利润率的压缩。例如,2023年PICC产品的平均售价从上一年下降到488.97元/套,销量也从18.13万套降至17.6万套。

除了集采政策的影响外,百多安还面临着激烈的市场竞争。随着医疗技术的不断进步和市场的日益开放,越来越多的国内外企业加入到医疗器械市场的竞争中来。这使得百多安在维护市场份额和提升产品竞争力方面面临着更大的压力。

百多安在报告期内的销售费用呈现出较大幅度的增长。根据百多安披露的数据,2021年和2022年上半年,销售费用占营收的比例分别高达37.7%和34.1%,这一比例远高于同行业平均水平,但是,百多安研发投入增加并不明显,2019年至2022年上半年,百多安的研发费用分别为1583.13万元、1813.46万元、2018.78万元,占营业收入的比例分别为7.53%、8.65%和10.03%,其研发费用总额远低于同期的销售费用。这增加了投资者对公司未来发展的担忧,上交所对此也特别进行问询。

突击分红

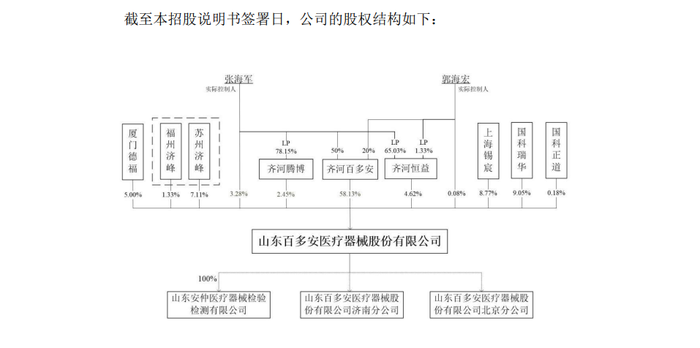

此外,百多安在上市前的分红行为也引起了市场的广泛关注。百多安的实控人是张海军和郭海宏夫妇。其中,张海军直接持有百多安3.28%的股份,郭海宏直接持有百多安0.08%的股份。另外,通过齐河百多安科技有限公司,张海军和郭海宏间接控制百多安58.13%的股份。总之,张海军和郭海宏夫妇合计直接及间接持有百多安61.49%的股份。据统计,百多安在2019年至2022年上半年期间,累计分红金额占当期净利润的比例高达71.42%至107.07%。这种大额分红的行为在一定程度上影响了公司的资金储备和未来发展能力,也引发了市场对于公司资金使用效率的质疑。

值得一提的是,百多安的管理层稳定性问题也在一定程度上影响了公司的上市进程。据报道,近年来百多安高层管理人员变动频繁,离职现象严重。这种管理层的不稳定性可能会对公司的战略执行和未来发展产生不利影响,也增加了投资者对于公司治理结构的担忧。

从目前的情况来看,百多安要想重新获得资本市场的认可并成功上市并非易事。

评论