文 | 投资界PEdaily 周佳丽

“人人都想IPO敲钟,但现实情况不容许我们再等了。”

今年以来,不止一位投资人告诉我们,2024年的任务就是退出,而在IPO收紧的当下,卖老股是最普遍的选择之一。

华东一家早期基金的投资总监透露,在内部年中会上,机构老大三令五申强调投后,push大家优先处理手上在管的投后项目,“所有profolio的老股,价格合适都可以考虑出售,退出压力可想而知。”

“现在一级市场,大家更务实了。”一位早期基金合伙人聊起今年感受,目前大部分创投基金走到了退出期,GP们原本依赖IPO的退出策略不得不面临调整。

如他所言,应退尽退,不一定非等IPO了。

最近,投资人忙着卖老股,有人落袋2个亿

退老股也能赚到回报。

最新案例是刚宣布融资的帅克宠物。投资界了解到,这一次帅克宠物新投资方进场之际,部分老股东也顺利退出,比如金鼎资本就通过老股转让一举实现退出超2亿元,恒旭资本也实现了退出,成为近期消费投资在IPO之外获得高回报退出的典型案例。

一级市场退出心情迫切,这样一幕还在上演。当一批基金已经到期,LP对现金回报的诉求愈发强烈,压力传导至GP这一端。眼下,退出正在成为机构内部最要紧的事。

我们观察到,今年GP“特卖会”越来越多,通过转让被投企业的老股,从而完成退出。如果你在投资人社群里,也一定能看到“出XX企业老股,估值可谈”的吆喝。打折出售是常态,本金能回来一点是一点。

“其实很多项目已经快断现金流了,我们刚以年化3不到的价格把一个项目给退了,”一位不愿具名的投资人感到欣慰,“我们都在庆功了。”

有人调侃当前投资人现状:以前一起攒局投项目,现在互接老股做DPI。

但在行情收缩的当下,退老股并非易事。“现在一级市场愿意接老股的投资人非常少。”在第十八届中国基金合伙人大会上,国科嘉和总经理、执行合伙人陈洪武分享了他的经历:

一家移动互联网领域的高新技术企业,利润过亿,账上有几个亿的现金,但不太符合现在的上市偏好。于是,我们想转成一级市场的股权转让。期间总共联系超100家投资机构,其中有20、30个去现场交流过,但最终愿意出价的只有两三家,开出的价格和我们预期不太一样,基本上没有办法交易。

有利润、经营得比较好的企业尚且如此,那些还在亏损的项目情况可想而知,“没有利润的公司现在想转让股份基本上不可能了,甚至清算退出都很困难。”陈洪武说。

“现阶段还能完成老股退出的,已经很牛了。”吴旻,上海一位主投新材料的投资人最近也颇为苦恼,今年他主要推进手上中后期项目老股转让事宜,业内大大小小的机构几乎都接触了个遍,但有受让意向且参与尽调的机构,一个手指头都能数得过来。

即便如此,想卖老股退出依然困难重重,要么对方机构LP call不来款,要么背后国资LP要求再上会,“很考验心态。”

在部分机构内部,投后岗位堪称退出专员。任职于一家CVC机构的投后岗,徐睿同样忙着退出,到处找资源转被投企业的老股。但拜访一圈下来他发现,纯老股转让退出很难实现,一般需要配套增资。

“去年还有人想按现在的估值接,当时没舍得出手,现在打五折都没人要。”

不指望IPO,并购、回购都来了

退出情况比想象中严峻。

正如国科嘉和陈洪武所言,以前大家都知道退出难,但真正经历到基金最后收尾阶段,才真的深有体会“太难了”。

种种因素影响之下,一级市场退出情况并不乐观。清科研究中心最新报告显示,2024年上半年,中国股权投资市场共发生746笔退出案例,同比下降63.5%,主要受IPO门槛提高、上市企业流动性降低、企业估值较低且增值速度慢、被投企业无力回购、活跃买方数量少等五个方面的影响。

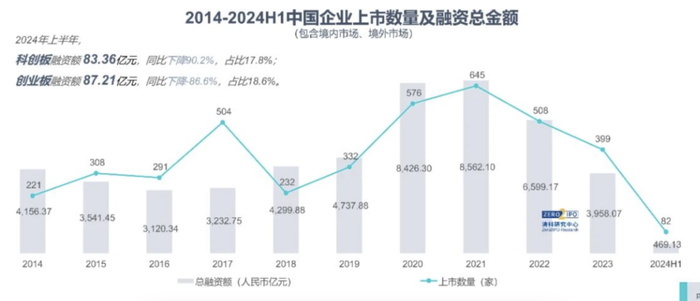

其中,VC/PE较为依赖的退出路径——IPO渐渐变得遥远。2024年上半年仅有82家中企上市,同比下降62.4%,境外和A股被投企业IPO案例数同比分别下降20.1%、74.1%。

今年4月,新“国九条”出炉,严把准入关,A股IPO市场呈现阶段性收缩态势。此情此景,一级市场迎来一波赴港上市潮,但港股一直面临着估值和流动性难题,加上基石投资人态度谨慎,港股IPO之路布满考验。即便排除万难成功上市,破发一幕依然使人揪心。

此前听闻,上海某估值百亿的新能源独角兽,因A股门槛提高继而转向港股,而为了搞定港股基石投资,公司不得不放低姿态,四处奔波募集。

深圳一家母基金合伙人提起他的遭遇,前几年投的一支基金,当年IPO形势很好,很多投资组合都已经满足当时的上市条件,有比较好的预期,但现在情况变了,上市希望渺茫,退出突然变得很难。

这也是大多数从业者正在面临的处境。

“事实上,高科技行业基本是赢者通吃的行业,市场基本上只能容纳前三名,资本市场更不可能出现越来越多的上市公司。”想起上海科创集团董事长傅红岩在清科年会上提醒,一二级市场的关系走向新的平衡,项目退出的思路需要转变。

元禾辰坤合伙人曾纯指出,在成熟市场里,即使最后IPO退出收益占比高达70、80%,但实际发生的IPO退出数量上只占10、20%。因此,VC/PE还是要探索和考量更多元化的退出方式。

于是我们看到,除了水下交易的老股转让,今年一笔笔并购此起彼伏。形势比人强,这背后不止有投资方急迫的退出情绪,还有创始人微妙的心态转变——认清现实,接受被并购的命运。

令人心情复杂的是,回购诉讼似乎也成为今年投资机构寻求退出的方式之一。礼丰律师事务所发布报告称,13万个项目将陆续面临退出压力,“上万名企业家可能面临数亿元的回购风险”。

建设一级市场流动性

如此种种,一级市场流动性难题摆在眼前。

“我们需要流动性。”一位不愿具名的投资人直言不讳:“没有流动性,就算打骨折也没用。”

作为VC/PE市场主要退出渠道之一,IPO受阻正在严重影响行业整体的流动性,退出“堰塞湖”愈演愈烈,一系列矛盾与纠纷也随之在业内蔓延开来。

目睹一幕幕,一位从业二十余年的创投大佬感到五味杂陈,如若一级市场的退出不畅再持续两年,不知行业要走向何方?

在他看来,IPO是需要的,并购是需要的,股权转让、S份额交易等等,都是在解决行业的流动性。“我们一定要解决一级市场消化不良的问题。让资金流动起来,让创投之水流动起来,这样才会有更多的资金回流,支持中国的创新、支持中国的创业、支持中国的科创。”

一级市场流动性的重要性不言自明。在刚刚闭幕的第十八届中国基金合伙人大会上,不少投资大佬呼吁,现在一级流动性还没有完全建立起来,要想办法,要有更多的朋友圈联动,要有资源对接。这需要有人搭起台子来做,可能也需要一个周期来建设。

适者生存。创投行业历来有周期和时间的限制,重重挑战之下,GP迎来了前所未有的生存压力。陈洪武建议,GP要做好投资预期管理,当基金到了末期才考虑退出,已经有点晚了。“不要总想着把每一块铜板都赚了,该撒手时就撒手。”

降低预期,放平心态,并且全神贯注观察市场变化,在最佳时机作出退出决策——这可能是当下最好的对策。当利益有矛盾时,也请多一点宽容。

“如果我们做到用时间来换空间,这些暂时的困难是能够消化的,如果大家都着急,特别是在市场低谷的情况下,最终只能让我们自己伤痕累累。”

考验才刚刚开始。

*文中吴旻、徐睿为化名

评论