文 | WEMONEY研究室 刘双霞

在净息差普遍收窄的大环境下,银行面临业绩增速放缓的压力,营业收入不及同期。

今年上半年,42家上市银行整体营业收入达到了2.89万亿元,相比去年同期的2.95万亿元减少了576.19亿元。其中,有16家银行的营业收入出现了同比下降,尤其是国有大行和股份制银行表现更为明显。

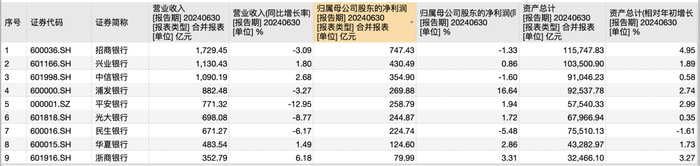

从股份行数据来看,A股9家股份行2024年上半年实现营业收入共计7809.55亿元,较去年同期下降2.92%,归母净利润共计2735.69亿元,较去年同期增长1.05%。

不过,值得关注的是,上半年浙商银行、中信银行、兴业银行、华夏银行实现营收正增长。其中,兴业银行、华夏银行、浙商银行三家银行实现营收和归母净利润双增长。

01.营收整体下滑2.9%,4家银行实现正增长

上半年,9家A股股份行营收呈现“5降4升”局面。

9家股份行上半年业绩数据,源自wind

具体来看,平安银行、光大银行、民生银行、浦发银行、招商银行的营收同比增速均为负值,分别为-12.95%、-8.77%、-6.17%、-3.27%和-3.09%。

在银行业营收整体下滑的背景下,仍有4家股份行营收实现正增长。浙商银行2024年上半年实现营收352.79亿元,同比增长6.18%,是营收同比增速最快的一家。中信银行增速紧随其后,2024年上半年实现营收1090.19亿元,同比增长2.68%。其余两家营收正增长的上市银行,分别是兴业银行和华夏银行,营收分别为同比增长1.8%、1.49%。

在净利增速方面,上述9家银行中有6家今年上半年归母净利润实现正增长,包括平安银行、光大银行、浙商银行、兴业银行、浦发银行和华夏银行。

其中,浦发银行实现了两位数的净利增速,归母净利润为269.88亿元,同比增长16.64%;其余5家股份行的盈利均实现了个位数增长。

数据显示,今年上半年,浙商银行、华夏银行、平安银行、光大银行、兴业银行的归母净利润分别同比增长了3.31%、2.86%、1.9%、1.72%和0.86%。

值得一提的是,兴业银行、华夏银行、浙商银行三家银行上半年实现营收和归母净利润双增长。

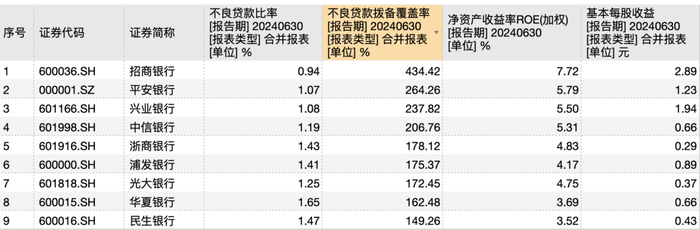

02.资产质量整体保持稳定,“安全垫”厚实

虽然业绩整体承压,但是也可以看到,银行的不良率、拨备覆盖率和拨贷比都处于历史较好水平,安全垫相对厚实,对未来可能出现的资产风险有足够准备。

截至2024年6月末,我国商业银行的拨备覆盖率为209.32%,也就是说,一旦出现1元不良贷款损失,银行已经提前准备了2.09元进行抵补。

具体到股份行,今年上半年,A股上市股份制银行持续加强资产质量管控,加大不良处置力度,资产质量整体保持稳定,呈现“五降一平三升”格局。

9家股份行上半年不良数据,源自wind

其中,浦发银行不良贷款率降幅最大,较上年末下降0.07个百分点,为1.41%;华夏银行紧随其后,较上年末下降0.02个百分点,为1.65%,招商银行、民生银行、浙商银行不良贷款率均较上年末下降0.01个百分点,分别为0.94%、1.47%、1.43%;光大银行不良贷款率为1.25%,与上年末持平;平安银行、中信银行、兴业银行不良贷款率均较上年末小幅上升0.01个百分点。

拨备覆盖率方面,招商银行拨备覆盖率高达434.42%,平安银行、兴业银行、中信银行拨备覆盖率均超过200%,分别为263.26%、237.83%、206.76%。

9家银行中有7家银行拨备覆盖率较上年末实现下降。其中,平安银行的拨备覆盖率较上年末下降最多,下降了13.37个百分点;光大银行、兴业银行、浙商银行、招商银行、中信银行、民生银行的拨备覆盖率较上年末分别下降8.82个百分点、7.39个百分点、4.48个百分点、3.28个百分点、0.83个百分点和0.43个百分点。

从资本充足率数据来看,截至2024年6月末,招商银行以17.95%的资本充足率位居股份行第一,同比增长0.86个百分点。广发银行、兴业银行资本充足率也均超14%。报告期末,浦发银行、平安银行、民生银行资本充足率出现下滑,其中浦发银行下滑幅度最大,同比下滑1.21个百分点。

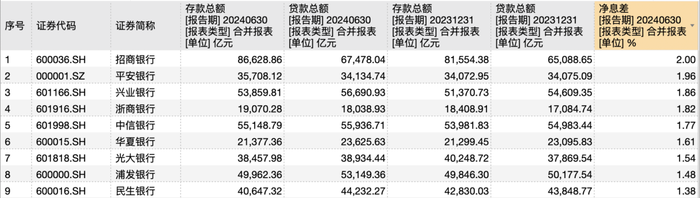

03.穿越周期,股份行的“量价险”平衡术

息差收窄已是银行业新常态。如何稳息差,就成为摆在每家银行面前的难题。

截至今年6月末,42家A股上市银行的平均净息差为1.64%,较2023年末下降0.14个百分点。

9家A股上市股份行中,上半年净息差最高的是招行(2%),紧随其后的是平安银行(1.96%)、兴业银行(1.86%)、浙商银行(1.82%)。

9家股份行上半年存贷款及息差数据,源自wind

在此背景下,商业银行立足长远,积极寻求“量价险”的平衡,以穿越经济周期。

“息差是银行经营管理的‘生命线’”,中信银行行长刘成在业绩发布会上表示,“如果从当前总体经济形势、政策取向、利率变化看,应该说息差仍然面临着收窄的压力。在此情况下,怎样稳定息差,对每家银行都是很大的挑战。我行将重点在提升业务能力和优化业务结构上发力,继续巩固息差优势,保持同业领先水平。”

对于今年下半年息差走势,刘成预测,从当前总的经济形势、政策取向、利率变化来看,下半年息差仍然面临着收窄的压力。“在这样的情况下,怎样稳定息差,对每个银行都是更大的挑战。我们将重点在提升业务能力和优化业务结构上发力,力争继续保持我们的息差优势。”

从业绩保持正增长的几家银行来看,他们通过扩大中收,优化资产负债表等举措,有效缓解了息差收窄带来的业绩压力,增强了穿越周期的综合实力,为银行业高质量发展提供了参考样本。

浙商银行高管在业绩发布会上介绍,通过不断改善收入结构,非息收入占营收比同比上升。其中,绿色中收和绿色收入带动非息收入占比达到1/3,有效冲抵了息差收窄的影响。

“良好的资产负债表是穿越周期的关键。”兴业银行行长陈信健在2024年半年度业绩说明会上表示。今年上半年,兴业银行通过资产负债表再重构工作,进一步优化盈利指标。

在负债端,该行重点推动存款“稳规模”“降成本”,上半年存款付息率2.06%,同比下降20个基点,已达到同类型股份制商业银行中位数;存款增长超2000亿元,在股份行中排名靠前。

“贷款投放的关注点不再是规模上多不多,而是质量上好不好。”兴业银行计划财务部总经理林舒表示,贷款投放的重心,主要在优化结构和加强定价管理,不会去刻意追求规模的增长。

华夏银行表示,上半年公司不断优化资产负债结构,加大投资力度,加快资产周转,非息收入同比增长。同时强调,“未来,我行将根据市场情况和自身业务发展,适时开展投资业务,保持均衡的投资节奏,不断加快渠道、产品建设,丰富业务品种,提高服务能力,拓展中间业务收入增长点,实现非息业务收入可持续发展。”

陈信健表示,“要千方百计扩大中收。”做好资产负债管理,还要进一步拓展表外业务的空间。广开财源,这样才能缓解表内资产负债压力,为资产负债表的调整优化创造更大的腾挪空间。

浙商银行进一步表示,下一步将采取三大措施应对周期压力,包括加大中收份额,扩大非息收入增长;将周期敏感资产压下去,包括高付息存款,压降不良突出领域的资产;打造智慧经营,转向以数字化、算力为核心的数字金融,即链式生态金融。

评论